Evropa v problémech. Obava z německé recese srazila tržní sazby

Klíčové body

- Evropské i americké indexy PMI průmyslu a služeb zklamaly.

- Výnosy na obou stranách Atlantiku si prošly korekcí.

- Trh nevěří v další zvýšení sazeb ECB, zcela vyloučit jej nemůže.

Americké tržní sazby si prošly korekcí. Výnos klesl především na dlouhém konci výnosové křivky. Klesly i evropské výnosy. Důvod korekce na obou stranách Atlantiku byl společný. Nad očekávání horší data.

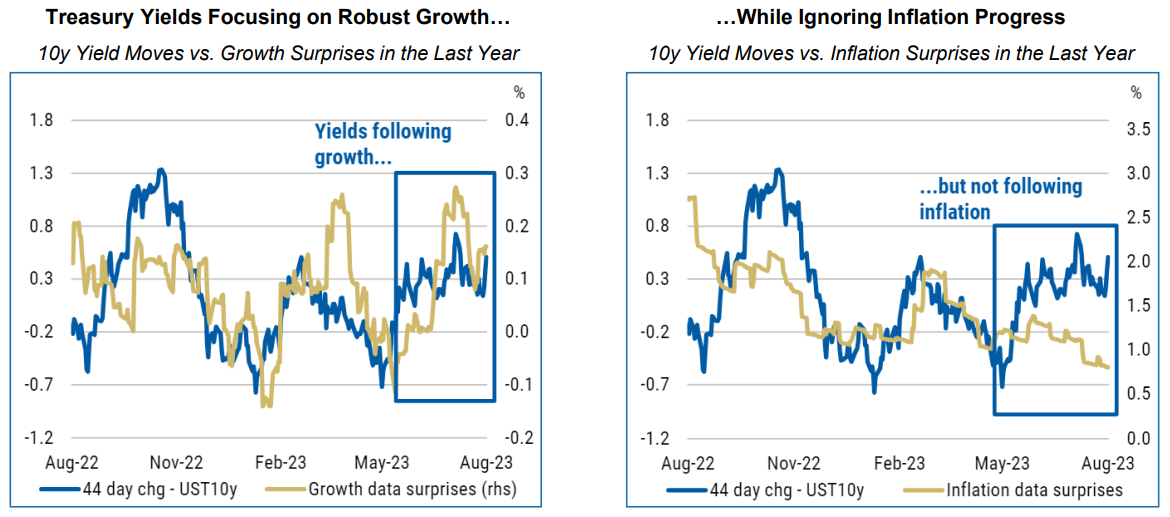

Zaměříme-li se na vývoj posledních dní, ukazuje se, že to byla pozitivní překvapení u dat, která přispěla k tzv. medvědímu napřímení americké výnosové křivky. Banka Morgan Stanley upozornila, že pozorované napřímení souviselo s pozitivními překvapeními u růstu největší ekonomiky světa. Co však bylo ignorováno, byla postupně nabývající negativní překvapení u vývoje inflace. Tedy pozvolna potvrzující se proces dezinflace, který chce centrální banka tolik vidět.

Pokud se nacházíme v situaci, kdy se s ohledem na pozitivní překvapení kolem ekonomického růstu dostáváme k vrcholu, a poté bude následovat ekonomické zpomalení, medvědí napřimování výnosové křivky by se mělo zastavit. Tehdy bude záležet na tom, jak bude probíhat dezinflační proces. Jestliže bude probíhat dle výhledu Fedu, napřímení výnosové křivky by mohlo přijít z poklesu výnosů středních splatností (tzv. býčí napřímení), což je pro Morgan Stanley důvodem pro dlouhou pozici u pětiletého dluhopisu. Vedle toho banka „longuje“ i třicetiletý protiinflační dluhopis.

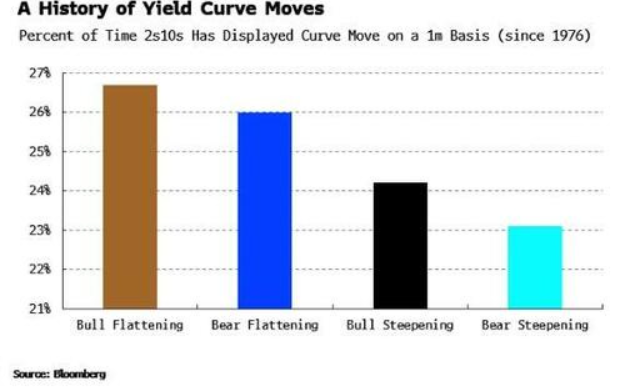

Z historického pozorování víme, že od druhé poloviny 70. let bylo medvědí napřímení výnosové křivky díky výprodeji dluhopisů dlouhých splatností nejméně častým pohybem. Mnohem častější bylo býčí napřímení přes silnější poptávku po středních splatnostech s ohledem na výhled snižování sazeb Fedu. Mnohdy šlo o situaci, kdy se v ekonomice již rýsovala recese spojená právě s dopady měnověpolitického utažení.

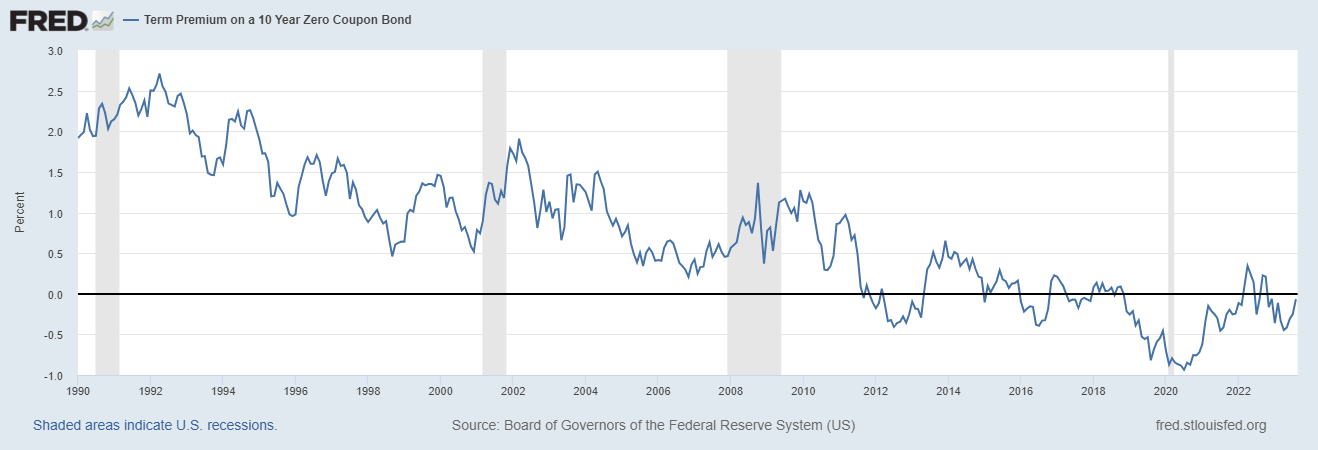

Agentura Bloomberg uvádí, že medvědí napřímení nemusí vždy znamenat zvýšenou obavu z nad očekávaní vyšší inflace i inflačních očekávání. Při pohledu na vývoj časové prémie (více jsme o prémii psali zde) desetiletého amerického dluhopisu však vidíme její nárůst, což ztotožňujeme právě s rizikem vyššího tempa růstu cen majícího vliv na vývoj sazeb. Otázkou bude, jak dlouho tento pohyb vydrží. Zda se prémie nezastaví, nebo opět neklesne.

Už včera jsme u amerických výnosů viděli korekci, přičemž nejvíce klesly výnosy dluhopisů dlouhodobých splatností, nominální i reálné. Pokles odstartovala nad očekávání špatná data z Evropy, jejichž vliv se postupně přelil dál. Odpoledne se pak přidala oproti konsensu horší americká data.

Na obou stranách Atlantiku šlo o předběžné odhady indexů PMI sektoru průmyslu a služeb za srpen. Evropské indexy PMI průmyslu sice zastavily propad, stále se však nachází v oblasti kontrakce. Vyhráno tedy není, i s ohledem na aktuální dění v Číně. Výrazné zhoršení přišlo v sektoru služeb, což táhlo především Německo umocňující tak výhled možné německé recese. Stejná situace se pak opakovala i v USA. Tamní index sektoru služeb sice zůstává nad hranicí 50 bodů, nad očekávání větší propad však špatnou náladu posílil.

Do hry se rovněž dostala otázka, jak se zachová ECB. Z dat nás před zářijovým zasedáním Rady guvernérů čeká srpnová inflace zveřejněná příští čtvrtek. Poté budou komentáře z Rady zase o něco detailnější. Sledujme ale i guvernérku Lagardeovou v Jackson Hole. Právě tam dnes začíná symposium centrálních bankéžů.

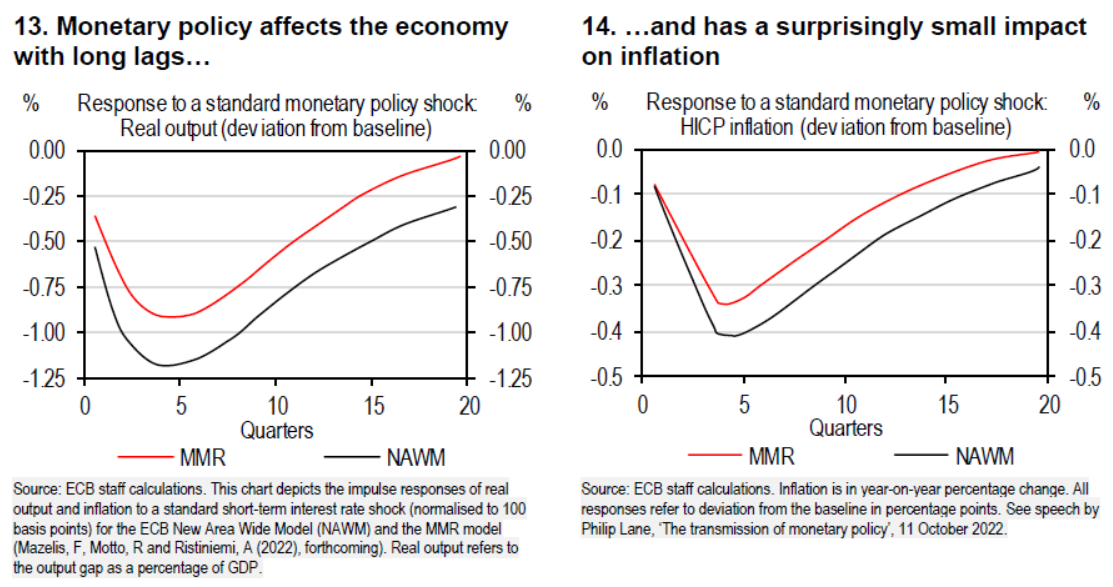

Transmise měnové politiky je v Evropě silnější než v USA. Stačí se podívat na zpřísňování podmínek úvěrování, a především citelný pokles poptávky po úvěrech. Cenové tlaky ale zůstávají, což by pro ECB mohl být argument k poslednímu zvýšení sazeb na zářijovém zasedání. Trh v něj příliš nevěří, hike o 25 bodů je zaceněn s cca 40% pravděpodobností.

Jsme toho názoru, že by si ECB mohla dát se zvyšování sazeb pauzu, která by se postupně přeměnila v dosažení konce úrokového cyklu na současných 3,75 % u depozitní sazby. Z historického hlediska ale víme, že má evropská měnová autorita tendenci se tzv. „prohajkovat“ do recese. Zejména když vidíme, že dopady měnové politiky jsou – se zpožděním – více cítit v oblasti růstu než cen (viz graf níže). Proto zářijové zvýšení sazeb zcela vyloučit nemůžeme. Argumentace by se přitom nijak nezměnila. Šlo by o stále trvající cenové tlaky, které překonávají komfortní zónu centrální banky s ohledem na cíl srazit inflaci udržitelně na 2 %.

VÝHLED PRO DNEŠNÍ DEN

Dolar se vůči euru v online směnárně RoklenFx aktuálně obchoduje za středový kurz 1,0863 EURUSD, dolarový index se pak nachází na hodnotě 103,36 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,0814 do 1,0916 EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 24,08 EURCZK, vůči dolaru za středový kurz 22,16 USDCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 23,95 až 24,19 EURCZK, ve dvojici s dolarem od 22,00 do 22,30 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.