ČBA Hypomonitor duben 2022: Objem poskytnutých hypoték oproti březnu výrazně propadl. Průměrná sazba u nových úvěrů vzrostla na 4,4 %

Banky a stavební spořitelny poskytly v dubnu hypoteční

úvěry v celkovém objemu přes 17,5 mld. Kč. Oproti březnu tak objem i počet poskytnutých hypoték výrazně

propadl zhruba o 40 %. Zesílil i meziroční pokles, který překonal 60 %. Citelný

propad nových hypoték v dubnu způsobila patrně nová přísnější pravidla ČNB. Jejich očekávaná platnost zároveň vedla

k určitému předzásobení v dřívějších měsících, což se ve slabších

dubnových číslech také promítlo. Úroková sazba u skutečně nových hypoték bez

refinancování v dubnu vzrostla

na 4,4 % z březnových 4,15 %. Růst hypotečních sazeb tak dle

očekávání pokračuje a tento trend uvidíme i v dalších měsících vzhledem k dalšímu

růstu tržních úroků. Uvedené informace plynou z dat ČBA Hypomonitoru, který zachycuje

data všech tuzemských bank a stavebních spořitelen poskytujících hypoteční

úvěry na domácím trhu.

Propad poskytnutých hypoték v dubnu citelně zesílil

Hypoteční trh v dubnu výrazně zpomalil.

Objem poskytnutých hypoték oproti březnu propadl zhruba o 40 %, a to jak z pohledu

objemu, tak počtu poskytnutých hypoték. Banky a stavební

spořitelny dle dubnového ČBA Hypomonitoru poskytly domácnostem hypotéky v celkovém

objemu 17,5 mld. Kč., zatímco v březnu činil objem přes 30 mld. Kč.

Ve srovnání s dubnem minulého roku

jde o více než 60% pokles. Do vývoje nově poskytnutých hypoték tak patrně

promluvila kromě vyšších úrokových sazeb také přísnější úvěrová pravidla pro

poskytování hypoték ze strany České národní banky platná od dubna. Přicházející

zpřísnění pravidel vedlo k určitému předzásobení a k vyššímu zájmu o

hypotéky v dřívějších měsících, což pokles čísel v dubnu patrně

umocnilo. Za celý letošní rok je objem a počet poskytnutých hypoték

meziročně nižší přibližně o 40 %.

„Ačkoliv zájem o vlastní bydlení ve

společnosti neklesá, rychle se snižuje množství lidí, kteří jsou ochotni a

schopni v aktuálních podmínkách do bydlení investovat. Za ČSOB Stavební

spořitelnu v aktuálních výsledcích vidíme pokračující propad objemu uzavřených

úvěrů ze stavebního spoření. Vzhledem k nejistému vývoji na trhu očekáváme, že

propad objemů může pokračovat i v dalších měsících.,“ říká Jiří Feix, předseda

představenstva Hypoteční banky a ČSOB Stavební spořitelny.

Objem skutečně nově poskytnutých hypoték (bez

refinancování) v dubnu poklesl o více než 11 mld. Kč, a to

z březnových 25,4 mld. Kč na 14,2 mld. Kč. Jde o nejnižší objem zhruba za

poslední 3 roky. U refinancovaných úvěrů (interně či z jiné instituce) pak

ze 4,9 mld. Kč na 3,3 mld. Kč. Počet nově poskytnutých hypoték poklesl pod

4,5 tisíce, zatímco průměrný měsíční počet poskytnutých

hypoték v prvním čtvrtletí letošního roku přesahoval 7 tisíc a loni pak

9,5 tisíce. Meziroční propad je v případě skutečně nových hypoték mírně

slabší, i tak ale v dubnu zesílil z přibližně 30 na 50 %.

V dalším

vývoji hypotečního trhu se bude promítat cela řada faktorů. Nepůjde jen o výši hypotečních sazeb v kombinaci

s přísnějšími úvěrovými pravidly ČNB, ale také o další vývoj ekonomiky či vývoj

na nemovitostním trhu. Dle dat CenovaMapa.org přetrvává na trhu nedostatek

bytů, zejména v Praze, kde byl počet nových bytů k prodeji začátkem

letošního března meziročně o více než 40 % nižší. Nízkou nabídku posiluje i

nejistota na straně developerů ohledně vývoje neodhadnutelného růstu vstupních

nákladů při výstavbě nových bytů. Tyto faktory tak nadále tlačí ceny nových

bytů vzhůru. Dle údajů CenovaMapa.org se průměrná cena nového bytu v Praze v

polovině prvního čtvrtletí meziročně zvýšila z 8 546 000 na 10 021 000 Kč.

Tabulka č. 1: Shrnutí objemu poskytnutých hypoték a

průměrných úrokových sazeb za duben 2022

|

ČBA

Hypomonitor duben 2022 |

|

|

|

|

|

Objem |

Počet |

Sazba |

|

|

|||

|

Celkem |

17,5 |

5,964 |

4,37 |

|

Nové úvěry |

14,2 |

4,468 |

4,39 |

|

z toho: |

|

|

|

|

na koupi |

9,3 |

2,814 |

4,41 |

|

na výstavbu |

3,7 |

1,218 |

4,27 |

|

ostatní |

1,2 |

436 |

4,66 |

|

Refinancované z jiné instituce |

2,9 |

1,289 |

4,29 |

|

Refinancované interně |

0,4 |

207 |

4,34 |

|

Pramen: ČBA Hypomonitor |

|

|

|

Pozn.: Bližší dělení poskytnutých

hypoték, a to zvlášť za banky a stavební spořitelny, je dostupné od ledna 2020

v excelu na webu ČBA.

Průměrná hypoteční sazba bude dál postupně růst a

dohánět nabídkové ceny

Úroková sazba u skutečně nově poskytnutých

hypotečních úvěrů v dubnu vzrostla na 4,39 % z březnových 4,15 %. Růst sazeb tak pokračuje již rok v řadě a průměrná hypoteční

sazba se v dubnu dostala na nejvyšší úroveň od 1. poloviny roku 2011. Stejně

jako v předchozích měsících však ještě zachycuje také uzavřené smlouvy,

které byly rozjednány s klienty dříve, kdy byly úrokové sazby nepatrně nižší.

Nabídkové ceny hypoték se v současnosti pohybují nejčastěji v poměrně širokém

rozmezí od 5 do 6,5 % v závislosti na konkrétních parametrech hypotéky a

vzhledem k vývoji tržních úrokových sazeb budou patrně ještě mírně růst.

„Vzhledem k

přetrvávajícímu konfliktu na Ukrajině a dalším proinflačním tlakům dopadajícím

na úrokové prostředí předpokládáme, že i hypoteční úrokové sazby budou ještě

nějaké období růst. Ve druhé polovině letošního roku však očekáváme, že se

tempo růstu zpomalí a případně nějakou dobu budou sazby stagnovat, “ uvádí Soňa

Holíková, manažerka pro hypoteční úvěry mBank.

Hypoteční sazby reagují s mírným zpožděním především na vývoj tržních

úrokových sazeb delších splatností. Promítá se do nich řada faktorů – nejen očekáváný vývoj základních sazeb ČNB, ale i výhled na inflaci,

ekonomický vývoj či dynamika obdobných úrokových sazeb v zahraničí.

Zmíněné tržní úrokové sazby delších splatností[1] v posledních týdnech

dále mírně vzrostly a nacházejí na nejvyšší úrovni za poslední dvě dekády.

„Tržní úrokové sazby delších splatností, které jsou důležité pro

budoucí vývoj hypotečních sazeb, dále

postupně rostou a jsou v současnosti nejvyšší za posledních zhruba 20 let.

Například 5letá úroková sazba již překonala 5% hranici a je o půl procentního

bodu vyšší než před měsícem. Výhledově by se tato úroková sazba měla dle trhu

začít snižovat, například za dva roky ji trh čeká na úrovni 4,7 %. To však ale

znamená, že zlevňování hypoték bude dle tohoto tržního očekávání poměrně

pomalé,“ říká Jakub Seidler, hlavní ekonom ČBA.

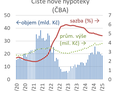

Graf č. 1: Průměrná hypoteční sazba u nových obchodů dle

oficiálních dat ČNB a ČBA Hypomonitoru

Průměrná splátka hypotéky se zvyšuje

Průměrná výše hypotéky v dubnu oproti

předchozím měsícům mírně poklesla a pohybovala se mírně pod úrovní 3,2 mil. Kč.

S přísnějšími pravidly ze strany ČNB a vysokými úrokovými sazbami

zvyšujícími měsíční splátky totiž musely některé domácnosti zamýšlenou výši

hypotéky snížit. S očekávaným růstem úrokových sazeb se zvyšuje i měsíční

splátka u nových či refixovaných úvěrů. Scénáře vývoje měsíční splátky pro

různé délky splatnosti hypotéky udává tabulka č. 2. Z ní je patrné, že růst

hypotečních sazeb o jeden procentní bod znamená pro průměrnou velikost hypotéky

zvýšení měsíční splátky o 1,6 až 2 tisíce Kč. Ve srovnání s 2% úrokovou

sazbou, která byla na trhu běžná v dřívějších letech, hypoteční sazba 5 % znamená

růst měsíční splátky u průměrné hypotéky o 5 až 6 tisíc Kč měsíčně. [2]

Tabulka č. 2: Měsíční splátka průměrné hypotéky

v závislosti na délce splatnosti a úrokové sazbě

|

|

3

176 080 |

|||||

|

Průměrná

úroková sazba v %: |

|

2,0 |

3,0 |

4,4 |

5,0 |

6,0 |

|

|

Měsíční

splátka: |

|||||

|

Splatnost hypotéky v

letech: |

15 |

20 438 |

21 933 |

24 123 |

25 116 |

26 802 |

|

20 |

16 067 |

17 614 |

19 910 |

20 961 |

22 754 |

|

|

25 |

13 462 |

15 061 |

17 461 |

18 567 |

20 464 |

|

|

|

30 |

11 739 |

13 390 |

15 891 |

17 050 |

19 042 |

|

Zdroj: ČBA |

||||||

|

Pozn.: barevný sloupec odpovídá

úrokové sazbě posledního ČBA Hypomonitoru, ostatní sazby jsou ilustrační |

||||||

Rok 2021 byl z pohledu poskytnutých hypoték zcela

výjimečný

Za celý loňský rok bylo poskytnuto téměř 178

tisíc hypoték, o polovinu více než v roce 2020. Celkový objem včetně refinancování dosáhl v roce 2021 rekordního

objemu 541 mld. Kč, v roce 2020 činil objem 312 mld. Kč. Obdobně

silný meziroční růst byl pak patrný i v případě skutečně nově poskytnutých

hypoték (bez refinancování a refixací), které banky poskytly v minulém

roce rovněž v historicky rekordním objemu 379 mld. Kč. Oproti roku 2020

to představuje meziroční nárůst o 70 %. Pokud by se objem poskytnutých

úvěrů v letošním roce navrátil k úrovni předminulého roku, znamenalo

by to meziroční propad o 40 %.

Zprávy a články k hypotékám

Poslední zprávy z rubriky Hypotéky:

Přečtěte si také:

Příbuzné stránky

- Hypotéky - hypoteční kalkulačka, výpočet hypotéky

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Kalkulačka hypotéky - Kalkulačka pro výpočet výše splátky hypotéky

- Objem, výpočet objemu

- Dohoda o provedení práce 2022

- Platové tabulky pracovníků v sociálních službách 2022

- Dohoda o pracovní činnosti 2022

- Odměna pěstouna 2022 - kalkulačka

- Příspěvek při pěstounské péči 2022 - kalkulačka

- Alimenty kalkulačka 2022 - výživné na dítě

- Zvýšení platů 2022

- Důchod OSVČ 2022 - kalkulačka