Finanční správa doměřila v loňském roce 1,4 mld. Kč v rámci kontrol převodních cen

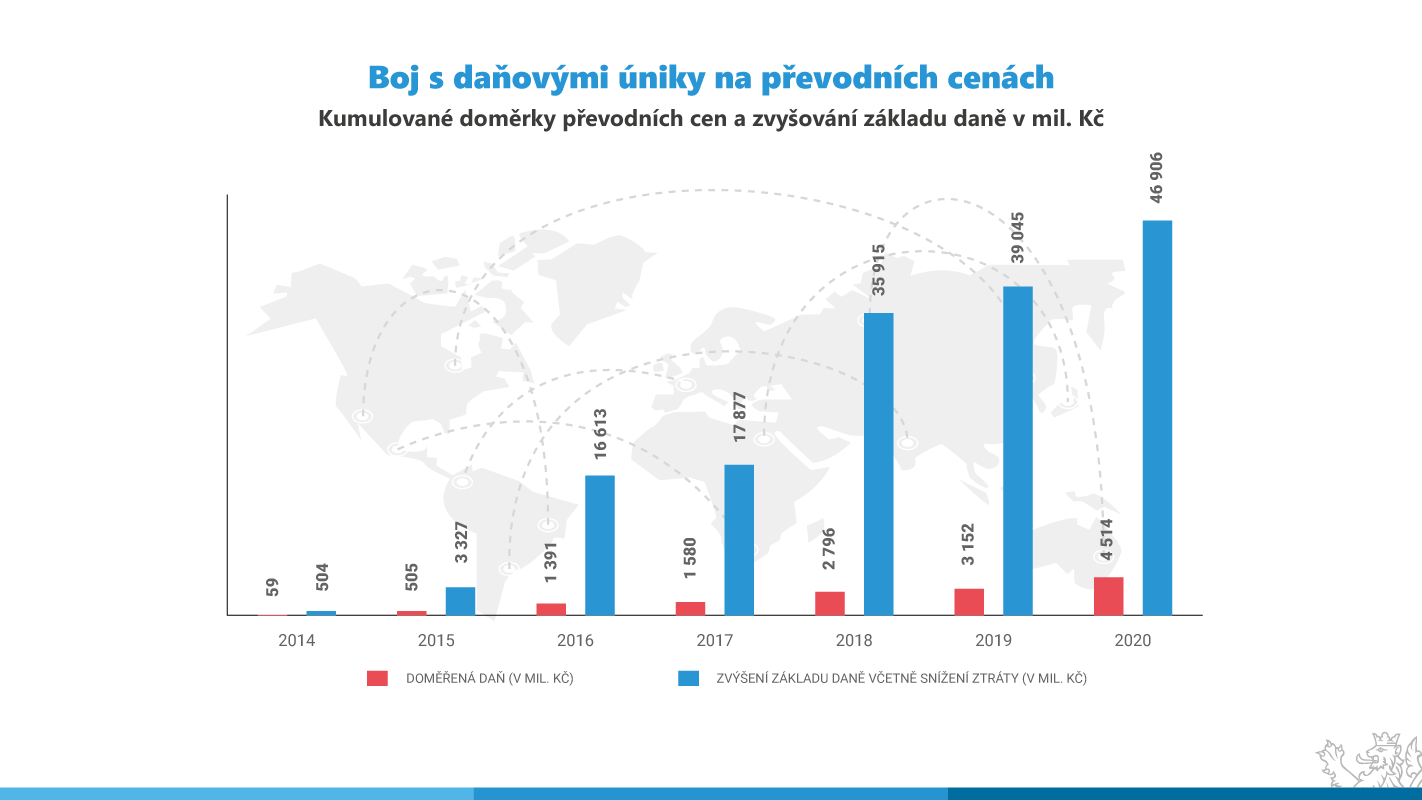

Finanční správa v roce 2020 provedla 249 kontrol zaměřených na převodní ceny mezi spojenými osobami, což přineslo dodatečné doměření daně z příjmů ve výši 1,4 mld. Kč a zvýšení daňového základu kontrolovaných subjektů o 7,9 mld. Kč. Celkem mezi lety 2014-2020 proběhlo už 2 431 kontrol, na jejichž základě byla doměřena daň ve výši 4,5 mld. Kč a byl zvýšen daňový základ o 46,9 mld. Kč. Transfer pricing je nastavení cen transakcí mezi spojenými osobami, kdy jejich nastavení neodpovídající tržním podmínkám vede k nesprávnému stanovení základu daně.

„Během sedmi let, kdy se rezort financí aktivně věnuje daňovému zneužívání nadnárodních struktur, jsme dosáhli významných příjmů do státního rozpočtu v řádu miliard korun. Rok 2020 se přitom na těchto příjmech výrazně podílel doměřenou daní ve výši téměř půl druhé miliardy korun,“ říká ministryně financí Alena Schillerová a dodává: „Vedle toho jsme ale také docílili důležitého preventivního efektu. Mezinárodní korporace fungující v České republice už vědí, že tuzemská Finanční správa je jim v transfer pricingu důstojným partnerem.“

Transfer pricing spočívá v odlišném nastavení cen zpravidla mezi mateřskou a dceřinou společností za prodej zboží, služeb, nehmotného i hmotného majetku, než jaké by si nastavily nezávislé společnosti podle tržních podmínek. Příkladně mateřská společnost sídlící v daňovém ráji fakturuje své dceřiné společnosti poradenské služby, které jsou buďto předražené, nejsou ve skutečnosti vůbec poskytovány, nebo jsou poskytovány bez reálné přidané hodnoty (např. duplikované služby). Jiným příkladem chybně nastaveného transfer pricingu může být dceřiná společnost vyrábějící na zakázku pro svou mateřskou firmu, přičemž o cenách produktu nebo odběratelích reálně rozhoduje právě mateřská společnost. Dceřiná firma přitom nese ztrátu za špatně nastavenou cenotvorbu či jinak zvolenou obchodní strategii mateřskou společností. Základním pravidlem v oblasti transfer pricingu přitom je, že kdo dělá rozhodnutí, musí nést také rizika s ním spojená.

Problematika transferových cen je celosvětově vnímána jako vysoce riziková oblast, která bývá nadnárodními skupinami využívána k agresivnímu daňovému plánování a často i k daňovým únikům.

| Rok | Doměřená daň (v mil. Kč) | Zvýšení základu daně včetně snížení ztráty (v mil. Kč) |

| 2014 | 59 | 504 |

| 2015 | 446 | 2 823 |

| 2016 | 886 | 13 286 |

| 2017 | 189 | 1 264 |

| 2018 | 1 216 | 18 038 |

| 2019 | 356 | 3 130 |

| 2020 | 1 362 | 7 861 |

Poslední zprávy z rubriky Daně a účetnictví:

Přečtěte si také:

Prezentace

06.05.2024 Distributoři EG.D a Bayernwerk spustili projekt...

02.05.2024 SCHLIEGER loni zaznamenal čtyřnásobný nárůst...

Okénko investora

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Udržitelné elektromobily? Ani náhodou. Mechaniků je nedostatek a vozidla končí na vrakovištích

Mgr. Timur Barotov, BHS

Nejdůležitejší body z letošního sjezdu akcionářů Berkshire Hathaway

Miroslav Novák, AKCENTA

Michal Brothánek, AVANT IS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Jiří Cimpel, Cimpel & Partneři

Okénko pro podnikatele

Jitka Weiss, SNAIL TRAVEL INTERNATIONAL a.s.

Okénko finanční rady

Zuzana Dubová, RekvalifikacniKurzy.cz

10 nejžádanějších rekvalifikačních kurzů roku 2024: Najděte svou novou kariéru

Petr Holub, Zoxo Financial s.r.o.

Jak dlouho se čeká na hypotéku a jak získat rychle hypoteční úvěr

Tomáš Vrňák, Ušetřeno.cz

Fixace cen energií: Jak mít jistotu a ušetřit v nejistých časech

Richard Bechník, Swiss Life Select

Lukáš Kaňok, Kalkulátor.cz

Distribuční sazba nebo poplatek za jistič. Co všechno ovlivňuje cenu elektřiny?

Petr Holub, MojeNebankovka

Iva Grácová, Bezvafinance

Marek Pokorný, Portu