Tahle země není pro mladý. Nejhorší prognózu na důchod pak mají občané narození okolo roku 1985 - Analýza důchodového systému bez obalu.

- Analýza důchodového systému bez obalu

- Co může mladá generace udělat, aby mohla žít důstojné stáří?

- Můžeme opravdu očekávat smysluplnou reformu penzí?

Celá analýza v pdf

stáhnout analýzuTahle země není pro mladý

Anna Píchová, vedoucí analytického oddělení Vít Hradil, hlavní ekonom

• Stávající důchodový systém nedokáže zajistit dnešním mladým slušný důchod

• Skutečnou reformu nepředpokládáme, dojde jen k vynucené úpravě parametrů

• Na mladou generaci pak čeká důchod poblíž dnešních 12 tisíc Kč

• Současní dvacátníci na svém sociálním pojištění budou tratit cca 1,5 % ročně

• Aby se v důchodu měli alespoň tak, jako současní důchodci, museli by si odkládat zhruba 1 tisíc měsíčně, pokud budou investovat dynamicky, či 8 tisíc, pokud zvolí konzervativní spoření

Důchodový systém – „slon v místnosti“

Český důchodový systém stojí prakticky výhradně na průběžném principu. Příspěvky na sociální pojištění dnešních ekonomicky aktivních obyvatel nejsou spořeny či investovány jejich jménem a nečekají na dobu, kdy tito dosáhnou důchodového věku. Namísto toho jsou tyto peníze obratem používány k výplatě stávajících důchodců.

Výhodou tohoto systému je jeho relativní spolehlivost, jelikož neexistuje riziko ztráty naspořených prostředků vlivem nepředvídatelných událostí.

Naopak nevýhodou je absolutní závislost stability průběžného systému na demografickém vývoji. Každá generace, která se dnes podílí na financování stávajících důchodců, implicitně spoléhá na to, že i o ni se v budoucnu postarají generace příští. Pokud dojde k početnímu nepoměru mezi generacemi – do důchodu odejde příliš početná generace a naopak ta nastupující je řídká – systém kolabuje.

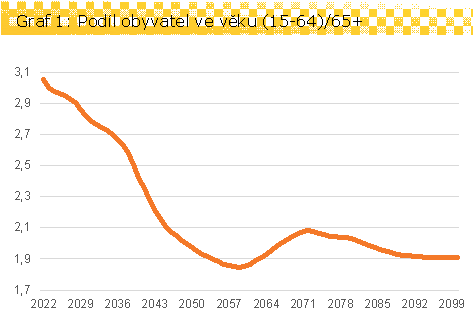

Tento osud aktuálně hrozí i Česku, jak dokumentuje Graf 1. Z něj je patrné, že poměr lidí v produktivním věku (15-64 let) k seniorům (65+) se během relativně krátké doby sníží z 3,1 až k 1,9. Právě tak se zmenší počet ekonomicky aktivních obyvatel, kteří musejí svými výdělky zabezpečit jednoho staršího spoluobčana.

Ačkoliv je tato skutečnost již po desetiletí všeobecně známa, k žádnému řešení česká společnost dosud nedospěla. Z politického hlediska se jedná o pochopitelný vývoj. Hrozba, kterou kolaps důchodového systému představuje, dalece přesahuje standardní volební cyklus a zatímco jejím neřešením tak politik nemá mnoho co ztratit, snahy o nápravu by byly bolestivé, nepopulární a tedy politicky nákladné. Z českého důchodového systému se tak stává to, čemu se v anglicky mluvících zemích přezdívá „slon v místnosti“. Všichni vědí, že se jedná o obří problém, ale nikdo jej nechce řešit.

Záměrem této analýzy je popsat, co pro české občany může znamenat zachování stávajícího stavu.

Makroekonomická východiska

Český důchodový systém se v deficitu nachází již nyní, když jen za rok 2022 bylo na sociálním pojištění vybráno 573,2 mld. Kč, zatímco výdaje na důchody dosáhly 594,7 mld. Kč. Demografická situace v České republice byla přitom nadále relativně příznivá. Ke skutečně dramatickému zhoršování bilance důchodového systému bude docházet teprve ve 30. a 40. letech 21. století, přičemž kulminovat by jeho deficit měl v průběhu let padesátých.

Přesný okamžik, kdy si neudržitelnost pokračujícího zadlužování státu vyžádá úpravy důchodového systému, závisí na mnoha okolnostech. Kromě tempa růstu ekonomiky a mezd či demografického vývoje se jedná hlavně o politická rozhodnutí.

Pro odhad ekonomických veličin vycházíme z vlastních prognóz a materiálů Národní rozpočtové rady[1], Evropské komise[2], Českého statistického úřadu[3], České národní banky[4] a OECD[5]. Podle našeho odhadu se veřejné zadlužení České republiky (aktuálně 42,9 % HDP) přiblíží na dohled zákonem stanovené dluhové brzdy (55,0 %) nejpozději v roce 2032.

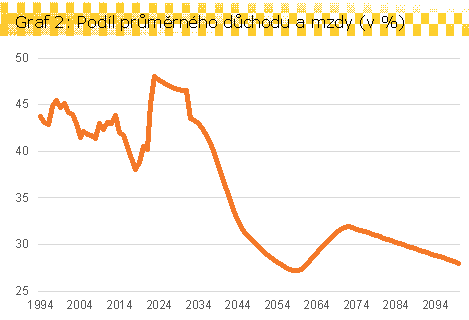

Ačkoliv technicky není problém při dostatečné politické vůli dluhovou brzdu zneplatnit či posunout, pro účely této analýzy předpokládáme, že tato hranice bude mít na politickou reprezentaci disciplinující efekt. Od tohoto roku tak očekáváme, že bude český důchodový systém uveden do udržitelné rovnováhy. Spíše než systémovou reformou k tomu ovšem podle nás dojde úpravami parametrů. Zde se nabízí volba mezi posunutím věku odchodu do důchodu, zvýšením sociálního pojištění či snížením náhradového poměru. Pro zjednodušení budeme předpokládat, že stabilizace důchodového systému proběhne výhradně úpravou náhradového poměru, tedy snížením podílu průměrného důchodu k průměrné mzdě. Ten tak z hodnoty 48 %, dosažené v roce 2023, bude klesat nejprve v souladu s platným vzorcem valorizace, od roku

2032 pak takovým tempem, aby udržel důchodový systém v rovnováze. Svého minima pak dosáhne v roce 2059, kdy průměrný důchod bude činit pouze 27,2 % průměrné mzdy. To by dnes odpovídalo důchodu ve výši cca 12 tisíc Kč.

Jak ukazuje Graf 2, bude se pro českou společnost jednat o vpravdě nevídanou situaci. Náhradový poměr se v průběhu existence samostatného státu nejčastěji pohyboval mezi 40 až 45 %, přičemž pod hranici 38 % se nevydal dosud nikdy. Pokud budoucí generace důchodců nebudou chtít riskovat drtivý propad životní úrovně, je patrně v jejich nejlepším zájmu se nespoléhat pouze na stát a připravovat se na důchod individuálně.

Kolik „vynese“ sociální pojištění

Na důchodový systém se můžeme podívat optikou výnosu, kdy budeme porovnávat odvody do systému a příjmy z něj v rámci penze. Vezměme si modelový příklad, současného dvacátníka, u něhož lze předpokládat, že se kvůli neudržitelnému nastavení stávajícího systému příliš štědrého důchodu nedočká, ovšem přesto do něj bude muset celý život přispívat. Předpokládáme u něj odchod do důchodu v 65 letech a výdělky na úrovni průměrné mzdy. Pokud budeme uvažovat střední očekávanou délku dožití pro ročník 2000, která je 76 let, pak tento člověk na důchody odvede více, než dostane nazpět. Pokud bychom jeho důchodové pojištění přirovnali k investici, pak mu tato „investice“ ročně vygeneruje záporný výnos na úrovni -1,5 %.

Aby náš modelový mladík na účasti ve stávajícím důchodovém systému netratil, musel by se dožít alespoň 79,5 let. Právě tehdy dosáhne na svém sociálním pojištění „výnosu“ 0,0 % a dostane tedy alespoň všechny své příspěvky zpět, ovšem znehodnocené inflací. Pokud by mu jeho státní důchod měl vykompenzovat i inflaci, musel by jeho příspěvky na sociální pojištění „zhodnotit“ v průměru alespoň o 2 % ročně. K tomu by se ovšem náš střadatel potřeboval dožít věku 88 let. Kdyby se dožil dokonce i kulatých 100 let, pak by jeho „výnos“ byl 3,6 %. Pokud tento hypotetický výnos porovnáme s investičními nástroji, odpovídá zhruba dlouhodobé průměrné výkonnosti nejbezpečnějších a nejlikvidnějších investičních nástrojů jako jsou státní pokladniční poukázky, fondy peněžního trhu nebo termínované vklady.

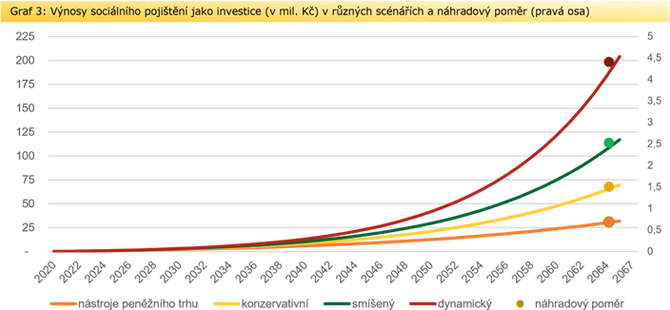

Představme si nyní naopak situaci, kdy neexistuje průběžný důchodový systém, ale místo něj se veškeré odvody investují. Výnosy i celková výše konečného důchodu by se pak odvíjely od uvažovaného zhodnocení. Pokud budeme uvažovat nejvíce dynamické zhodnocení, tzn. v průměru 10,3 % p.a., dostali bychom se pro současného dvacátníka při dosažení důchodového věku na uspořenou částku lehce přes 204 mil. Kč. To ve vyjádření v současných cenách odpovídá zhruba 80 mil. Kč. Samotná částka nám toho však moc neřekne, mnohem více vypovídající je porovnat ji s náhradovým poměrem. Ten by v případě čerpání důchodu po dobu 15 let odpovídal 440 %. Pokud by se tedy veškeré odvody na důchodové pojištění investovaly, náš hypotetický důchodce by si užíval luxusní měsíční rentu, zhruba čtyřnásobnou oproti průměrné mzdě jeho pracujících spoluobčanů.

Pokud by se celé důchodové pojištění úročilo velmi konzervativně v peněžních fondech a podobných nástrojích, kde dlouhodobý průměrný roční výnos mírně překračuje 3 %, na konci pracovní kariéry by měl náš modelový důchodce na kontě necelých 32 mil. korun, což je ekvivalent dnešních 12,5 mil. korun. Jeho náhradový poměr by tak byl 69 %. I v případě velmi konzervativního investování by se sice měl asi o třetinu hůř než člověk s průměrným výdělkem, nicméně stále lépe než se mají současní důchodci s náhradovým poměrem 48 %.

Vývoj tohoto hypotetického investičního důchodového pojištění, spolu s výsledným náhradovým poměrem, jde vidět na Grafu 3. Ten také znázorňuje rozdíly mezi jednotlivými kategoriemi zhodnocení, které díky složenému úročení pracují v čase. Na svislé ose vpravo je pak vidět náhradový poměr – tedy kolikanásobek průměrné mzdy by důchodce pobíral po dobu 15 let penze.

Tisícovka měsíčně a jistý důchod?

V textu výše jsme se věnovali dvěma extrémům, kdy v jednom případě šlo o investorský pohled na státní penze, které současné mladé lidi pravděpodobně potkají, ve druhém případě to byla čistě hypotetická situace neexistujícího průběžného systému a investování celého pojistného. Nenacházíme se však na žádné straně těchto polarit. Ve společnosti se šíří povědomí, že pokud se člověk jednou chce mít lépe, než mu nabízí sociální systém, je potřeba se o svou finanční situaci strat s předstihem, tedy v průběhu ekonomicky aktivního života. Jenže to s sebou nese spoustu otázek – jaká je nejlepší forma? Stačí si jen odkládat bokem? Kolik bychom měli bokem odložit?

Na tyto otázky neexistuje univerzální odpověď, ale můžeme si je dát do srovnání s průměrnými důchody. Jedno pravidlo, které se často zmiňuje, však platí a neměli bychom na něj zapomenout. Čím dříve se začnu o svou budoucí finanční situaci zajímat, tím lépe. Dnes to totiž bude stát méně, nežli zítra.

Dle aktuálního nastavení důchodového systému má pobíratel průměrného důchodu zhruba o polovinu méně než zaměstnanec s průměrnou mzdou. Díky tlaku na penzijní systém kvůli demografickému vývoji by ale v budoucnu průměrný důchod měl být jen necelých 30 % průměrné mzdy. Současný dvacátník se tedy bude muset o sebe postarat sám a investovat / odkládat si bokem nejen pokud se bude chtít mít stejně jako současný penzista, ale i v případě, že se bude chtít mít jen o něco hůře.

Tabulka 1: Dynamické

investování (akciový index, historicky nejvyšší zhodnocení), důchod od 65 do

80 let věku

Tabulka 2: Spoření/nástroje peněžního trhu, důchod od 65 do 80 let věku

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

V případě, že jsem současný dvacátník, snesu větší míru rizika v podobě dynamického investování a chtěl bych se mít v důchodu zhruba stejně, jako se mají současní penzisté, pak mi stačí si měsíčně investovat 982 Kč po dobu ekonomicky aktivního života, tedy zhruba 45 let (Tabulka 1). Pokud jsem naopak současný padesátník, chci pouze spořit a také bych se chtěl mít jako současní důchodci, potom musím měsíčně spořit 10 364 Kč po dobu 15 let (Tabulka 2).

U všech případů počítáme s průměrnou délkou penze 15 let, tedy od 65 let do 80 let věku. Pokud máme v rodině dlouhověkost nebo se nyní aktivně staráme o své zdraví a plánujeme si užít aktivní stáří, bude současného dvacátníka investujícího dynamicky stát jeden rok penze navíc zhruba 100 Kč měsíčně, současného třicátníka pak rok navíc bude stát zhruba 200 Kč měsíčně, čtyřicátníka 400 Kč měsíčně a padesátníka pak 1000 Kč.

Tisícovka měsíčně po dobu celého ekonomicky aktivního života stačit může. Nicméně nezajistí důchod v luxusu, jako spíše důchod podobný současnému průměrnému důchodu. A stačit to bude jen v případě, že je nám aktuálně něco kolem dvaceti a investujeme dynamicky. Pokud jsme starší nebo nechceme tolik riskovat, musíme si sáhnout hlouběji do kapsy a na zajištění na důchod dát vyšší částku.

Závěr

Český důchodový systém míří vlivem nepříznivého demografického vývoje nevyhnutelně k hlubokým deficitům. V zájmu zachování dlouhodobé udržitelnosti stavu veřejných financí bude muset dojít k úpravám, které důchody vrátí do rovnováhy.

Za nejpravděpodobnější variantu považujeme ponechání stávajícího systému bez velkých změn do momentu, kdy se české veřejné zadlužení začne vymykat kontrole, což podle našeho odhadu nastane přibližně v roce 2032. Teprve tehdy předpokládáme úpravu parametrů důchodového systému tak, aby přestal generovat deficity.

Patrně nejsnazší úprava by pak spočívala v postupném snižování náhradového poměru, tedy relace mezi průměrným důchodem a průměrnou mzdou. Ta by tak mohla klesnout z dnešních 48 až do okolí 27 %. Budoucí generace českých důchodců tak zakusí dosud nevídaný propad životní úrovně.

Pokud by se tento scénář naplnil, byli by dnešní mladí povinni nadále platit stávající kolabující důchodový systém, ovšem sami by od něj již mnoho nedostali. Průměrný Čech narozený v roce 2000 by při očekávatelné době dožití 76 let na sociálním pojištění tratil zhruba 1,5 % vložených prostředků ročně.

Částečný řešením zřejmě bude muset být větší individuální zodpovědnost za vlastní důchod. Pravidelné spoření či investice dokáží v průběhu desetiletí vygenerovat i z relativně malých částek dostatečný finanční polštář. Pokud by hypoteticky veškeré sociální pojištění bylo pravidelně investováno, stačilo by průměrnému Čechovi na 15 let luxusního důchodu ve výši čtyřnásobku průměrné mzdy.

Mladší generace se tak patrně budou muset smířit s tím, že nad rámec povinných plateb do důchodového systému budou nuceny ještě střádat i na svůj vlastní důchod. Pokud si jej budou chtít užít alespoň tak, jako jejich dnešní prarodiče, měli by si mladší ročníky odkládat zhruba 1 tisíc korun, pokud se nebojí rizikovějších finančních produktů, či 8 tisíc, pokud se spolehnou na konzervativní spoření.

Ani střední generace ovšem nezůstane dopadů demografického vývoje zcela ušetřena. I dnešní padesátníci se budou muset sami přičinit, pokud chtějí dosáhnout na dnešní standard důchodů. Jelikož vzhledem k omezenému času nemohou významně těžit z výhod složeného úročení, musí si začít odkládat výrazně více prostředků, než mladí, byť po kratší dobu.

Pokud bychom za „snesitelnou“ úroveň důchodů považovali takovou, která byla v novodobé české historii běžná, pak by touto hranicí byla penze alespoň v úrovni 40 % průměrné mzdy. Na takový státní důchod mají ve stávajícím nastavení slušnou naději pouze lidé narození zhruba do roku 1965. Všichni mladší již musejí počítat s tím, že budou v důchodu dosud nepoznaně chudí.

Nejhorší prognózu pak mají občané narození okolo roku 1985. Právě ti stráví celý důchod v období nejhlubšího propadu náhradového poměru, a pokud se spolehnou jen na stát, budou muset v penzi vyžít průměrně s 28 % soudobé mzdy.

Příloha

Tabulka č. 3: Smíšené investování (akciové a dluhopisové indexy v poměru 50:50)

|

Jsem… |

Oproti dnešním důchodcům se chci mít |

|||

|

Hůře o 25 % |

Stejně |

Lépe o 25 % |

Lépe o 50 % | |

|

dvacátník |

529 Kč |

1 839 Kč |

3 148 Kč |

4 457 Kč |

|

třicátník |

1 195 Kč |

3 263 Kč |

5 331 Kč |

7 399 Kč |

|

čtyřicátník |

2 016 Kč |

5 300 Kč |

8 584 Kč |

11 867 Kč |

|

padesátník |

727 Kč |

6 831 Kč |

12 935 Kč |

19 38 Kč |

Tabulka č. 4: Konzervativní investování (dluhopisové indexy)

|

Jsem… |

Oproti dnešním důchodcům se chci mít |

|||

|

Hůře o 25 % |

Stejně |

Lépe o 25 % |

Lépe o 50 % | |

|

dvacátník |

972 Kč |

3 374 Kč |

8 180 Kč | |

|

třicátník |

1 870 Kč |

5 107 Kč |

8 343 Kč |

11 580 Kč |

|

čtyřicátník |

2 724 Kč |

7 160 Kč |

11 596 Kč |

16 032 Kč |

|

padesátník |

861 Kč |

8 092 Kč |

15 322 Kč |

22 553 Kč |

Upozornění

Dokument byl zpracován společností CYRRUS, a.s., obchodníkem s cennými papíry, se sídlem Brno, Veveří 111 (dále jen

„společnost“). Společnost je členem Burzy cenných papírů Praha, a.s. a Frankfurt Stock Exchange (FWB) – Deutsche Börse. Společnost podléhá regulaci a dohledu České národní banky. Dokument je určen pouze pro reklamní účely a nebyl vytvořen za účelem komplexního průvodce investicemi. Poskytuje pouze krátký přehled o jednom z investičních produktů v současné nabídce. Dokument nenahrazuje odborné poradenství k finančním nástrojům v něm uvedeným, ani nenahrazuje komplexní poučení o rizicích. Dokument je určen výhradně pro počáteční informační účely a společnost důrazně doporučuje investorům podstoupit investiční a/nebo právní a/nebo daňové poradenství před tím, než učiní investiční rozhodnutí. Informace obsažené v tomto dokumentu nelze považovat za radu k jednotlivé investici, ani za daňovou nebo právní radu. Pokud se v dokumentu hovoří o jakémkoliv výnosu, je vždy třeba vycházet ze zásady, že minulé výnosy nejsou zárukou výnosů budoucích, že jakákoliv investice v sobě zahrnuje riziko kolísání hodnoty a změny směnných kursů a že návratnost původně investovaných prostředků ani výše zisku není, pokud v textu dokumentu není uvedeno jinak, zaručena. Investoři mohou získat při prodeji uvedeného investičního nástroje před datem splatnosti nebo při splacení investičního nástroje částku nižší než částku investovanou. Potenciální ztráta je omezena na původně investovanou částku. Informace jsou založeny na hrubé výkonnosti před zdaněním. Tento dokument obsahuje příklady vytvořené na základě analýzy scénářů vývoje podkladových instrumentů. Očekávání a predikce analytiků a stratégů nejsou spolehlivým indikátorem budoucího vývoje tržního kurzu dotčených investičních nástrojů.

| Vyslovujeme [CYRRUS]. WWW.CYRRUS.CZ |

Vít Hradil Hlavní ekonom CYRRUS 277 021 816 vit.hradil@cyrrus.cz |

Ing. Anna Píchová Vedoucí analytického oddělení CYRRUS 538 705 765 anna.pichova@cyrrus.cz |

Tomáš Pfeiler, CFA

Portfolio

manažer CYRRUS

277 021 819 tomas.pfeiler@cyrrus.cz |

| Fotografie | Fotografie | Fotografie |

Příklady jsou založeny pouze na hypotetických předpokladech a neumožňují jakýkoli závěr o budoucím vývoji ceny investičního nástroje. Zdanění je závislé na osobních poměrech každého investora a podléhá zákonným předpisům a dohledu příslušných úřadů. Tento dokument byl připraven s náležitou a patřičnou pečlivostí a pozorností, společnost však neposkytuje garance či ujištění, ať výslovné nebo předpokládané, o jeho přesnosti, správnosti, aktuálnosti nebo úplnosti. Z informací v tomto dokumentu není možné odvozovat žádná práva ani povinnosti. Informace o společnosti a podrobné informace o pobídkách a střetech zájmů naleznete na www.cyrrus.cz v sekci O společnosti. Tiskové chyby vyhrazeny. Obsah dokumentu je chráněn dle autorského zákona, majitelem autorských práv je společnost. Společnost zakazuje zveřejnění a šíření dokumentu bez jejího písemného souhlasu. Společnost nenese odpovědnost za šíření nebo uveřejnění dokumentu třetími osobami. Uzávěrka statistických dat: 22.3.2023

|

Investujte. CYRRUS |

V roce 1995 jsme se vydali na cestu brokera. 25 let obchodujeme s cennými papíry, staráme se o své klienty, reagujeme na dění ve světě a rozvíjíme se. Díky tomu vám můžeme přinášet stále nové služby a inovativní možnosti investování. Jsme CYRRUS. |

Loga ke stažení

Obecné fotografie

Název společnosti píšeme velkými písmeny a neskloňujeme.

Společnost CYRRUS, a.s., je licencovaným obchodníkem s cennými papíry a jednou z největších investičních společností v České republice. Mimo investičních služeb na míru každému investorovi nabízí CYRRUS i korporátní služby jako firemní poradenství, management emise dluhopisů vaší firmy, služby depozitáře fondů kvalifikovaných investorů nebo realizaci měnových konverzí a zahraničních plateb za výhodných podmínek.

Společnost CYRRUS, a.s., je licencovaným obchodníkem s cennými papíry a jednou z největších investičních společností v České republice. Mimo investičních služeb na míru každému investorovi nabízí CYRRUS i korporátní služby jako firemní poradenství, management emise dluhopisů vaší firmy, služby depozitáře fondů kvalifikovaných investorů nebo realizaci měnových konverzí a zahraničních plateb za výhodných podmínek.

V roce 2020 společnost oslavila výročí 25 let svého působení na kapitálových trzích.

Více informaci na: www.cyrrus.cz

Okomentovat na facebooku

Poslední zprávy z rubriky Důchody a penzijní:

Přečtěte si také:

Prezentace

02.05.2024 SCHLIEGER loni zaznamenal čtyřnásobný nárůst...

30.04.2024 Tesla po špatných výsledcích roste, Meta po...

Okénko investora

Miroslav Novák, AKCENTA

Michal Brothánek, AVANT IS

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Olívia Lacenová, Wonderinterest Trading Ltd.

Ali Daylami, BITmarkets

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

Okénko finanční rady

Petr Holub, Zoxo Financial s.r.o.

Tomáš Vrňák, Ušetřeno.cz

Fixace cen energií: Jak mít jistotu a ušetřit v nejistých časech

Richard Bechník, Swiss Life Select

Lukáš Kaňok, Kalkulátor.cz

Distribuční sazba nebo poplatek za jistič. Co všechno ovlivňuje cenu elektřiny?

Petr Holub, MojeNebankovka

Zuzana Dubová, RekvalifikacniKurzy.cz

Financování vašeho vzdělávání: Přehled možností financování rekvalifikačních kurzů

Iva Grácová, Bezvafinance

Marek Pokorný, Portu

_w60h45_w76h50.png)