Výsledky ČS v roce 2021: Rekordní objemy nových hypoték, dvouciferný nárůst podílových fondů a korporátní úvěry nad hranicí 300 mld. Kč

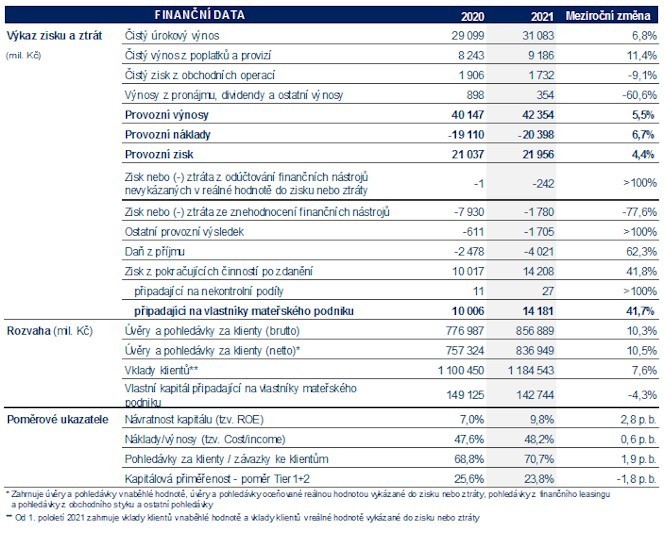

Česká spořitelna vykázala k 31. prosinci 2021 neauditovaný konsolidovaný čistý zisk počítaný podle mezinárodních standardů pro finanční výkaznictví (IFRS) ve výši 14,2 mld. Kč. Čistý zisk za stejné období roku 2020 činil 10,0 mld. Kč, v meziročním porovnání se tak zvýšil o 41,7 %, což bylo ovlivněno nižší tvorbou opravných položek na rizika v roce 2021 a celkovým zotavením po pandemii COVID-19. Provozní zisk dosáhl 22,0 mld. Kč, ve srovnání s rokem 2020 tak vzrostl o 4,4 %.

„Rok 2021 byl turbulentním rokem ve

znamení postupného makroekonomického oživení a zlepšující se pandemické situace.

Jsem velmi rád, že naše pokračující strategická transformace na společnost finančního

zdraví se odrazila v rostoucí klientské základně a mírně se zlepšujících tržních

podílech v hlavních produktových řadách. Silný nárůst vkladů tažený domácnostmi

byl následován dvouciferným růstem podílových fondů. Rekordním objemem nových hypoték

jsme potvrdili pozici tržního lídra v novém hypotečním financování a naše

hypoteční portfolio přesáhlo 350 miliard Kč. ČS také upevnila své postavení

největší korporátní banky na trhu, když objem poskytnutých korporátních úvěrů

překročil hranici

300 miliard Kč. Kromě naší silné kapitálové a likviditní pozice podpořila naši

finanční odolnost emise zelených dluhopisů v hodnotě 500 milionů EUR,

jejichž výtěžek bude použit na podporu našeho závazku k silnější a udržitelnější

společnosti,“ uvedl Ivan Vondra, člen představenstva České spořitelny

zodpovědný za finanční řízení v hodnocení výsledků Banky za rok 2021.

HLAVNÍ UKAZATELE

Po pomalejším ekonomickém vývoji v průběhu 1. čtvrtletí 2021, který byl způsoben krizí COVID-19, se česká ekonomika v roce 2021 zotavovala, zejména díky zdravé spotřebě domácností, která odrážela napjatý trh práce a vysoké úspory z roku 2020. Naopak zahraniční obchod byl ovlivněn problémy v automobilovém průmyslu spojenými s nedostatkem polovodičů.

Konsolidovaná bilanční suma dosáhla k 31. prosinci 2021 výše

1 641,7 mld. Kč a ve

srovnání s objemem bilanční sumy k 31. prosinci 2020 se zvýšila o 6,8

%. Nárůst na aktivní straně bilance byl zapříčiněn především úvěry klientům

a finančními aktivy odrážejícími investice do českých vládních dluhopisů, které

byli částečně kompenzovány poklesem úvěrů bankám. Na pasivní straně bilance

byly dominantním faktorem růstu vklady klientů.

Hrubý objem klientských úvěrů Skupiny ČS meziročně vzrostl o 10,3 % na 856,9 mld. Kč. Portfolio úvěrů domácnostem se

v meziročním srovnání zvýšilo o 12,7 % na 549,4 mld. Kč, především

díky hypotékám fyzickým osobám (+16,5 %). Objem úvěrů korporátním subjektům meziročně vzrostl o 6,4 % na 305,8 mld. Kč, díky nárustu

u velkých korporací (+11,6 %), dceřiných společností (+13,4 %) a malých a středních podniků (+3,2 %).

Závazky ke klientům vzrostly v meziročním porovnání o 7,6 %

na 1 184,5 mld. Kč, především kvůlivkladům domácností,

které se meziročně zvýšily o 11,9 % na 900,0 mld. Kč. Vklady korporátní

klientely meziročně klesly

o 7,5 % na 212,4 mld. Kč, což bylo způsobeno ostatními finančními společnostmi,

zatímco vklady klientů veřejného sektoru vzrostly v meziročním

srovnání o 8,5 % na 72,2 mld. Kč.

Celkový počet klientů Finanční skupiny ČS k 31. prosince 2021 činil 4,5 milionu (meziročně vzrostl o 19 tisíc), ze kterých přibližně 1,9 milionu v roce 2021 využívalo digitální bankovnictví.

Vlastní kapitál připadající na vlastníky mateřského podniku k 31.

prosinci 2021 představoval 142,7 mld. Kč, což je

o 4,3 % méně než na konci roku 2020. Celkový kapitálový poměr za Skupinu České

spořitelny k 31. prosinci 2021 dosáhl 23,8 %, což je značně nad

minimálním regulatorním kapitálovým požadavkem (14,4 %).

Kromě silné kapitálové a likviditní pozice

byla odolnost České spořitelny podpořena emisí přednostních nepreferovaných dluhopisů,

které jsou způsobilé pro regulatorní požadavek MREL. Tyto dluhopisy byly vydané

jako zelené v objemu

500 mil. EUR a výtěžek z nich bude použit k financování projektů

zaměřených na udržitelnost a pozitivní dopad na životní prostředí.

Provozní zisk České spořitelny vzrostl v roce 2021 meziročně o 4,4 % na 22,0 mld. Kč. Dopad krize způsobené COVID-19 byl více než vykompenzován silným obchodním růstem, který byl podpořen rostoucí zákaznickou základnou.

Čistý úrokový výnos, nejdůležitější složka provozních výnosů, se ve srovnání s rokem 2020 zvýšil o 6,8 % a dosáhl 31,1 mld. Kč. Vývoj čistého úrokového výnosu byl ovlivněn růstem klientských úvěrů a vkladů podpořenými investicemi do státních dluhopisů. Čistý úrokový výnos byl dále pozitivně ovlivněn zvýšením úrokových sazeb ČNB (5 zvýšení během roku 2021 na 3,75 %). Čistá úroková marže vztažená k úročeným aktivům v roce 2021 změnila směr a mírně vzrostla na 1,95 %.

Čistý výnos z poplatků a provizí meziročně vzrostl o 11,4 % na 9,2 mld. Kč, což bylo způsobeno hlavně dvouciferným růstem objemu podílových fondů ovlivněných značnými novými prodeji a pozitivním vývojem penzijního pojištění. Čistý výnos z poplatků a provizí byl dále pozitivně ovlivněn vyššími poplatky z produktů pojištění a karetních transakcí.

Čistý zisk z obchodních operací v meziročním porovnání

poklesl v roce 2021 o 9,1 % na 1,7 mld. Kč, což bylo způsobeno především zajišťovacími deriváty. Ostatní

provozní výnosy byly negativně ovlivněny vývojem výsledku

z finančních aktiv a závazků vykázaných v reálné hodnotě do zisku nebo

ztráty.

Celkové provozní náklady se meziročně zvýšily o 6,7 % na 20,4 mld. Kč v roce 2021, což bylo

způsobeno zejména vlivem nárůstu nákladů na zaměstnance a ostatních správních nákladů.

Nárůst nákladů na zaměstnance (meziročně +11,3 %) byl způsoben snížením bonusů v roce

2020, zaúčtováním časového rozlišení pro nově zavedený program zaměstnaneckých akcií

a zvýšením mezd. Vyšší náklady na IT, marketing a správu majetku vedly k růstu

ostatních správních nákladů (meziročně +3,1 %), které přesto zůstaly pod mírou inflace. Odpisy hmotného

a nehmotného majetku meziročně mírně klesly o 1,1 %. V důsledku výše uvedeného vývoje se poměr

provozních nákladů a výnosů (Cost/Income Ratio) meziročně zvýšil na 48,2 % ze 47,6

% v roce 2020.

Ztráta ze znehodnocení finančních nástrojů (tj. saldo tvorby opravných položek a

rezerv na úvěrová rizika) dosáhla

v roce 2021 výše -1,8 mld. Kč. Meziročně tak došlo k nižší tvorbě

o 77,6 %, jelikož dopad COVID-19 na úvěrové portfolio domácností i podniků postupně

odeznívá.

Ostatní provozní výsledek ve výši -1,7 mld. Kč zahrnuje zejména ostatní výnosy a náklady nepřímo související s hlavní provozní činností Skupiny. Zhoršení provozního výsledku v meziročním srovnání bylo zapříčiněno především neopakujícími se jednorázovými vlivy v roce 2020, zaúčtováním snížené hodnoty budov a ztrátou z prodeje finančních nástrojů v roce 2021.

Celkový počet vydaných aktivních platebních karet ČS se meziročně zvýšil o 5,2 %a dosáhl3,1 milionu kusů, přičemž z tohoto počtu představovaly kreditní karty 178 tisíc kusů. Objem transakcí uskutečněných kartami České spořitelny během roku 2021 u obchodníků se ve srovnání s rokem 2020 zvýšil o 22,1 % na 304,2 mld. Kč. Počet bankomatů a platbomatů České spořitelny meziročně poklesl o 42 a dosáhl 1 783 kusů.

Česká spořitelna je bankou s nejdelší tradicí na českém trhu.

Téměř 200 let tvoří jeden ze základních pilířů českého bankovního systému. V

současnosti poskytuje služby pro přibližně 4,7 milionu klientů. Od roku 2000 je

součástí nadnárodní finanční skupiny Erste Group Bank.

Více informací na: www.csas.cz

Zprávy a články k hypotékám

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Pololetní prázdniny 2021 - v pátek 29. ledna 2021

- Hypotéky - hypoteční kalkulačka, výpočet hypotéky

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Kalkulačka hypotéky - Kalkulačka pro výpočet výše splátky hypotéky

- SPOROBOND - otevřený podílový fond, Podílové fondy

- Objem, výpočet objemu

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Daň z příjmů v roce 2020, změny kvůli koronaviru i daňové přiznání za rok 2019

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Příspěvek na bydlení v roce 2021 - Kalkulačka

- Kalkulačka online 2021 i 2020 - čistá mzda, hypotéky a další kalkulačky

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…

Okénko investora

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Olívia Lacenová, Wonderinterest Trading Ltd.

Kávová horečka: ceny lámou rekordy, zásoby docházejí a Trump přilévá olej do ohně

Štěpán Křeček, BHS

Cestovní ruch je na vzestupu. Rok 2024 výrazně překonal předpandemický rok 2019

Miroslav Novák, AKCENTA

ČNB v únoru snižuje úrokové sazby, ale s jejich dalším poklesem bude velmi opatrná

Charu Chanana, Saxo Bank

Scénář obchodní války 2.0: Co to znamená pro vaše portfolio?

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets

Okénko finanční rady

Iva Grácová, Bezvafinance

Dětská platební karta? Na tuhle chybu rodiče nejčastěji doplácejí

Marek Pokorný, Portu

Investování se stává běžnou součástí života. Zájem Čechů o něj roste

Jaroslav Rada, Česká síť

Pavla Berdár, Delta Green

Jiří Sýkora, Swiss Life Select

Jáchym Knedlhans, Direct Family

V roce 2025 přichází spousta změn na silnicích - rostou ceny známek, začnou chodit pokuty

Martin Steiner, BNP Paribas Cardif Pojišťovna

Nový rok, nové předsevzetí. Jak začít lépe hospodařit s penězi?

Tomáš Vrňák, Ušetřeno.cz

Miren Memiševič, Skupina Klik.cz