Jestřábí pauza ve zvedání sazeb a opakování boomu dvacátých let - Perly týdne

Bývalý prezident Federal Reserve Bank of Dallas Robert Kaplan se domnívá, že v americké ekonomice stále doznívá efekt předchozí masivní fiskální stimulace. Ohledně dalšího vývoje sazeb pak hovoří o „jestřábí pauze“. Šéf Yardeni Research Ed Yardeni hovoří o opakování boomu dvacátých let a Goldman Sachs dává recesi jen třetinovou pravděpodobnost.

Opakování let dvacátých: Šéf Yardeni Research Ed Yardeni hovořil na CNBC o tom, že vývoj ve dvacátých letech minulého století „by mohl být dobrým modelem“ pro možný vývoj v následujících letech. Ekonom připomněl, že i minulé století začínalo pandemií a ekonomickými problémy, pak se ale překlopilo do období prudkého technologického a hospodářského rozvoje. Yardeni vidí nyní potenciál v umělé inteligenci a v ChatGPT. Tyto technologie podle něj mají potenciál k výraznému zvýšení produktivity a následně ekonomického produktu a příjmů. Míní, že do sebe nyní začíná zapadat celá řada technologií, počínaje roboty a konče právě umělou inteligencí.

Na CNBC zazněl odhad, podle kterého by trh spojený s umělou inteligencí a podobnými technologiemi měl na konci tohoto desetiletí dosahovat velikosti 2 – 3 bilionů dolarů. To implikuje téměř 40 % roční růst a podle odhadů nyní v USA s umělou inteligencí pracuje jen asi 25 % firem. Hovoří o ní ale naopak velký počet společností. Stephanie Links k tomu dodala, že podle ní bude z těchto technologií těžit celá řada odvětví a jsou příčinou i současného prudkého růst cen akcií některých technologických firem. Za zájmem o ně ale podle investorky stojí i snaha přesunout se směrem k bezpečnějším částem trhu.

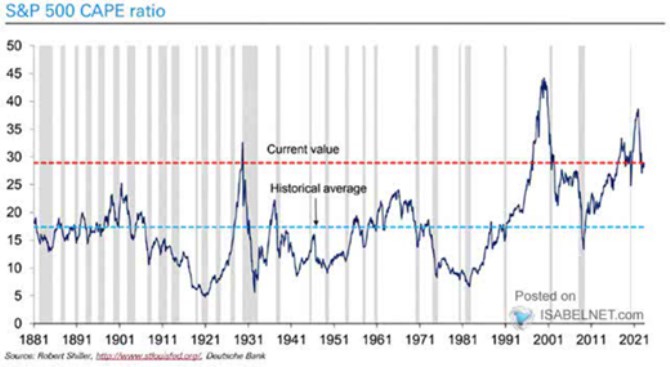

CAPE u třiceti: Na akciovém trhu se nejčastěji používá PE počítané jako poměr cen akcií k ziskům očekávaným pro následující rok. Jednou z alternativ je takzvané Shillerovo PE, nazývané někdy CAPE. Robert Shiller je konstruoval jako poměr cen k plovoucímu průměru historických zisků. Cílem bylo eliminovat vliv cyklu a krátkodobých fluktuací v ziskovosti. Hodnoty CAPE ukazuje následující graf od Deutsche Bank:

Zdroj: Twitter

Zatímco dlouhodobý historický průměr CAPE se pohybuje kolem 16 – 17, nyní jsou valuace u 30. Nad průměr se přitom zvedly už na počátku devadesátých let a od té doby se k němu vrátily pouze během finanční krize. Podle některých názorů ale relevance CAPE a jeho srovnání s historickými hodnotami klesla kvůli změnám v účetních standardech.

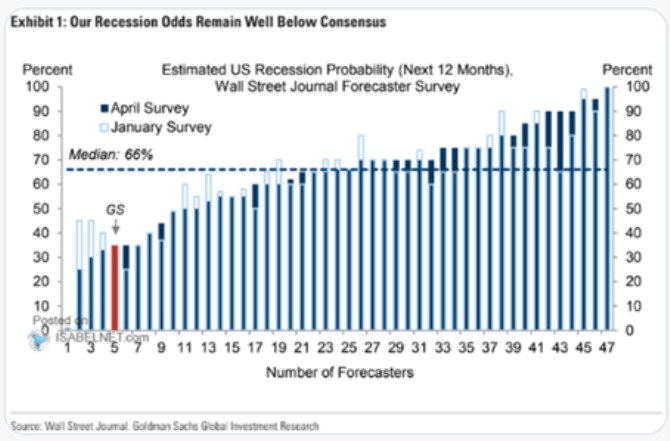

Pravděpodobnost recese: Goldman Sachs stále odhaduje hodnotu indexu S&P 500 na konci letošního roku na 4000 bodů. V následujícím grafu banka porovnává své odhady pravděpodobnosti recese v následujících 12 měsících s dalšími na trhu:

Zdroj: Twitter

Podle mediánu odhadů je zmíněná pravděpodobnost na 66 %, Goldman Sachs jí vidí asi na polovině. Jeho odhad je tak pátý nejnižší.

Jestřábí pauza: Bývalý prezident Federal Reserve Bank of Dallas Robert Kaplan uvedl na Bloombergu, že americká centrální banka se pode něj pohybuje směrem k pauze. Tedy k tomu, že přestane zvedat sazby. Ekonoma ale nepřekvapuje, že o dalším vývoji sazeb se v centrální bance dál živě diskutuje, protože ekonomika je i nadále nečekaně silná. K tomu v ní stále doznívá předchozí fiskální stimulace a projevují se i některé současné vládní výdajové programy. Ty se totiž podle ekonoma teprve nyní mění ve skutečné výdaje místní správy.

Právě fiskální politika je podle ekonoma jednou z příčin pokračující silné ekonomické aktivity. Fed by se pak neměl řídit jen současnými daty, které z ekonomiky přichází, Je totiž nutné udělat si obrázek i o tom, co relevantní indikátory říkají o dalším vývoji a mít představu o tom, kde může ekonomika být v následujících zhruba dvanácti měsících. Kaplan hovořil dokonce o tom, že je nebezpečné příliš se spoléhat na aktuální data, protože ta jsou z definice zpožděným indikátorem.

Ekonom se také domnívá, že další zvyšování sazeb už by mělo hodně disproporcionální dopad na některé části ekonomiky. Výnosová křivka je totiž v inverzi, dlouhodobé výnosy se tak nachází pod těmi krátkodobými. Podle ekonoma to pak v praxi znamená, že velké společnosti jsou schopny si půjčovat za sazby, které se nachází pod sazbami Fedu. Menší firmy ale takové možnosti nemají a další zvedání sazeb by se tak dotklo zejména jich. Platí to přitom i o menších bankách.

Podle Kaplana tedy klesá „mezní návratnost každého dalšího zvýšení sazeb“. Jinak řečeno přínosy takových kroků jsou již menší a náklady vyšší. Ekonomovi se tak podle jeho slov líbí myšlenka „jestřábí pauzy“. Doporučoval by totiž, aby Fed nyní sazby nechal beze změny, ale hovořil o tom, že se stále nachází v procesu utahování monetární politiky, pokud si to další vývoj vyžádá.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Úrokové sazby - úroky z vkladů.

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Graf úrokových sazeb hypoték

- Úroková sazba hypotéky

- Srovnání půjček - sazby, podmínky, poplatky

- Sazba D57d, tarif D57d - elektřina

- ČEZ Prodej, a. s. Sazba D57d, tarif D57d

- Úrokové sazby ČNB

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- XRP (Ripple) - aktuální a historické ceny kryptoměny XRP (Ripple) , graf vývoje ceny kryptoměny XRP (Ripple) - 10 let - měna USD

- Zlato - historický vývoj ceny Zlato po letech, minima, maxima, průměr. 1 oz - měna USD

- Předdůchod 2024 - kalkulačka: na 5 let předdůchodu musíte naspořit 763.680 Kč.

Prezentace

12.12.2024 Český trh zaplavily extrémně zlevněné Samsungy.

05.12.2024 K nejprodávanějšímu telefonu sezony tablet zdarma.

Okénko investora

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Černý pátek skončil, spotřebitelé utráceli více přes e-shopy, tržby v kamenných obchodech klesly

Štěpán Křeček, BHS

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Lenka Rutteová, Bezvafinance

Oznámení o zvýšení důchodu přijde letos naposledy na papíru zdarma

Tomáš Rosenkranc, Ušetřeno.cz

Jiří Sýkora, Swiss Life Select

Lukáš Kaňok, Kalkulátor.cz

I přes zdražení distribuce mohou domácnosti v roce 2025 ušetřit

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla

Marek Pokorný, Portu

Jak snížit daně díky DIPu? Zde je návod pro vyplnění daňového přiznání