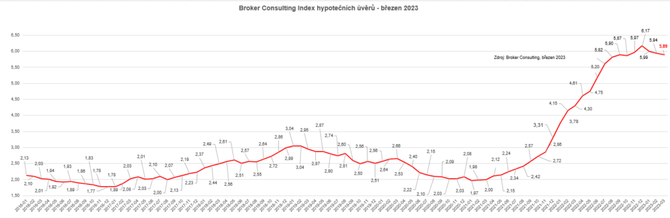

Stagnace úroků u hypoték pokračuje - potvrdily to březnové výsledky BC Indexu hypotečních úvěrů

Březnové výsledky Broker Consulting Indexu hypotečních úvěrů potvrdily stagnaci úrokových sazeb u hypoték, měřená hodnota klesla pouze o pět bazických bodů na 5,89 procenta. Meziročně se hodnota sledovaného indexu zvýšila o 1,59 procentního bodu, ve skutečnosti to potom znamenalo nárůst sazeb o celých 37 procent. Výrazné změny neočekávají odborníci ani v příštích měsících. Přispívá k tomu i rozhodnutí České národní banky o udržení dvoutýdenní repo sazby na stejné úrovni.

- Broker Consulting Index hypotečních úvěrů činil za březen 5,89 procenta

- Meziročně se monitorovaná hodnota zvýšila o 1,59 procentního bodu

- Předstihový ukazatel na duben předpokládá průměrnou výši úrokové sazby 6,10 procenta

„Rozhodnutí, kterým centrální banka ponechala úrokové sazby na sedmiprocentní úrovni, jsme očekávali. Podle meziročního srovnání se začínají vysoké úrokové sazby projevovat na inflaci, která nyní pomalu klesá. Další zvýšení sazeb by mohlo vyvíjet zbytečně velký tlak na ekonomiku a potenciálně prohloubit recesi,“ komentuje výsledky minulého jednání bankovní rady Martin Novák, hlavní analytik společnosti Broker Consulting.

Udržování základních sazeb na stejné úrovni velmi ovlivňuje vývoj měřených hodnot indexu, u těch poté výkyvy způsobují změny v sazebnících u jednotlivých bank, které na úpravu ČNB následně reagují. V březnu sice bankovní rada rozhodla až na konci měsíce, stagnace či mírný pokles sazeb vyplýval z indexových hodnot ale už od začátku tohoto roku. Hodnota v březnu, tedy 5,89 procenta je prozatím letos nejníže naměřenou a vypovídá o stagnaci úrokových sazeb u hypoték. „Výraznější změny nejsou v nejbližších měsících pravděpodobné. Případný větší pokles je reálný nejdříve koncem letošního roku nebo začátkem roku příštího,“ tvrdí Michaela Pudilová, analytička hypotečních a spotřebitelských úvěrů společnosti Broker Consulting.

Při porovnání s minulými měřeními je březen těsně pod vrcholem maximálních hodnot Broker Consulting indexu hypotečních úvěrů. Nad hranicí šesti procent kulminoval na konci minulého roku, v lednu a v únoru poté lehce klesl. V porovnání s rokem 2022 se úrokové sazby zvýšily o 1,59 procentního bodu, průměrná sazba hypoték u klientů narostla oproti loňskému březnu o necelých čtyřicet procent.

Hodnota předstihového ukazatele pro pětiletou fixaci v únoru zůstává obdobná jako za minulý měsíc, a to na 6,10 procenta.

U konkrétní modelace to poté může vypadat následovně: u pěti milionové hypotéky na 30 let s úrokovou sazbou 6 procent bude klient aktuálně měsíčně splácet 30 tisíc korun. V případě poklesu úrokové sazby po třech letech o jedno procento na 5 procent se měsíční splátka sníží o celé tři tisíce a klient by tak pravidelně mohl splácet už jen 27 tisíc korun.

U fixace proto hypoteční specialisté doporučují zvolit nyní spíše kratší dobu. „U nové hypotéky i po úpravě fixace té stávající se může výše úroků v čase změnit,“ dodává Pudilová.

Broker Consulting Index hypotečních úvěrů je analytický nástroj znázorňující průměrnou úrokovou sazbu u hypotečních úvěrů, které zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele hypotečních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba vstupuje do indexu větší vahou. Výhodou metody výpočtu indexu je skutečnost, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací a index není závislý na dodávkách třetích stran.

V principu se Broker Consulting Index hypotečních úvěrů počítá ze sazeb, které jsou v danou chvíli pro daného klienta nejnižší na trhu, anebo se nejnižší hranici přibližují, neboť klient si vybírá z mnoha možností, které mu trh v danou chvíli nabízí. A většinou si vybírá právě nejnižší sazbu úvěru, který i v jiných parametrech splňuje jejich podmínky. Broker Consulting ročně zprostředkuje úvěry v objemu přesahujícím 13 miliard korun.

Předstihový ukazatel Broker Consulting Indexu hypotečních úvěrů a jeho výpočet reaguje na potřebu aktuálního výhledu výše sazeb, ve kterém se budou v daném měsíci poskytovat hypoteční úvěry zprostředkovávané od většiny bankovních institucí v tuzemsku. Ve výpočtu jde o aritmetický průměr nabízených úrokových sazeb v konkrétním měsíci, ve kterém se zveřejňují hodnoty Broker Consulting Indexu hypotečních úvěrů. Vzhledem ke statistice preferovaných fixací byla při výpočtu zohledněna pětiletá fixace úrokových sazeb.

Poslední zprávy z rubriky Hypotéky:

Přečtěte si také:

Prezentace

29.04.2024 Daňové přiznání lidem provětralo peněženky....

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

Okénko nemovitosti

Jan Dvořák, Salutem Fund

Okénko finanční rady

Tomáš Vrňák, Ušetřeno.cz

Fixace cen energií: Jak mít jistotu a ušetřit v nejistých časech

Richard Bechník, Swiss Life Select

Lukáš Kaňok, Kalkulátor.cz

Distribuční sazba nebo poplatek za jistič. Co všechno ovlivňuje cenu elektřiny?

Petr Holub, MojeNebankovka

Zuzana Dubová, RekvalifikacniKurzy.cz

Financování vašeho vzdělávání: Přehled možností financování rekvalifikačních kurzů

Iva Grácová, Bezvafinance

Petr Holub, Zoxo Financial s.r.o.

Marek Pokorný, Portu

_w60h45_w76h50.png)