Jak pomůže dotovaná hypotéka

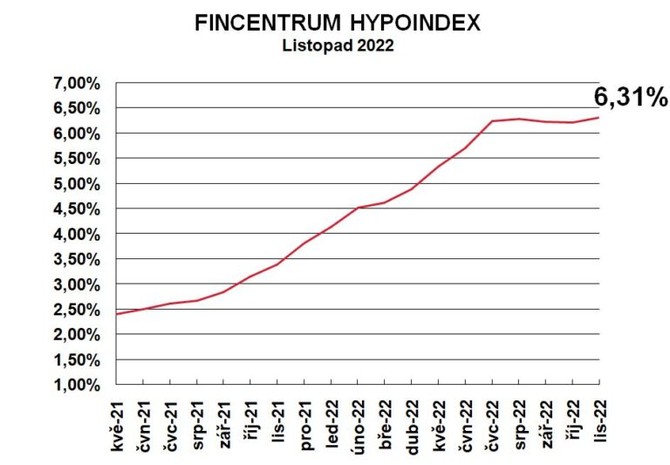

Česká republika má v Evropě jedny z nejvyšších úrokových sazeb. Český národní banka spolu s maďarskou centrální bankou byly první, kdo začal v červnu loňského roku úrokové sazby zvyšovat a letos byla ČNB naopak mezi prvními, kdo se zvyšováním úrokových sazeb přestal. Kroky ČNB se promítaly do výše hypotečních úrokových sazeb, jejich rychlý růst kopíroval zvyšování úrokových sazeb ČNB. Bankami nabízená výše podle Hypoindexu společnosti Fincentrum po tříměsíčním mírném poklesu v říjnu vzrostla a dosáhla 6,31 %.

Všechny banky mají stejnou politiku – čím kratší je doba fixace

úroků, tím vyšší jsou úrokové sazby hypoték. S nejvyšší úrokovou sazbou jsou

nabízeny hypoteční úvěry s roční fixací ve výši 6,68 % Hypoteční

úvěry s tříletou fixací jsou nabízeny s úrokovou sazbou 6,46 %,

s pětiletou fixací ve výši 6,07 % a s desetiletou za 6,05 %.

Další vývoj úroků hypotečních úvěrů bude záviset na chování

Bankovní rady České národní banky, přičemž snižování úrokových sazeb je velmi

nepravděpodobné.

Doslova Bankovní rada v prohlášené po svém říjnovém zasedání zopakovala to, co prohlásila již v září: „Na příštím zasedání rozhodne, zda sazby zůstanou stabilní, nebo se zvýší.“ K tomu dodala „To znamená, že úrokové sazby zůstanou po určitou dobu na relativně vysoké úrovni.“ Lze z toho odvodit, že výrazné snížení úrokových sazeb v příštím roce lze očekávat pouze v případě recese o dost silnější než již akceptovaný pokles HDP o 0,7 % v prognóze ČNB.

Úrokové sazby hypotečních úvěrů nebudou v příštím roce

klesat, banky nebudou mít důvod je snižovat. To však neznamená, že jejich

čerpání nedává smysl.

Úrokové sazby hypotečních úvěrů nebudou v příštím roce

klesat, banky nebudou mít důvod je snižovat. To však neznamená, že jejich

čerpání nedává smysl.

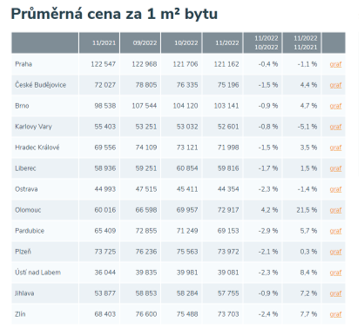

Zájemci nákup nemovitosti bez volných finančních prostředků mají dvě možnosti – zajistit si úvěr za stávajících podmínek nebo nákup odložit a vyčkávat a do té doby bydlet v pronájmu. Odložení nákupu řada z nich vnímá jako vhodný krok, a to z důvodu zahájení poklesu cen nemovitostí. Faktem je, že téměř ve všech krajských městech (výjimku tvoří Liberec a Olomouc) jsou nabízené ceny bytů za 1 m2 nižší, než byly by počátku září.

https://realitymix.cz/

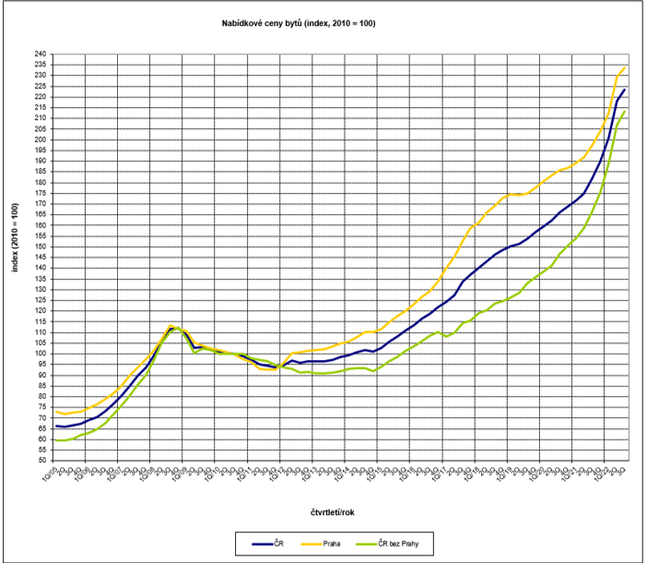

Cena nemovitostí sice klesá, ale není možné odhadovat, jak dlouho bude pokles pokračovat a kam až se ceny sníží. Poslední snížení cen nemovitostí nebylo důsledky vysokých úrokových sazeb, ale bankovní krize 2008-2009 nastartované v září 2008 krachem Lehman Brothers, ne vysokými úrokovými sazbami. Graf níže (zdroj ČSÚ) ukazuje vývoj nabídkových cen bytů od roku 2010. Tehdejší růst cen vyvrcholil v průběhu 3. čtvrtletí roku 2008, následující pokles pokračoval do 4. čtvrtletí 2011, kdy bylo dosaženo dna a maximální pokles činil 16 %. Návrat na hodnotu 3. čtvrtletí 2008 nastal v 1. čtvrtletí 2016. Stávající průměrná pokles cen nemovitostí dosahuje 2 %, bez výjimky v Libereckém kraji dosahuje 2,9 %.

Odložení nákupu z důvodu očekávaného poklesu ceny má

v sobě jedno riziko – i když se cena nemovitosti sníží, řada zájemců bude vyčkávat,

zda neklesne ještě níže a v případě poklesu ještě níže. Spoléhat se na to,

že člověk nakoupí byt za minimální cenu v okamžiku, než se cena začne

zvyšovat, je ideál dosažitelný jen náhodou (analogicky ti platí i u prodeje za

maximální cenu). Hloubku poklesu cen a dobu trvání nízkých cen nelze předem

odhadnout. To však není případ pouze cen nemovitostí, týká se to všech druhů

aktiv.

Odložení nákupu z důvodu očekávaného poklesu ceny má

v sobě jedno riziko – i když se cena nemovitosti sníží, řada zájemců bude vyčkávat,

zda neklesne ještě níže a v případě poklesu ještě níže. Spoléhat se na to,

že člověk nakoupí byt za minimální cenu v okamžiku, než se cena začne

zvyšovat, je ideál dosažitelný jen náhodou (analogicky ti platí i u prodeje za

maximální cenu). Hloubku poklesu cen a dobu trvání nízkých cen nelze předem

odhadnout. To však není případ pouze cen nemovitostí, týká se to všech druhů

aktiv.

Zajištěný pokles cen nemovitosti

U nákupu nemovitostí za účelem bydlení je ještě jeden faktor – rostoucí ceny nájemného. Aby kupující bydlící v pronájmu skutečně čekáním na pokles cen nemovitostí reálně ušetřil peníze, musel by pokles ceny nemovitosti vyšší než platby nájemného provedené v době čekání na pokles ceny nemovitosti. V jeho případě dojde u řady nájemců k jeho skokovému zvýšení díky inflační doložce. Nájemné placené v lednu tak může být přibližně o 15 % vyšší než placené v prosinci. Toto jsou stávající průměrné ceny nájemného v krajských městech.

https://realitymix.cz/

Stávající roční nájemné za nevelký byt činí 150 tis ročně a

více. Pokud je ve smlouvě inflační doložka, příští rok se nájemné zvýší o cca

15 %., tedy více než 20 tisíc za rok. Jestliže se cena vybrané nemovitosti za tuto

dobu nesníží alespoň o tuto hodnotu, čekání na pokles ceny se nevyplatilo.

Při nákupu nemovitosti je tedy vhodné zohlednit všechny tři výše zmíněné faktory – cenu nemovitostí, výši splátky hypotečního úvěru a placení nájemné v době čekání na pokles ceny nemovitosti.

U vybraných projektů nabízí dceřiné společnosti fondu kvalifikovaných investorů SALUTEM FUND zajímavou příležitost – dorovnání rozdílu mezi aktuální sazbou a 2,99 %. Bude to odpovídat vývoji, jako kdyby ČNB zahájila snižování úrokových sazeb již nyní. Po skutečném zahájení snižování úrokových sazeb Bankovní radou bude možnost v případě vhodnosti refinancovat svůj hypotéční úvěr za lepších podmínek.

Tento prvek má sám o sobě má pákový efekt úspory finančních prostředků, ukážeme na příkladu.

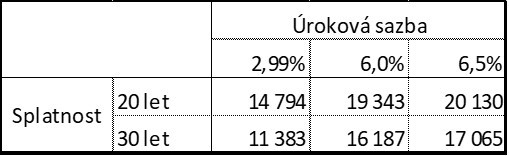

Stávající průměrná velikost hypotečního úvěru nyní činí 2,7

milionu korun, budeme tedy pracovat dále s touto její výší. Tabulka

ukazuje, jaká je výše splátky úvěru při splatnosti na 20 a 30 let a úrokových sazbách

6,0 %, resp. 6,5 % a dále výši splátky po dorovnání rozdílu v prvním roce

s úrokovou sazbouve výši 2,99 %.

Měsíční úspora představuje 5 až 6 tisíc korun, za dobu jednoho roku se tedy jedná o přibližně 60 až 70 tisíc korun. Díky tomu se člověk rozhodně kupit nemovitost nyní a nečekat na další vývoj.

Celková úspora využitím takové nabídky představuje součet roční

úspory na nájemném a na hypotéčních splátkách, což se blíží částce 250 tisíc

korun. Při průměrné ceně bytu o rozloze 60 m2 v krajských

městech kromě Prahy a Brna na úrovni 4 milionů korun to představuje úsporu na

ceně bytu ve výši slevu 6 %.

Sečteno s poklesem ceny za poslední dva měsíce to

vychází 9-10 procenta, což odpovídá téměř dvěma třetinám největšího poklesu cen

nemovitostí v letech 2008–2011. V případném druhém roce, dokud by

zájemce dále váhal nad nákupem nemovitosti by platil další nájemně, tedy

175-200 tisíc korun v případě celého roku. Pokud by cena nemovitostí

odpovídajícím způsobem neklesla, byl by v ekonomické ztrátě.

Využití služby dotované hypotéky nákupu nemovitosti

z některých projektů dceřiných společností SALUTEM FUND stojí i

v dnešní době za zvážení. Odkládání nákupu v očekávání poklesu ceny

nemusí být ziskové, a to i kdyby se nemovitost v budoucnu opravdu levněji

koupila.

Jan Dvořák

Jan Dvořák působí v týmu Salutem Fund jako Head of Research a věnuje se makroekonomickým tématům a analýzám realitního trhu. Pravidelně sleduje jednotlivé trendy, které mají vliv na vývoj tuzemského i zahraničního trhu s nemovitostmi a dává je do kontextu investičních příležitostí na realitním trhu.

Během své více než 20leté praxe se pět let věnoval auditu v PwC či internímu auditu v GE Money Bank (dnes MONETA Money Bank). Patnáct let působil v oblasti kontrolingu u mezinárodní společnosti, zabýval se i kontrolingem v oblasti investic do nemovitostí. Je absolventem Vysoké školy ekonomické v Praze a ve Velké Británii získal titul Fellow Chartered Certified Accountant.

Salutem Fund

SALUTEM FUND SICAV, a. s., je fond kvalifikovaných investorů formy akciové společnosti s proměnným kapitálem a je obchodovaný na Burze cenných papírů v Praze. Salutem Fund byl formálně založen roku 2020, v jeho portfoliu se ale nachází nemovitostní společnosti s mnohaletou historií. Patří mezi ně například Real-Vita Prostějov a.s. (www.real-vita.cz), ASPELL a. s. (www.aspell.cz), Salutem Services s. r. o. (www.salutemservices.cz), Salutem – Realitní I, s.r.o. (www.salutem-jedna.cz). Činnost Fondu dozoruje Česká národní banka. Depozitářem fondu je Československá obchodní banka, a. s., obhospodařovatelem je TILLER investiční společnost a.s. a auditorem renomovaná společnost NEXIA AP a. s.

Více informací na www.salutemfund.cz.

Zprávy a články k hypotékám

Poslední zprávy z rubriky Okénko nemovitosti:

Přečtěte si také:

Příbuzné stránky

- Hypotéky - hypoteční kalkulačka, výpočet hypotéky

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Kalkulačka hypotéky - Kalkulačka pro výpočet výše splátky hypotéky

- Kalkulačka online 2021 i 2020 - čistá mzda, hypotéky a další kalkulačky

- Graf úrokových sazeb hypoték

- Hypoteční kalkulačka - Kalkulačka pro výpočet splátky hypotéky

- Úroková sazba hypotéky

- Kalkulačka pro výpočet splátky hypotéky

- Jak koupit Bitcoin, kde koupit Bitcoin – nákup Bitcoinu

- Jak těžit bitcoin - těžba bitcoinů, mining

- Valorizace důchodů - jak stoupají důchody?

- Výpočet důchodu - Jak vysoký budete mít důchod?

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla