Nejúspěšnější investiční strategie během konfliktů a nejistoty

Stupňující se konflikt na Ukrajině vyvolává u investorů značné obavy o budoucím vývoji na finančních trzích. Mnozí přemýšlí nad úpravou portfolií, odprodejem investic nebo naopak vyhlíží další příležitosti k levnějšímu nákupu instrumentů. Jak reagovat na současný vývoj trhů? Je teď vhodná doba pro investování nebo se očekávají další propady?

Když se z emocí stanou transakce

Nálada investorů je hybnou silou trhu jak během jeho růstu, tak i během jeho propadů. Předpoklady a emoce lidí ovlivňují vývoj cen s předstihem, tedy ještě předtím, než očekávané události nastanou. ETF, akcie a další aktiva tak mají vliv budoucích „události“ často už započtené ve své ceně. Výkyvy na trzích proto po skutečném nastání těchto událostí, např. po začátku války na Ukrajině, nejsou tak výrazné, jak bychom předpokládali.

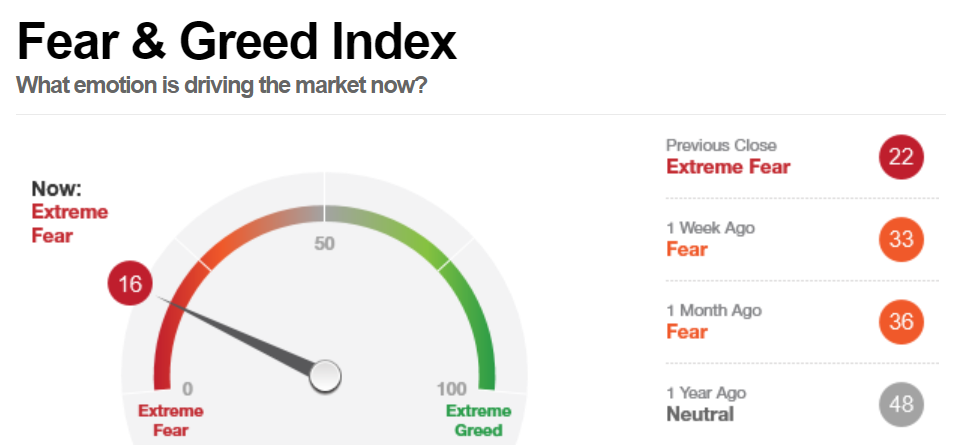

Nejdůležitější věcí je v této oblasti nezapomínat na to, že když při investování začneme podléhat emocím, téměř nikdy to nevede k dobrým výsledkům. Proč v posledních týdnech trhy klesají a jak se mění nálada investorů? CNNMoney vyvinula k měření nálady investorů index, který zobrazuje úroveň strachu a chamtivosti investorů, dvou základních emocí, které ovlivňují naše chování. Hodnoty posledních dnů jasně říkají, že na trzích vládne extrémní strach. Mnoho investorů pod návalem zpráv o dalších sankcích, omezeních a eskalaci vojenského konfliktu podléhá panice a prodává svá finanční aktiva. Někdy dokonce za méně, než za kolik je nakoupili. V té chvíli se pokles hodnoty portfolia stane skutečně realizovanou ztrátou. Není náročné odhadnout, že tento přístup není cestou ke zvyšování hodnoty našeho majetku. Zkusme se proto podívat na vývoj trhu s určitým odstupem.

Zdroj: CNN Business

Možná pro vás bude překvapením, že ti nejúspěšnější investoři se k této situaci staví přesně opačně. Nejistota a strach totiž ženou ceny aktiv dolů a ty je pak tím pádem možné nakoupit za výhodnější cenu. V této chvíli až nevhodně znějící výrok Nathana Rothschilda říká: „Nejlepší čas k nákupu je, když v ulicích teče krev.“ Warren Buffett ve své biografii (The Snowball) přenechal malým investorům následující doporučení: „Je jen málo věcí, které byste investováním do akcií mohli zkazit. Jednou je nákup nebo prodej v nevhodnou chvíli. Buďte iniciativní, když se jiní bojí a opatrní, když jsou jiní nadšení, ale nemyslete si, že můžete přelstít trh.“ Tyto myšlenky se opírají o znalost toho, že trhy z dlouhodobého hlediska rostou a krátkodobé, často až odstrašující propady, je možné využít pro levnější nákupy. Tuto myšlenku shrnul Benjamin Cowen, odborník na kvantitativní analýzu trhů, slovy: „Růstem trhů dokážete vydělat, ale díky propadům se můžete stát bohatými.“

Náš odhad vývoje trhů by bylo samozřejmě nevhodné zakládat jenom na pouhé domněnce, že trhy dlouhodobě rostou. K racionálnější odpovědi můžeme dojít na základě dat, které popisují již proběhlé konflikty, a vývoj trhů, který je doprovázel. Jaké budou další dopady války na Ukrajině a jak trhy reagovaly na podobné události v minulosti?

Jak války hýbou trhy

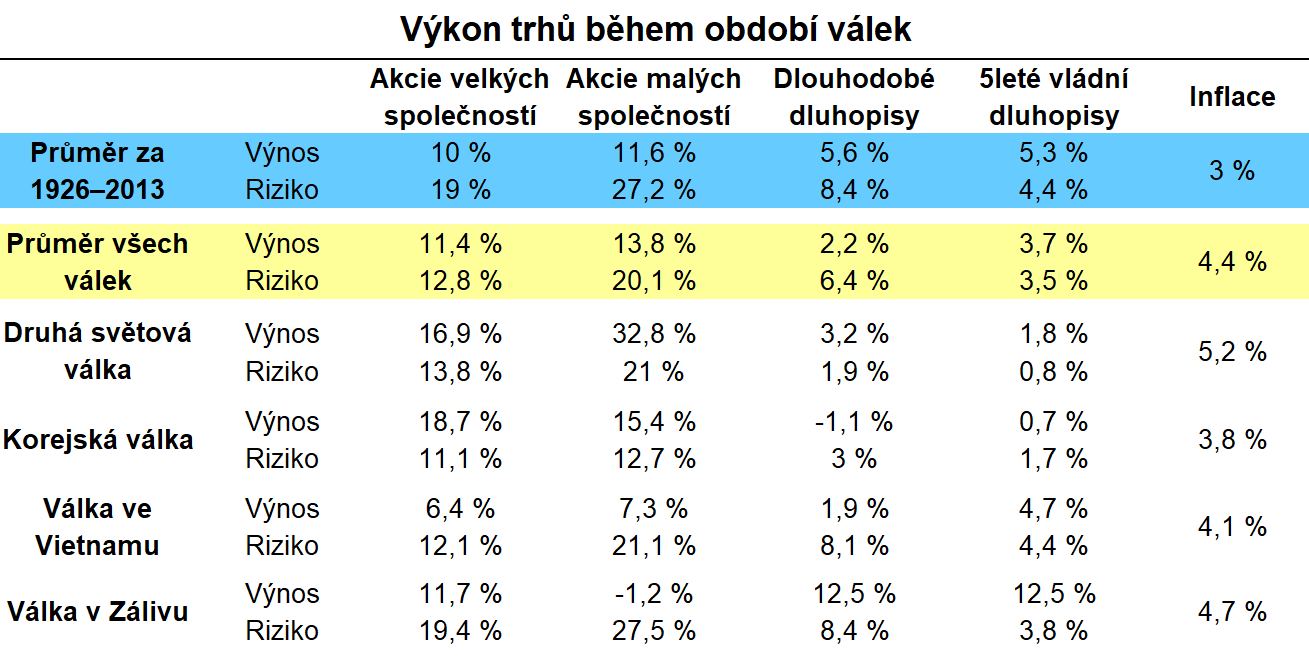

Největší pokles ceny akcií byl historicky pozorován v obdobích nejistoty před vypuknutím očekávaného konfliktu, tedy v obdobích, jakými byly také poslední měsíce. Vypuknutí konfliktu pak brzy vede k opětovnému růstu jejich hodnoty. Naopak při vypuknutí zcela nečekaného konfliktu ceny akcií klesají. Tento fenomén popsaný ve výzkumu Švýcarského finančního institutu byl pojmenován jako „puzzle války“. Jak si tedy akcie a dluhopisy vedly během minulých konfliktů ve srovnání s mimoválečným obdobím? Poradenská společnost Armbruster Capital Management se ve své studii zaměřila na vývoj amerického trhu během největších světových konfliktů, jakými byly např. druhá světová válka, válka v Koreji a Vietnamu nebo válka v Perském zálivu. Výkonnost a volatilitu akcií a dluhopisů srovnávala s jejich průměrným výkonem a volatilitou v období od roku 1926 až 2013 (v tom roce byl výzkum publikován).

Výzkum překvapivě poukazuje na to, že volatilita trhů byla během konfliktů nižší, než je průměr celého období – až na válku v Zálivu, kdy byla shodná s dlouholetým průměrem. Navzdory předpokladům měly americké akcie během válečných konfliktů vyšší výkonnost, než je průměr celého období. Na druhé straně dluhopisy, které jsou v neválečném období považovány za bezpečný přístav pro peníze, měly během konfliktů nižší výkonnost. Výjimku představovala dlouholetá válka ve Vietnamu, kdy sice byl výkon akcií pod dlouholetým průměrem, navzdory tomu ale zůstal pozitivní. Výše uvedená data se vztahují na americký trh. Konflikt na Ukrajině tedy může mít na evropské akcie odlišný dopad, největší část akciových portfolií Portu ale tvoří právě americké akcie.

Otázkou ale stále zůstává, jak rychle by se trhy mohly dostat zpátky na předchozí prosincová maxima. Podle výzkumu LPL Financial se dosáhne spodní hranice tržních propadů v průměru za 22 obchodních dnů od vypuknutí konfliktu. Index S&P 500 během tohoto období klesne v průměru o 5 %. Trhy se následně vzpamatují v průměru za 47 obchodních dnů, kdy znovu překonají hodnoty před začátkem konfliktu. Tyto časy se s každým dalším konfliktem zkracují. Hodnota index S&P 500 se po zahájení útoku Ruské federace na Ukrajinu 24. února 2022 propadla o 4,2 % a následně začala rychle růst. Tento propad tedy netrval déle než několik hodin.

To, zda jsme již skutečného dna poklesu dosáhli, zatím nelze určit. Současný konflikt nás totiž ovlivní také v jiných rovinách, zejména v oblasti vybraných komodit, kterými Ukrajina a Rusko zásobovali evropské, africké i asijské země. Ukrajinská vláda např. kvůli nedostatku potravin zastavila 7. března vývoz masa, žita, ovsa, pohanky, cukru, prosa a soli. Export pšenice, kukuřice, drůbeže, vajec a oleje bude možný pouze s povolením ministerstva financí. Toto rozhodnutí povede k dalšímu zvyšování cen potravin, pohonných hmot i k nárůstu inflace také v České republice. Ta byla už před vypuknutím konfliktu na úrovni 9,9 %.

Prodávat, nebo nakupovat?

Po vypuknutí konfliktu nás zavalily otázky, které bylo možné rozdělit do tří skupin:

- Je teď vhodné využít propad na trzích k většímu nákupu?

- Bylo by teď lepší odprodat své portfolio a zaměřit se na „bezpečnější“ dluhopisy?

- Je teď vhodná doba pro začátek s investováním?

Z předchozích kapitol a historických dat plyne několik závěrů. Který je ten nejdůležitější? Nepropadejte panice. Své portfolio bychom neměli řídit na základě emocí. Z dat popisujících předchozí konflikty a války vyplývá, že po úvodním propadu trhů se hodnoty akcií časem stabilizují a překonají předchozí maxima. Prodávat právě během úvodního propadu trhu není šťastným řešením. Ideálním postupem při investování je nakupovat levně a prodávat draze. V současné situaci byste dělali pravý opak. Prodávali byste levně a jestliže jste začali investovat teprve nedávno, pravděpodobně také se ztrátou. Data dále naznačují také to, že v průběhu konfliktů nemusí být dluhopisy výnosnější než akcie. Prodávat své portfolio s cílem nákupu dluhopisů proto také nemusí být nejlepším rozhodnutím.

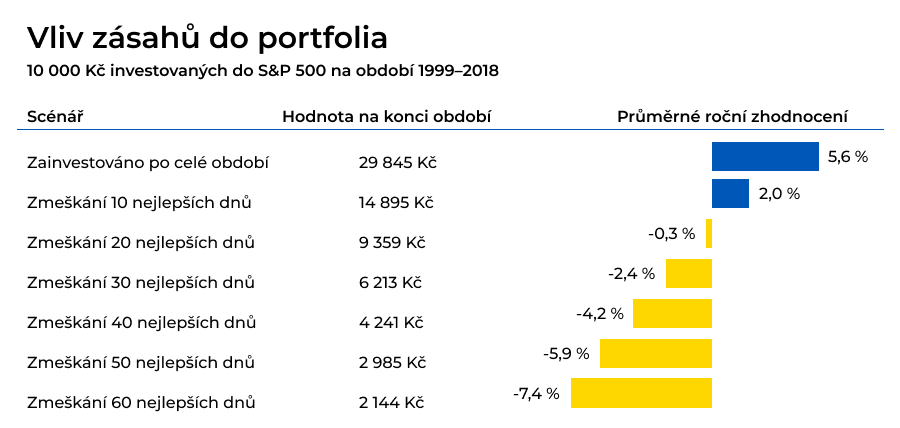

Graf níže poukazuje na to, jak velký vliv můžou mít zásahy do portfolia během propadů trhu na jeho celkovou výnosnost. Hodnota 10 000 Kč zainvestovaných do ETF sledujících index S&P 500 se po 20 letech držení (od 1999 do 2018) zvýšila na 29 845 Kč – tedy téměř na trojnásobek původní investice. V uvažovaném 20letém horizontu nastalo 6 z 10 dnů s největším růstem indexu S&P 500 nejpozději do 2 týdnů od 10 nejhorších dnů. Kdybychom v reakci na propad trhu své investice prodali, prošvihli bychom nejlepší dny z pohledu růstu indexu. Zmeškání 10 nejlepších dnů za toto 20leté období přitom znamená snížení průměrného ročního zhodnocení z 5,6 % na 2 %. Při zmeškání 20 nejlepších dnů by hodnota naší investice dokonce skončila v záporných číslech.

Při větších jednorázových investicích je nutné mít na paměti, že současný propad trhu můžou následovat také další, možná ještě výraznější propady. Trh není možné časovat. Větší investice při poklesech ceny jsou na místě, stále bychom ale měli myslet na průměrování nákupní ceny aktiv, tedy na rozdělení investice v čase. Kdybyste hypoteticky investovali všechny vaše dostupné zdroje tento týden, protože cena aktiv je výrazně nižší, než byla na začátku roku, neměli byste v případě dalšího poklesu žádné zdroje na nákup za ještě výhodnějších podmínek.

Je teď vhodná doba pro začátek s investováním? Na trhu vládne nejistota a velké indexy, jakými jsou např. S&P 500 nebo NASDAQ-100, jsou 11 % a 19 % pod svým maximem (hodnoty během otevření burz 7. března). Všeobecná nálada investorů podle indexu strachu a chamtivosti je v oblasti extrémního strachu. Začít s investováním v této době tak může být odrazující, přesto to ale může být správná doba pro první investici. Míra inflace bude totiž v důsledku probíhající války dále stoupat a úspory držené na běžných účtech tak v průběhu času budou ztrácet svoji hodnotu. V začátcích s investováním je při současné geopolitické situaci nutné věnovat velkou pozornost správné diverzifikaci portfolia a průměrování nákladů. Jak teda sestavit úspěšnou investiční strategii?

Nejúspěšnější investiční strategie

Na čem se tedy zakládá nejúspěšnější investiční strategie během konfliktů a nejistoty? Data a historické zkušenosti úspěšných investorů mluví jednoznačně: „Nejúspěšnější strategií je držet se své strategie!“ Touto strategií se myslí dlouhodobý plán investování, který jste si nastavili už v začátcích. Válka na Ukrajině sice z krátkodobého hlediska výrazně ovlivňuje vývoj trhů, data však poukazují na to, že trhy se po podobných událostech většinou rychle vzpamatují. Dny s nejvyšším růstem indexů totiž historicky následovaly krátce po těch nejhorších dnech. Kdybyste se tedy rozhodli své portfolio odprodat, možná byste tyto dny propásli a následně se na trh vraceli při vyšších cenách. Náhlé změny portfolií v reakci na krátkodobé výkyvy trhu jsou kontraproduktivní. Jestliže měl váš původně zamýšlený investiční horizont např. 10 let, nezasahujte do vašeho portfolia kvůli krátkodobým výkyvům.

Důležitým aspektem sestavení a řízení portfolia je správná diverzifikace v něm obsažených aktiv. Myslet bychom přitom měli nejenom na potenciální výnos, ale také na rizikovost a očekávanou volatilitu aktiv vzhledem k našemu investičnímu horizontu. Důležitá je také sektorová a geografická diverzifikace – tedy to, aby naše portfolio netvořily jen společnosti z jednoho odvětví nebo ze stejného regionu. Portu portfolia na míru jsou sestavena v souladu s těmito kritérii. S využitím funkce Chytrého snižování rizika se zároveň složení portfolia automaticky upravuje tak, aby byly výkyvy jeho hodnoty při plánovaném výběru peněz co nejnižší.

![]()

Abychom uvedli současný propad na trzích do kontextu, procentuální pokles indexu S&P 500 ze svého maxima 4. ledna 2022 na jeho nejnižší hodnotu 24. února (začátek ruské invaze) byl „pouze“ 14,5 %. Pro srovnání, index během první vlny koronaviru v 2020 poklesl o přibližně 35 %. Při navigaci svého portfolia během období konfliktů a nejistoty je důležité, abychom si udrželi chladnou hlavu a nedopustili, aby se z emocí staly transakce. Propady trhů mohou působit děsivě a v případě, že investice tvoří velkou část našich úspor, pohled na klesající hodnotu portfolia nás může vyzývat k akci. V tuto chvíli je ale nejúspěšnější investiční strategií nepropadat panice a toto náročné období jednoduše přečkat. Trhy z dlouhodobého hlediska rostou a právě tento trend je při investování směrodatný.

____________________________________

Na co si dát po přečtení tohoto článku pozor?

– Článek není investičním doporučením

– Historická výnosnost není nikdy zárukou budoucích výnosů

– Investice na kapitálových trzích jsou vždy rizikové

– Portu negarantuje dosažení výnosů z investice na kapitálových trzích

– Nejste si jistí, jaký rizikový profil je pro vás vhodný nebo zda je pro vás vhodné například tematické investování? Vyplňte si náš investiční dotazník a my vám poradíme.

Anna Kortusová

Anička nám v týmu pomáhá s analýzami tak, abychom mohli dělat informovaná investiční i produktová rozhodnutí. Kromě modelování dat v excelu spolupracuje na rozvoji a vylepšování našich služeb. Také ráda sleduje, co nového se děje na finančních trzích a snaží se, abychom vždy drželi krok s novými trendy.

Portu

Portu je první česká robo-advisory investiční platforma a lídr na českém trhu. Umožňuje bez jakýchkoliv závazků a s nejnižšími poplatky na trhu investovat do globálně diverzifikovaných portfolií složených na míru potřebám a cílům každého investora.

Více na https://www.portu.cz.

Poslední zprávy z rubriky Finanční rady:

Přečtěte si také:

Prezentace

30.04.2024 Tesla po špatných výsledcích roste, Meta po...

29.04.2024 Daňové přiznání lidem provětralo peněženky....

26.04.2024 Historie a vývoj vodovodních baterií: Od...

Okénko investora

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Mgr. Timur Barotov, BHS

Olívia Lacenová, Wonderinterest Trading Ltd.

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)