Investoři, nezapomeňte zdanit výnosy: radíme na příkladech

Lhůta pro podání daňových přiznání je podobně jako v minulých letech stanovena na 31. března. Pouze v případě zpracování daňovým poradcem se lhůta prodlužuje až do 30. června.

Ve svých příkladech se zaměřím na drobné investory, kteří mohou mít s vypořádáním daní největší problémy.

Příklad č. 1: Drobný investor František v říjnu 2007 nakoupil 100 ks akcií firmy ČEZ. V lednu 2008 s ohledem na paniku na trhu tyto akcie prodal. Domnívá se, že nesplnil časový test a vzniklou ztrátu si bude moci vypořádat v ročním zúčtování, o které chce nejpozději do 15. února požádat mzdovou účtárnu svého zaměstnavatele.

Odpověď: V roce 2007 došlo k nákupu akcií s tím, že až do posledního dne roku 2007 tyto akcie drží. Z pohledu daňových povinností za rok 2007 ovšem pouhý nákup nemá vliv na jakékoli daňové povinnosti. Při prodeji v lednu 2008 sice došlo k nedodržení časového testu šesti měsíců, ale tato transakce má vliv na daňové povinnosti až v roce 2008.

Mzdová účtárna na výzvu pana Františka nebude reagovat, neboť jednak jde o daňově relevantní transakci roku 2008 a zároveň tento druh příjmů není možné vypořádat v rámci ročního zúčtování plátcem. V případě, že pan František nemá souběžné příjmy od dalšího zaměstnavatele, jiné příjmy z podnikání, kapitálového majetku, pronájmu nebo jiné ostatní příjmy, tak daňové přiznání za 2007 podávat nemusí.

Resumé: Samotný nákup jakýchkoli cenných papírů je daňově neutrální. Drobní investoři, kteří v roce 2007 pouze nakupovali a neprodávali, tak nic nezdaňují. Bez ohledu na tržní vývoj těchto investičních instrumentů.

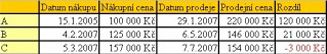

Příklad č. 2: Drobný investor pan Jan uskutečnil v roce 2007 v tabulce uvedené tři prodeje cenných papírů a není si jist svými daňovými povinnostmi za rok 2007.

K titulu A se nedá nic jiného dodat než to, že prodej je z pohledu pana Jana daňově neutrální. Může za to ustanovení § 4, odst. 1, písm. W, které stanovuje lhůtu šesti měsíců mezi nákupem a prodejem jako osvobozující. Tím pádem tato vysoce zisková transakce se vůbec nebude zdaňovat.

Jinak tomu je v případě transakce B a C. Ani jedna z nich nesplnila časový test (šest měsíců mezi nákupem a prodejem), a tím pádem podléhají zdaňování. Pan Jan obě transakce uvede v daňovém přiznání v oddíle Ostatní příjmy s dílčím základem daně 18 000 Kč. Z hodnoty dílčího základu daně je patrné, že zisk z jedné transakce lze započítat proti ztrátě z transakce druhé.

Resumé: Investor by do svého investičního rozhodování měl zahrnout i daňový aspekt. Rozhodne-li se prodat cenný papír před vypršením časového testu, tak by měl vzít v potaz, že takový prodej bude muset zdaňovat, a to v rámci daňového přiznání a dílčího základu 10 – Ostatní příjmy. Pro některé drobné investory může jeden takový obchod znamenat povinnost podat daňové přiznání.

Příklad č. 3. Drobný investor pan Karel uskutečnil v roce 2007 v tabulce uvedené dva obchody. Jeden je ziskový a druhý ztrátový. Celkově ale na těchto obchodech prodělal. Považuje za vtip, aby podával daňové přiznání. Jak by měl postupovat?

![]()

Odpověď: Jak bylo patrné z již předcházející odpovědi k příkladu dvě, tak ziskové a ztrátové obchody lze vzájemně kompenzovat. V tomto případě ovšem pan Karel uskutečnil ztrátu v roce 2007.

Konstrukce daňového přiznání v oddíle 10 Ostatní příjmy je taková, že příjmy v rámci jedné skupiny lze vzájemně kompenzovat. To znamená, že je možné kompenzovat ziskové a ztrátové obchody navzájem, ale pouze do limitní hodnoty nula. Jinými slovy nelze vytvořit úhrnnou ztrátu, i když ztrátové obchody v absolutním vyjádření převyšují ty ziskové.

Pan Karel oba tyto obchody uvede do daňového přiznání, ale jako dílčí základ daně v rámci paragrafu 10 Ostatní příjmy bude nula.

Resumé: Investor by měl při svém investičním rozhodování vzít v potaz to, že ztráta z obchodů s cennými papíry je daňově neúčinná. Výsledkem bude daňově neutrální nulový základ daně.

(Vladimír Zdražil, iDnes.cz)

Poslední zprávy z rubriky Daně a účetnictví:

Přečtěte si také:

Prezentace

29.04.2024 Daňové přiznání lidem provětralo peněženky....

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

Okénko pro podnikatele

Jitka Weiss, SNAIL TRAVEL INTERNATIONAL a.s.

Okénko finanční rady

Tomáš Vrňák, Ušetřeno.cz

Fixace cen energií: Jak mít jistotu a ušetřit v nejistých časech

Richard Bechník, Swiss Life Select

Lukáš Kaňok, Kalkulátor.cz

Distribuční sazba nebo poplatek za jistič. Co všechno ovlivňuje cenu elektřiny?

Petr Holub, MojeNebankovka

Zuzana Dubová, RekvalifikacniKurzy.cz

Financování vašeho vzdělávání: Přehled možností financování rekvalifikačních kurzů

Iva Grácová, Bezvafinance

Petr Holub, Zoxo Financial s.r.o.

Marek Pokorný, Portu

_w60h45_w76h50.png)