Blízko historickému standardu jsou pouze valuace malých hodnotových firem, nejdál od něj jsou malé růstové společnosti

V rozmezí jednoho roku toho valuace o návratnosti akcií mnoho neříkají, v delším období to ale může být jiná. Podíváme se, co k tomu říká současné forward PE, tedy poměr cen k ziskům očekávaným pro následující rok. A také na to, jak jsou na tom valuace, pokud trh rozdělíme na velké a malé společnosti a růstové a hodnotové firmy.

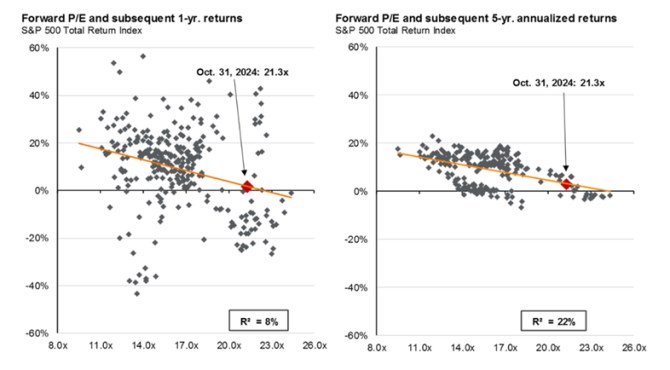

Nedávno jsem poukazoval na určitou korelaci mezi dlouhodobější návratností trhu a tzv. Shillerovým CAPE. Tedy poměrem cen k průměru historických zisků. Následující dva grafy dávají zase do poměru valuace založené na mnohem častěji používaném forward PE a návratnost v následujícím roce a pěti letech.

Zdroj: JPMorgan

Mezi valuacemi a roční návratností v podstatě žádná korelace neexistuje, u pětileté návratnosti se ale body řadí mnohem blíže proložené přímky. Která nepřekvapivě a intuitivně ukazuje na negativní vztah. Tedy na to, že čím výše valuace jsou, o to nižší se dá čekat pětiletá návratnost. Naopak nižší valuace se v minulosti často pojily s následující vyšší pětiletou návratností. Podobně jako u CAPE pak moc nepotěší implikace současných valuací, protože ty by samy o sobě naznačovaly na návratnost v následujících pěti letech pohybující se v jednotkách procent ročně.

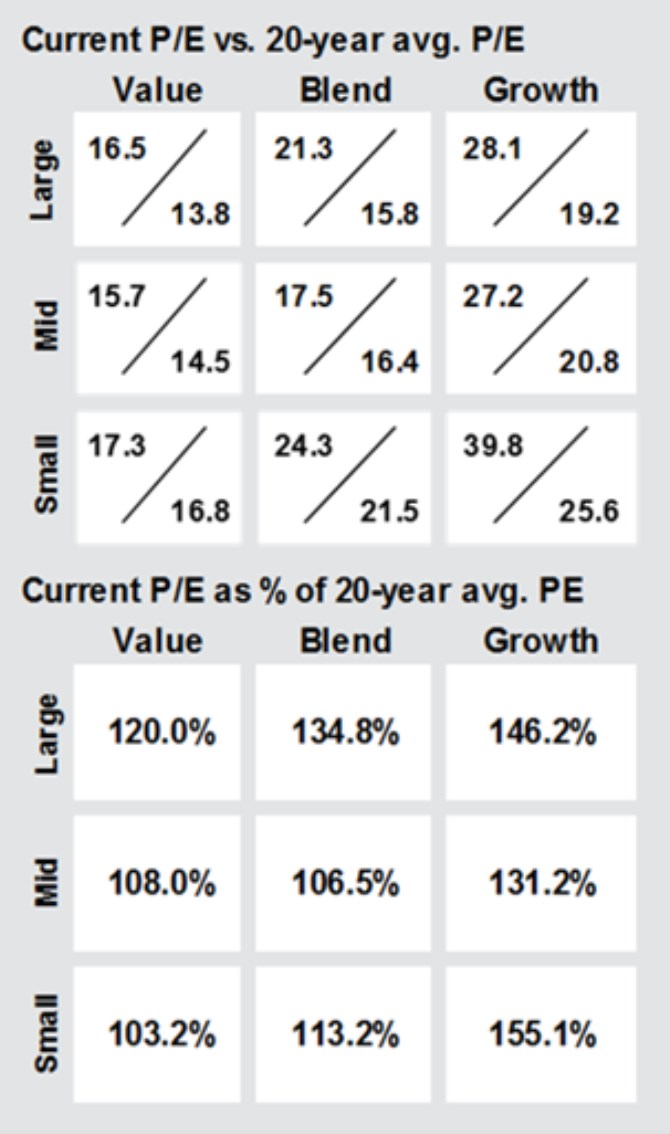

Následující tabulky poskytují detailnější pohled na valuace na rovině velikosti firem a jejich typu (hodnota vs růst):

Zdroj: JPMorgan

Nejvíce našponované jsou nyní ve vztahu ke dvacetiletému průměru valuace malých růstových firem. Jejich současné PE se totiž pohybuje blízko 40, zatímco průměr posledních 20 let je na 25,6. Podobně našponované jsou z tohoto pohledu ale i velké růstové společnosti. Nejblíže historickému standardu je naopak „malá“ hodnota (3,2 % nad průměrem). Tabulka tak mimo jiné ukazuje, že malé společnosti nejsou jako celek nijak levné.

Pokud bychom pak chtěli logiku prvních grafů extrapolovat na čísla z tabulky, tíhli bychom zřejmě právě k menším hodnotovým společnostem. Nicméně na jejich velký návrat se čeká už hodně dlouho. Může to podle mne být i tím, že definice hodnotových akcií založená na nízkých valuačních násobcích je stále méně relevantní. V tom smyslu, že místo skryté hodnoty mohou být nízké násobky plně oprávněné, či dokonce může jít o hodnotové pasti.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Bitcoin - aktuální a historické ceny kryptoměny Bitcoin, graf vývoje ceny kryptoměny Bitcoin - 2 dny - měna USD

- Ethereum - aktuální a historické ceny kryptoměny Ethereum, graf vývoje ceny kryptoměny Ethereum - 2 dny - měna USD

- Dogecoin - aktuální a historické ceny kryptoměny Dogecoin, graf vývoje ceny kryptoměny Dogecoin - 2 dny - měna USD

- Litecoin - aktuální a historické ceny kryptoměny Litecoin, graf vývoje ceny kryptoměny Litecoin - 2 dny - měna USD

- Alkohol - kalkulačka on-line

- Dow Jones (DJI) - historický graf v bodech

- Cardano - aktuální a historické ceny kryptoměny Cardano, graf vývoje ceny kryptoměny Cardano - 2 dny - měna USD

- S&P 500 (GSPC) - historický graf v bodech

- Ethereum - aktuální a historické ceny kryptoměny Ethereum, graf vývoje ceny kryptoměny Ethereum - 2 roky - měna USD

- Bitcoin - aktuální a historické ceny kryptoměny Bitcoin, graf vývoje ceny kryptoměny Bitcoin - 1 rok - měna USD

- Bitcoin - aktuální a historické ceny kryptoměny Bitcoin, graf vývoje ceny kryptoměny Bitcoin - 2 roky - měna USD

- Bitcoin - aktuální a historické ceny kryptoměny Bitcoin, graf vývoje ceny kryptoměny Bitcoin - 5 dnů - měna USD

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…