Hypoteční trh poroste, ukazuje korelace objemu hypoték s úrokovými sazbami

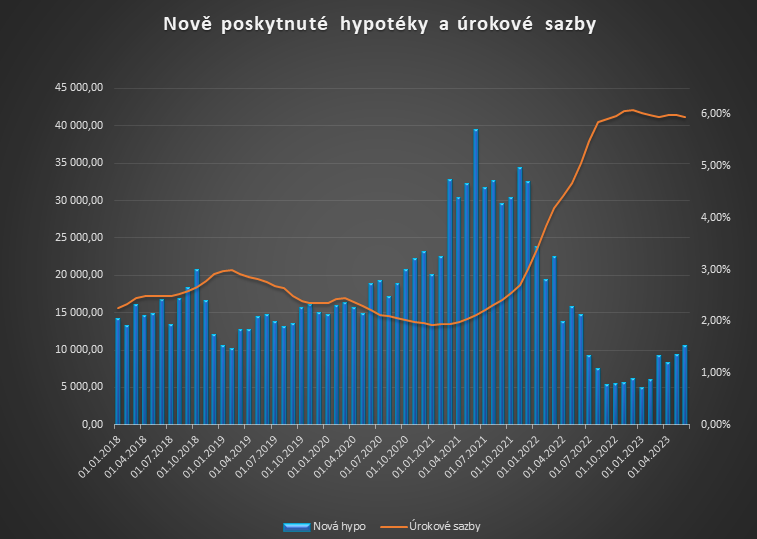

Objem poskytování hypotečních úvěrů a výše jejich úrokových sazeb je nejsledovanějším ukazatelem obchodních bank. Často je ve svém prohlášení po jednání zmiňuje i bankovní rada České národní banky. Zaměříme se na meziroční porovnání od ledna 2018 do června 2023.

Vzhledem k rostoucím volným disponibilním prostředkům v roce 2020 začaly komerční banky hledat jejich využití. Jako hlavní nástroj zajištění příjmů používaly hypoteční úvěry a snižovaly svoji úrokovou marži a úrokové sazby hypoték klesly pod dvouprocentní hranici. Minimum ve výši 1,93 procenta bylo dosaženo v lednu 2021.

Objem poskytnutých hypoték se nad hodnotu 20 miliard dostal

poprvé v říjnu 2020 a na této úrovni se udržel až do počátku loňského roku.

Rekordní objem nových hypoték byl dosažen v červnu 2021 a byl těsně pod hranicí

40 miliard korun, tedy přesně před zahájením zvyšování úrokových sazeb ČNB.

Důvodem velkého zájmu o hypotéky - objem se skoro

zdvojnásobil během necelého roku - byly nízké úroky vedoucí k nízkým splátkám.

Tehdejší guvernér Jiří Rusnok přitom opakovaně naznačoval, že ČNB začne v

nejbližší době úrokové sazby zvyšovat. K tomu došlo v červnu 2021. Díky podzimnímu

nečekaně rychlému zvyšování úrokových sazeb došlo k výraznému snížení objemu

hypotečních úvěrů počátkem roku 2022. Tehdy byla překonána tříprocentní úroveň

sazeb hypotečních úvěrů a snížení objemu nových hypoték bylo dva měsíce po sobě

skokové a následně tento trend pokračoval.

Poslední zvýšení úrokových sazeb realizovala bankovní rada

České národní banky na konci června loňského roku a pohyb úrokových sazeb

hypoték v posledních měsících je v jednotkách procentních bodů. I po tomto

posledním zvýšení pokračoval nízký zájem o hypoteční úvěry, dno ve výši

necelých 5 miliard korun - zhruba osmina oproti rekordu z června 2021 - bylo

dosaženo v lednu letošního roku. Od té doby jsme svědky růstu objemu nově poskytnutých

hypoték a objem v červnu 2023 (10,5 miliardy korun) je 12měsíčním maximem.

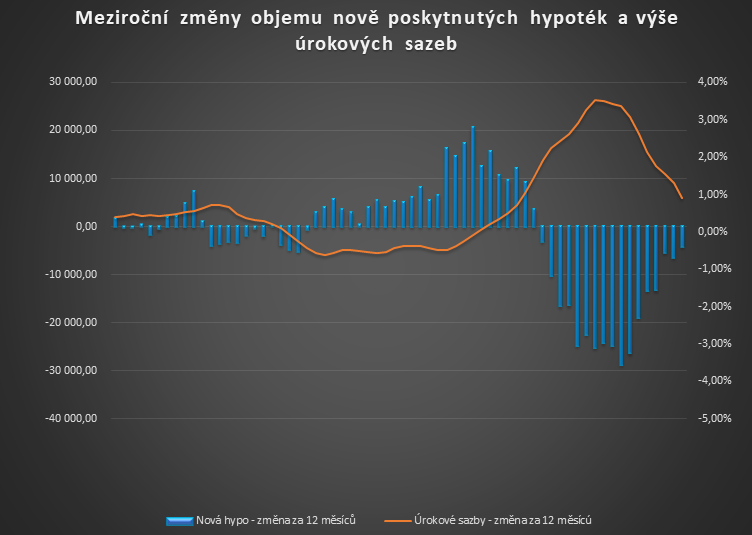

Za pozornost stojí i meziroční srovnání mezi shodnými měsíci

ve dvou po sobě jdoucích letech. Je přitom však třeba vzít v úvahu rozdílné

úrokové sazby stanovené ČNB v porovnávaných obdobích. Zvyšování úrokových

sazeb bylo bankovní radou ukončeno loni v červnu, tedy až od dat ČNB za červenec

2023 půjde meziročně porovnat objem hypotečních úvěrů shodnými úrokovými

sazbami ČNB.

Následující graf ukazuje nepřímou závislost objemu poskytnutých úvěrů na vývoji úrokových sazeb - s rostoucími úroky klesal objem hypoték. Například rozdíl úrokových sazeb mezi srpnem 2021 a srpnem 2022 činil 3,5 %, mezi lednem 2022 a lednem 2023 činil 3,1 % a mezi červnem 2022 a červnem 2023 dosahoval pouze 0,9 %. V průběhu července a srpna se rozdíl stane blízkým nule.

Stávající vývoj signalizuje zastavování poklesu cen

rezidenčních nemovitostí. Meziroční porovnávání poskytnutých hypoték získá

výrazně větší vypovídací schopnost o vývoji na trhu rezidenčních nemovitostí,

než mělo dosud.

Stávající vývoj signalizuje zastavování poklesu cen

rezidenčních nemovitostí. Meziroční porovnávání poskytnutých hypoték získá

výrazně větší vypovídací schopnost o vývoji na trhu rezidenčních nemovitostí,

než mělo dosud.

Vzhledem k probíhajícím trendům je velmi pravděpodobné,

že meziroční rozdíl v nově poskytovaných hypotékách se dostane do kladných

hodnot a takovýto vývoj bude ukazovat dlouhodobou pozitivní změnu postoje

fyzických osob kupujících rezidenční nemovitosti.

V případě, že by začalo docházet k meziročnímu poklesu

objemu poskytnutých hypoték při stejných úrokových sazbách, bylo by to jasným

signálem hrozícího významného poklesu cen rezidenčních nemovitostí. Takový scénář

je však velmi málo pravděpodobný.

Investorům disponujícím volnými finanční prostředky nabízejí zajímavé dlouhodobé investiční příležitosti oba scénáře. Klesající objem hypoték však nabídne ještě lepší investiční příležitosti.

Jan Dvořák

Jan Dvořák působí v týmu Salutem Fund jako Head of Research a věnuje se makroekonomickým tématům a analýzám realitního trhu. Pravidelně sleduje jednotlivé trendy, které mají vliv na vývoj tuzemského i zahraničního trhu s nemovitostmi a dává je do kontextu investičních příležitostí na realitním trhu.

Během své více než 20leté praxe se pět let věnoval auditu v PwC či internímu auditu v GE Money Bank (dnes MONETA Money Bank). Patnáct let působil v oblasti kontrolingu u mezinárodní společnosti, zabýval se i kontrolingem v oblasti investic do nemovitostí. Je absolventem Vysoké školy ekonomické v Praze a ve Velké Británii získal titul Fellow Chartered Certified Accountant.

Salutem Fund

SALUTEM FUND SICAV, a. s., je fond kvalifikovaných investorů formy akciové společnosti s proměnným kapitálem a je obchodovaný na Burze cenných papírů v Praze. Salutem Fund byl formálně založen roku 2020, v jeho portfoliu se ale nachází nemovitostní společnosti s mnohaletou historií. Patří mezi ně například Real-Vita Prostějov a.s. (www.real-vita.cz), ASPELL a. s. (www.aspell.cz), Salutem Services s. r. o. (www.salutemservices.cz), Salutem – Realitní I, s.r.o. (www.salutem-jedna.cz). Činnost Fondu dozoruje Česká národní banka. Depozitářem fondu je Československá obchodní banka, a. s., obhospodařovatelem je TILLER investiční společnost a.s. a auditorem renomovaná společnost NEXIA AP a. s.

Více informací na www.salutemfund.cz.

Poslední zprávy z rubriky Okénko nemovitosti:

Přečtěte si také:

Prezentace

29.04.2024 Daňové přiznání lidem provětralo peněženky....

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)