Nastane v Česku dluhopisový masakr?

Dluhopisy v posledních letech v Česku zažívají velký boom. Ochlazení českého hospodářství však bude mít na řadu firem, které emitovaly firemní dluhopisy, negativní dopad. To může znamenat pro české investory miliardové ztráty. Při výběru investic je proto potřeba být obezřetný a zaměřit se na jejich zajištění. Ve srovnání s firemními dluhopisy pak vychází lépe investice do zajištěných úvěrů.

Vydat dluhopisy může v podstatě každá firma

Dluhopisy jsou cenné papíry, které dnes může v České republice emitovat jakákoliv firma a jejich prodejem získat prostředky na realizaci plánovanýchprojektů. Firmy této možnosti v posledních letech také často využívají, a to jak ty velké a zavedené, které na trhu působí již spoustu let, tak i ty nově založené, bez majetku a historie.

Dluhopis je možné chápat v podstatě jako půjčku, kdy emitent je tím, kdo si prostředky půjčuje, tedy dlužníkem a investor je tím, kdo prostředky poskytuje, tedy věřitelem. A zatímco při poskytování půjčky si dlužníka prověří zpravidla banka, v případě dluhopisů leží tato nelehká úloha na bedrech investorů. U emisí převyšujících 25 milionů korun sice schvaluje prospekt dluhopisu Česká národní banka, její úloha je však spíše formální. ČNB žádným způsobem negarantuje, že projekty, na které mají být získané prostředky použity, budou úspěšně realizovány a investoři dostanou své prostředky zpět. Z tohoto pohledu je možné považovat firemní dluhopisy vydávané obchodními společnostmi za spíše rizikové investice.

S rostoucím výnosem roste riziko

Korporátní dluhopisy často nabízí zhodnocení, které může být pro investory velmi lákavé. Zde je však na místě si připomenout jednu ze základních zákonitostí, které platí ve finančním světě, a sice že čím vyšší je slibovaný výnos, tím vyšší je riziko spojené s danou investicí. Čím je daná firma zdravější, čitelnější a atraktivnější pro své věřitele či investory, tím levněji je schopna kapitál od nich získat. Pokud tedy korporátní dluhopis nese výnos na úrovni deset procent ročně nebo vyšší, je potřeba si uvědomit, že existuje zvýšená pravděpodobnost, že příslušná firma v době splatnosti dluhopisu nebude mít na jejich splacení, případně již nebude vůbec existovat.

Zájem vzrostl kvůli nízkým úrokům

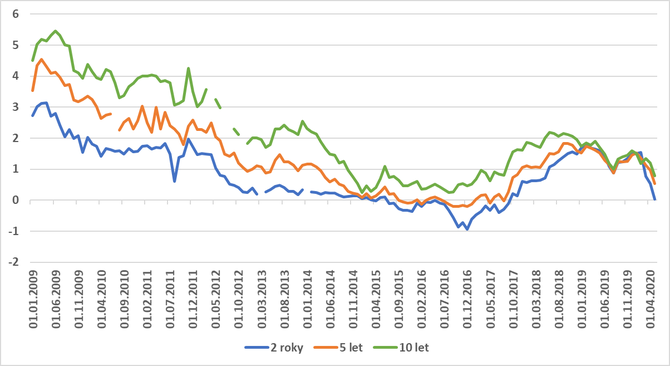

Důvod, proč se v posledních letech v České republice roztrhl s korporátními dluhopisy doslova pytel, je jednoduchý. Jednak jsou to již zmiňovaná uvolněná pravidla pro jejich emitování, druhým důvodem jsou velmi nízké výnosy z bankovních vkladů jako jsou termínované vklady nebo spořící účty. Jejich zhodnocení aktuálně nedosahuje ve většině případů ani jednoho procenta ročně. Podobně jsou na tom výnosy státních dluhopisů. Jak je to vidět na grafu, české státní dluhopisy s dvouletou splatností nesly zajímavý výnos na úrovni okolo 3 procent ročně naposledy v roce 2009. Od té doby výnosy státních dluhopisů výrazně poklesly, v průběhu roku 2016 a na začátku roku 2017 nesly státní dluhopisy s dvouletou a pětiletou splatností dokonce záporný výnos. Aktuálně nese dvouletý státní dluhopis žalostný výnos okolo 0,1 % ročně. Meziroční míra inflace letos v květnu přitom činila 2,9 %.

Výnos koše státních dluhopisů s průměrnou zbytkovou splatností 2 roky, 5 let a 10 let (v % p.a.)

Zdroj: Databáze časových řad ARAD České národní banky

Není se tedy čemu divit, že investoři hledají jiné varianty zhodnocení peněz, které by jim umožnily překonat inflaci. Investoři jsou nepříznivými podmínkami na trhu v podstatě tlačeni k investičním rozhodnutím, která by za normálních okolností neučinili. A boom korporátních dluhopisů je na světě. Ty samy o sobě nejsou špatným nástrojem, při nesprávném vyhodnocení rizik ale mohou přinést svým investorům draze vykoupenou životní zkušenost.

Čechům hrozí miliardové ztráty

Přesná čísla o velikosti trhu s rizikovými korporátními dluhopisy, které bývají také označovány jako prašivé dluhopisy, neexistují. Lze však předpokládat, že Češi mají ve stovkách emisí dluhopisů často neznámých firem zainvestovány desítky miliard korun. Již nyní jsou známé desítky případů, kdy emitenti vydaných dluhopisů nedostáli svým závazkům. Za všechny uveďme například společnosti ZOOT, EMTC nebo společnost Midea, která provozuje e-shop s hračkami Bejbynet.cz. Stávající zpomalení české ekonomiky v důsledku pandemie koronaviru pravděpodobně bude mít velmi nepříznivý dopad na řadu dalších firem. Investoři, kteří do těchto zpravidla ničím nezajištěných dluhopisů investovali, tak mohou utrpět v konečném důsledku ztráty v řádech miliard korun. Řada emitentů byla zvyklá takzvaně vybíjet klín klínem, tedy refinancovat stávající dluhy novou emisí. To už teď ale nebude tak jednoduché, protože investoři budou mnohem více obezřetní než dříve.

Vybírejte zajištěné investice

Výběru investice je tedy potřeba věnovat patřičnou pozornost. Určitě je dobré se zaměřit na důležité finanční ukazatele jako je stávající zadlužení firmy, její ziskovost nebo velikost vlastního jmění. Zároveň také existuje způsob, který umožňuje rizika vyplývající z investice výrazně eliminovat. Tím je zajištění investice určitým aktivem. Přitom platí, že rozdíl ve výnosnosti zajištěných a nezajištěných investic nemusí být až tak velký, rozdíl v rizikovosti je ale značný. K nejvhodnějším formám zajištění z pohledu investora patří nemovitosti. S těmi dlužník nikam neuteče, představují stabilní hodnotu bez výraznějších cenových výkyvů a především cennou pojistku pro případ, že se dlužníkovi jeho původní záměr nepodaří zrealizovat.

Investor do úvěrů má lepší postavení než investor do dluhopisů

Investice zajištěné nemovitostí nabízí například společnost RONDA INVEST a.s., která na jedné straně poskytuje flexibilní financování malým a středním podnikatelům podnikajícím na území České republiky a na straně druhé umožňuje investorům do těchto úvěrů investovat. Drobní investoři tak mají příležitost investovat do zajímavých projektů zajištěných nemovitostmi, k nimž by se jinak jako individuální investoři nedostali.

Při investování do úvěrů má investor zároveň zpravidla lepší postavení než investor do dluhopisů. A to z toho důvodu, že emitenti dluhopisů často využívají také bankovní financování, přičemž vydané dluhopisy bývají zpravidla tomuto úvěru podřízeny. To znamená, že investor do dluhopisů stojí se svou pohledávkou až za bankou. Jinými slovy tedy, pokud dlužníkovi přinese realizovaný projekt pouze část původně očekávaných tržeb, použijí se tyto na úhradu závazku vůči bance, kdežto závazek dlužníka vůči investorům do dluhopisů zůstane v takovém případě neuhrazen, případně bude uhrazen jen částečně. V případě investice do úvěrů se investor nepřímo dostává do pozice banky, to znamená, že pokud dlužníkovi přinese realizovaný projekt pouze část původně očekávaných tržeb, budou se zjednodušeně řečeno uspokojovat nejprve investoři do úvěrů a teprve následně investoři do dluhopisů.

Pro investování do úvěrů u RONDY INVEST rovněž platí, že:

- investoři dosáhnou stabilního výnosu až 6 % ročně,

- investovat je možné již od 1.000 Kč,

- nabídka úvěrů, do kterých můžete investovat, se neustále rozšiřuje,

- všechny úvěry nejprve RONDA INVEST zafinancuje a až následně vybírá to nejlepší z jejího portfolia pro své investory,

- každý úvěr nabízený k investování je zajištěn likvidní nemovitostí v Praze, jejím okolí nebo krajských městech. Tato nemovitost představuje pro investory reálnou ochranu jejich investic pro případ, že by dlužník svůj úvěr přestal splácet

- cílová doba splatnosti se pohybuje od několika měsíců až do pěti let,

- s investicí nejsou spojeny žádné vstupní ani pravidelné poplatky, jako je to obvyklé u tradičních forem investování,

- investoři dostávají výnosy každý měsíc na svůj účet a mají tak své investice pod kontrolou,

- všichni investoři RONDY INVEST dostali až dosud své výnosy včas,

- investování do úvěrů je velmi jednoduché, rychlé a snadno dostupné. Vše zařídíte ONLINE z pohodlí Vašeho domova.

Upozornění redakce Kurzy.cz: Články, jejichž autorem nejsou Kurzy.cz, nevyjadřují názor redakce či provozovatele portálu Kurzy.cz. Využijete-li v článcích poskytnutá sdělení jako investiční doporučení nebo poradenství, činíte tak z vlastního uvážení, na vlastní náklady a riziko.

Přečtěte si také

Poslední zprávy z rubriky Dluhopisy:

Přečtěte si také:

Příbuzné stránky

- Koronavirus Česko - koronavirus v České republice

- Nastane v Česku dluhopisový masakr?

- Česko podpoří legální migraci, ilegálním přistěhovalcům naopak nastanou zlé časy

- V Česku chybí andělští investoři. Nastal čas to změnit

- První dluhopisový portál v Česku "známkuje" emitenty

- Nejistota přetrvává, Česko posunulo svůj rekord v objemu dluhopisové emise (Komentář)

- Je pro vás vhodnější dluhopisový podílový fond nebo dluhopisový ETF?

- K masakru v Beslanu se přihlásil Basajev

- Čínský akciový masakr, aneb vrchol bubliny ...

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Ambiciózní plány Volva: Pomohou autonomní nákladní vozy americké nákladní dopravě?

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Štěpán Křeček, BHS

Cestovní ruch je na vzestupu. Rok 2024 výrazně překonal předpandemický rok 2019

Miroslav Novák, AKCENTA

ČNB v únoru snižuje úrokové sazby, ale s jejich dalším poklesem bude velmi opatrná

Charu Chanana, Saxo Bank

Scénář obchodní války 2.0: Co to znamená pro vaše portfolio?

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets