Statistika průměrných mezd v Česku by měla posílit inflační tlaky (Týdenní zpráva z finančního trhu)

Nejdůležitějším indikátorem z globální ekonomiky bude tento týden počet nových pracovních míst v USA za listopad. Očekáváme, že páteční statistika dále otevře prostor pro prosincové zvýšení sazeb Fedu. V Evropě nás bude zajímat německý průmysl a tovární objednávky. Obě statistiky zřejmě v říjnu přinesly dobré zprávy. Pozornost korunových investorů se zaměří především na pondělní statistiku českých mezd ve třetím čtvrtletí. Očekáváme, že průměrná reálná mzda (očištěná o inflaci) vzrostla o 4,8 % meziročně. Prognóza ČNB předpokládá 5% růst. Pokud by mzdy překvapily ještě vyšším růstem, mohla by se koruna vrátit zpět pod 25,50 CZK/EUR díky růstu sázek na zvýšení úrokových sazeb centrální banky ještě na prosincovém zasedání.

Listopad by měl přinést slušný nárůst pracovních míst v USA

Indikátory PMI v eurozóně zůstávají vysoko. Finální listopadový kompozitní PMI by měl být potvrzen na 57,5 bodu, což by naznačovalo růst evropské ekonomiky o 0,8 % q/q v Q4 17 (náš hlavní scénář: +0,6 % q/q). Zatímco PMI z průmyslu by měly v příštích měsících korigovat kvůli očekávanému poklesu globálního obchodu, PMI ve službách by naopak mohly začít růst díky utahujícímu se trhu práce, který by se měl promítnout do zvyšování mezd.

Německé tovární objednávky podle našich odhadů vzrostly v říjnu o 0,5 % m/m po silném 1% růstu v září. Rychlejší tempo zřejmě zaznamenaly zakázky z domácí ekonomiky. Zahraniční objednávky výrazně rostly v minulých dvou měsících, takže v říjnu pravděpodobně jejich růst zkorigoval. Pokračování silného trendu nových zakázek by mělo v dalších měsících podporovat dynamiku celého průmyslu.

V říjnu si německý průmysl připsal podle našich odhadů 0,8 % m/m. Zřejmě tak vykompenzoval část zářijového poklesu o 1,6 %. V Q4 17 očekáváme růst výstupu, na což ukazují měkké ukazatele z německé ekonomiky. Indikátor PMI z průmyslu se drží na nejvyšší úrovni od roku 2011.

Americká ekonomika podle našeho odhadu v listopadu vytvořila 165 tis. nových pracovních míst, což by bylo v souladu s průměrným měsíčním tempem od ledna do října. Oproti samotnému říjnu by se jednalo o výrazný pokles, předchozí statistiku ale výrazně ovlivnila obnova po hurikánech, které zasáhly Spojené státy v srpnu a září. Listopadová míra nezaměstnanosti zůstane zřejmě beze změn. Důležitý indikátor hodinových výdělků zřejmě vzrostl o 0,2 % m/m, což by přivedlo meziroční růst mezd na zářijových 2,6 %. Přestože hodinové výdělky nerostou nijak závratným tempem, měla by tato čísla dále otevřít cestu Fedu k prosincovému zvýšení sazeb za dva týdny.

Kurz USD/EUR ve vleku politiky

Navzdory plnému kalendáři ekonomických dat bylo obchodování na hlavních světových trzích spíše ve vleku politických událostí. Kurz USD/EUR reagoval hlavně na zprávy z USA, kde se v Senátu schylovalo k důležitému hlasování o balíčku daňových změn. V pátek večer byl nakonec návrh schválen, což naznačovaly zprávy přicházející už v průběhu týdne. Jen chvíli poté však kurz dolaru srazilo přiznání Michaela Flynna, bývalého poradce Donalda Trumpa, že lhal FBI v kauze ruského vlivu na kampaň před loňskými prezidentskými volbami. V celotýdenním hodnocení nakonec dolar vůči euru jen mírně posílil o 0,2 %.

Data z české ekonomiky budou příznivá

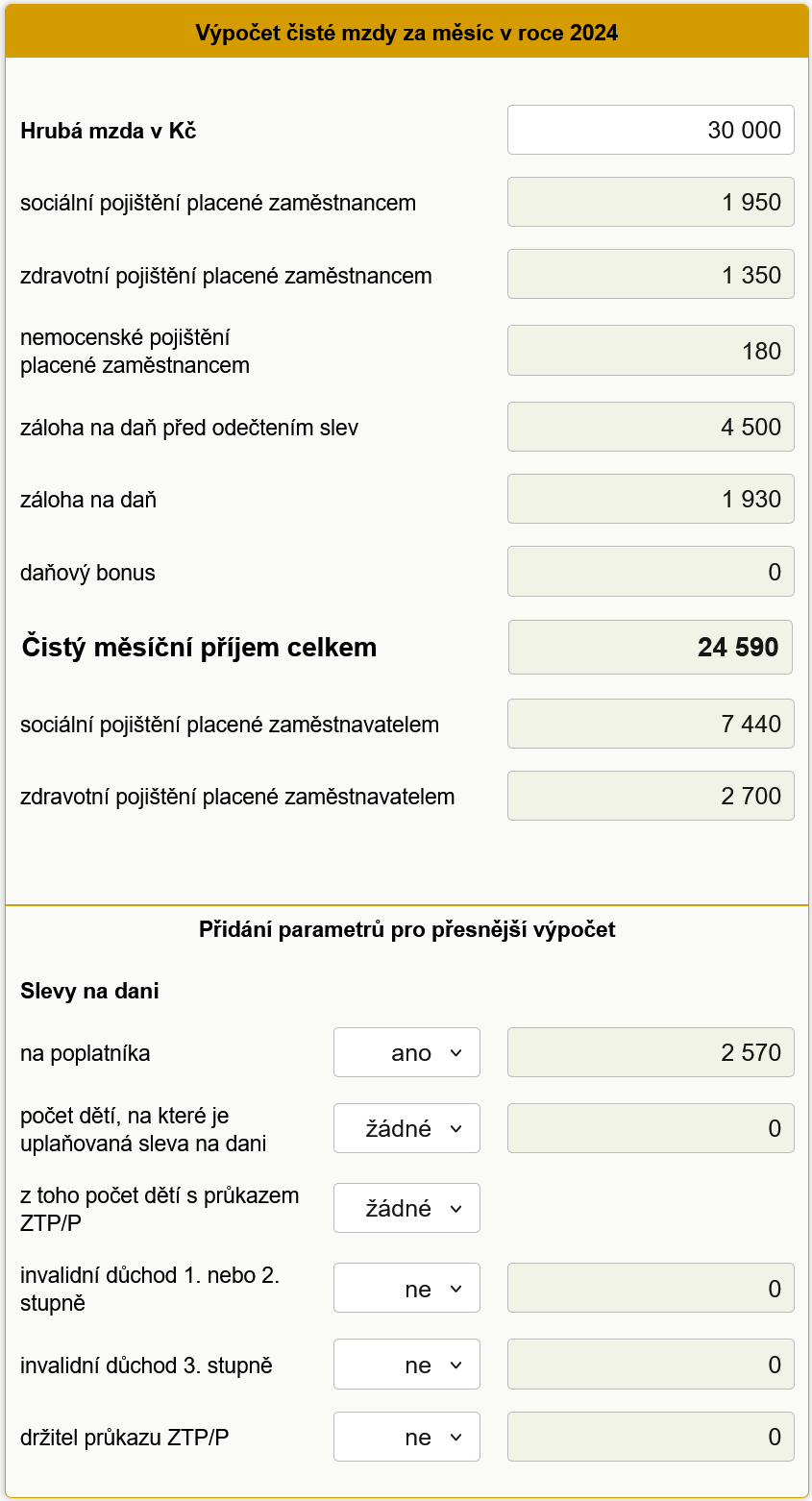

Odhadujeme, že průměrná reálná hrubá měsíční mzda v české ekonomice vzrostla v Q3 17 o 4,8 % y/y. V létě totiž zpomalil růst mezd v průmyslu, stejně jako výstup celého odvětví. Mezikvartální dynamika průměrné mzdy v celém hospodářství tak zřejmě zpomalila oproti mimořádně silnému Q2 17. ČNB očekává růst mezd o 5,0 % y/y, mírně nad naším odhadem.

Přestože ekonomická data byla v poslední době silnější, než polská centrální banka očekávala, měla by NBP ponechat na svém zasedání měnovou politiku beze změn. Inflace v listopadu sice dosáhla cíle na 2,5 % y/y, v příštích měsících ale výrazně zpomalí kvůli efektu vyšší statistické základny. Nadále očekáváme, že sazby NBP zvýší až v polovině příštího roku. Tento týden se však můžeme dočkat jestřábích komentářů ze strany některých členů měnověpolitické rady, které by mohly posílit zlotý.

Růst mezd, pokračující zvyšování zaměstnanosti a pokles nezaměstnanosti na historická minima se promítá do vysoké důvěry spotřebitelů a do růstu spotřeby. V říjnu vzrostly maloobchodní tržby bez aut podle našich odhadů o 8,7 % y/y. Spotřeba domácností by měla táhnout českou ekonomiku i v závěru letošního roku.

Říjnový průmysl by měl v meziročním vyjádření výrazně vzrůst díky příznivým kalendářním efektům (letošní říjen měl o dva pracovní dny více než loňský), ale i díky pokračující dobré kondici odvětví. Počet vyrobených aut (po kalendářním očištění) sice letos v říjnu klesnul, vyšší přidaná hodnota nových aut by se ale měla promítnout do růstu hodnoty výstupu.

V zahraničním obchodě by se měla vyšší domácí investiční aktivita promítnout v růstu dovozů. Nadále silné exporty ale udrží obchodní bilanci bezpečně v přebytku.

Podíl nezaměstnaných by měl v listopadu poklesnout o další desetinu procentního bodu na nové minimum 3,5 % i přes nepříznivou sezónnost. I v závěru roku tak bude utažený trh práce vytvářet tlaky na růst mezd.

Koruna se vrátila nad 25,50 CZK/EUR

Kurz koruny vůči euru se minulý týden dostal krátkodobě zpět nad 25,50 CZK/EUR. V pátek dokonce kurz přesáhnul 25,55 CZK/EUR, což znamenalo nejslabší korunovou úroveň od přechozího úterý. Na trhu začaly minulý týden převažovat efekty konce roku, které obvykle českou měnu oslabují. Jedná se o uzavírání korunových pozic zahraničními investory související mimo jiné s Fondem pro řešení krize v bankovním sektoru. Příspěvky do Fondu se počítají z korunových vkladů v bankách vždy na konci prosince, které tyto náklady obvykle přesouvají na finální investory. Tento faktor se projevil i na dluhopisovém trhu, kde státní obligace slouží jako bezpečný přístav. Výnosy v minulém týdnu se proto snížily: desetiletý výnos poklesl z více než 1,9 % (zaznamenaných před dvěma týdny) až na pátečních 1,68 %. Důvodem je i to, že stát zrušil dluhopisovou aukci původně plánovanou na prosinec.

Tyto zprávy pro vás vytváří Investiční bankovnictví KB.

Více zpráv k tématu Mzdy

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Průměrná mzda - vývoj průměrné mzdy, 2020, Vývoj výše průměrné mzdy v Kč

- Mzda, mzdy - Aktuální informace ke mzdám a platům

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- Mzda za dovolenou 2020 - Kolik dostanete? Záleží na hrubé mzdě a počtu dnů dovolené.

- Převody jednotek tlaku

- Energie - vývoj cen energií na komoditních trzích

- Pravidelné zprávy, informace na e-mail

- Předčíslí bankovních účtů finančních úřadů pro placení daní v roce 2020

- Stříbro - výkupní a prodejní ceny, zprávy, investiční stříbro

- Zlato - výkupní a prodejní ceny, zprávy, investiční zlato

- Kdo má dnes svátek?

- Kdy má svátek Kateřina

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla