Jak je to s hypotečními sazbami

V poslední době se objevují názory, že banky nedostatečně odrážejí pozorované poklesy celkového úrokového prostředí v nastavení úrokových sazeb z nových hypoték. Co říkají relevantní data?

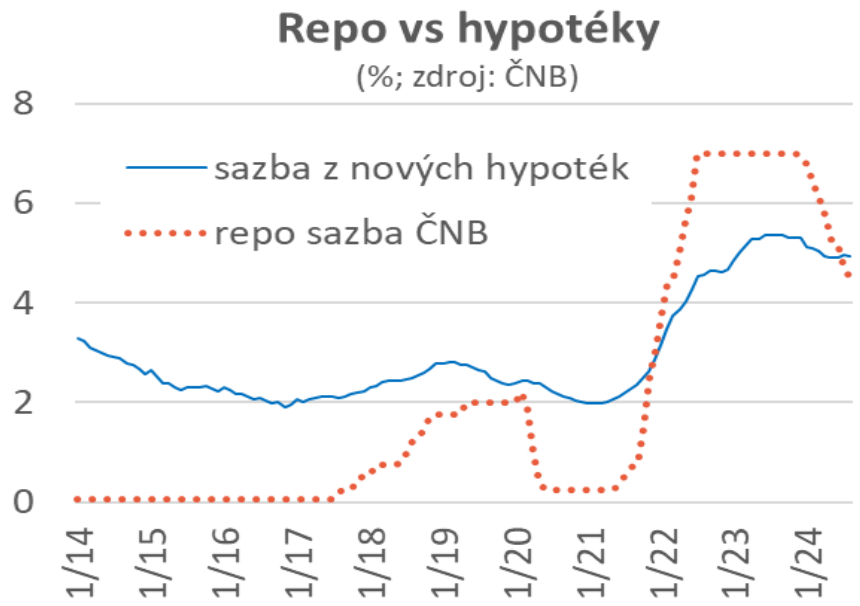

Mám dojem, že se daří postupně prosadit do širšího povědomí základní obecnou logiku, že vzhledem k obvyklé několikaleté fixaci hypotečních sazeb se nastavení těchto řídí primárně nikoliv čtrnáctidenní repo sazbou ČNB, nýbrž obdobně několikaletými sazbami na mezibankovním trhu, takzvanými úrokovými swapy neboli IRS.

Z toho plyne, že když momentální hodnota repo sazby ČNB zřetelně klesá (roste), nemusí to nutně vést ke stejně zřetelným poklesům (nárůstům) průměrné hypoteční sazby. A obráceně: průměrná hypoteční sazba může růst (klesat) i v době, kdy neplatí, že momentální hodnota repo sazby klesá (roste).

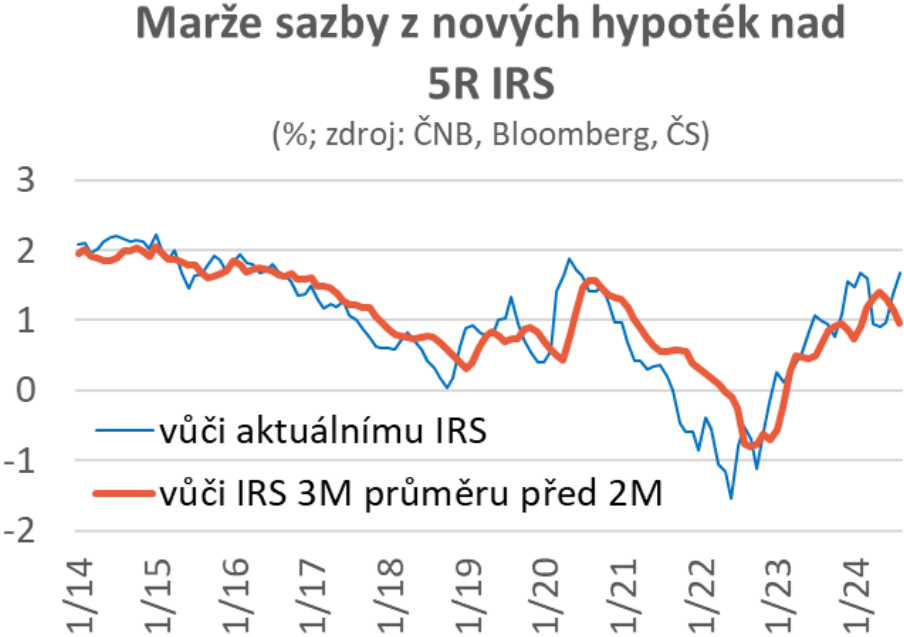

Určitá – i když daleko menší – rozvolněnost ovšem platí i ve vztahu sazeb z nových hypoték vůči výše zmíněným víceletým mezibankovním sazbám. Jinými slovy, celková marže, kterou banky připočítávají k mezibankovním sazbám, aby dospěly k sazbě z nových hypoték, se v čase mění.

A je to logické: marže musí pokrýt sumu různých s poskytováním hypoték spojených nákladů a rizik, a tato suma se v čase mění tak, jak se mění ekonomická situace, finanční a třeba i personální situace v samotných bankách, legislativa, regulace bankovního byznysu a podobně. A protože rozhodnutí o výši úrokové sazby je rozhodnutím na celou dobu fixace, tedy obvykle na několik let dopředu, velkou roli hraje nejen aktuální situace, ale také očekávání, co se bude dít v oněch dalších několika letech.

Vše uvedené lze označit za fundamentální faktory ovlivňující marži. Jednotlivé banky můžou marži na přechodnou dobu zvýšit nad nebo snížit pod fundamentálně odvozenou úroveň, aby tak zkusily zvýšit svou ziskovost nebo svůj tržní podíl. V srpnu tato „jednoduchá“ marže hypotečních sazeb nad 5R IRS činila 1,67 pb, kdežto dlouhodobý průměr od roku 2010 je 1,29.

Každá banka potřebuje k rozhodnutí o nastavení úrokových sazeb z hypoték určitý čas, čímž vzniká zpoždění, a navíc bude obvykle reagovat nikoliv na úplně poslední vývoj IRS, nýbrž spíš na nějaký trend z poslední doby. Relevantní u úrokových sazeb z nových hypoték je tedy marže nikoliv vůči aktuální hodnotě IRS, nýbrž spíš oproti průměru IRS za několik měsíců (například tři), a to před několika měsíci (například dvěma). V srpnu takto počítaná „upravená“ marže činila 0,96 pb, kdežto dlouhodobý průměr od roku 2010 je 1,3.

Jednoduchá marže je tedy zřetelně nad svým dlouhodobým průměrem, upravená pod ním. (Letos je hodně populární namísto předtím obvyklé pětileté fixace spíš fixace tříletá, ale tam je situace podobná.)

Rozdíl v obou druzích marže je dán především letošním rozkolísaným vývojem sazeb IRS, které (po zřetelném růstu na počátku roku) od konce jara poměrně prudce klesly.

Vedle srovnání (upravené) marže s jejím průměrem lze uvést ještě dva důvody (vedle obvykle tvrzené bankovní hamižnosti a nízké konkurence na trhu), proč banky se snižováním sazeb z hypoték váhají.

Zaprvé, hypoteční trh oživuje rychleji, než banky předpokládaly, takže zvýšená marže je způsob, jak rozložit poptávku do delšího období, než se bankám podaří dostatečně posílit své hypoteční týmy.

A jistou, byť možná jen marginální roli, může hrát i interakce vývoje ekonomiky a legislativy. Prožíváme období klesajících úrokových sazeb, kdy klienti můžou mít tendenci předčasně splatit svou stávající hypotéku čerpáním nové hypotéky s nižší sazbou. V důsledku zákonného zastropování doplatku z takového předčasného splacení můžou bankám z těchto předčasných odchodů klientů plynout ztráty, a možná i proto banky drží a budou držet marže na zvýšené úrovni.

Michal Skořepa, analytik České spořitelny

Česká spořitelna je bankou s nejdelší tradicí na českém trhu.

Téměř 200 let tvoří jeden ze základních pilířů českého bankovního systému. V

současnosti poskytuje služby pro přibližně 4,7 milionu klientů. Od roku 2000 je

součástí nadnárodní finanční skupiny Erste Group Bank.

Více informací na: www.csas.cz

Zprávy a články k hypotékám

Poslední zprávy z rubriky Úrokové sazby:

Přečtěte si také:

Příbuzné stránky

- Hypotéky - hypoteční kalkulačka, výpočet hypotéky

- Hypoteční kalkulačka - Kalkulačka pro výpočet splátky hypotéky

- Úrokové sazby - úroky z vkladů.

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Graf úrokových sazeb hypoték

- Úroková sazba hypotéky

- Srovnání půjček - sazby, podmínky, poplatky

- Sazba D57d, tarif D57d - elektřina

- ČEZ Prodej, a. s. Sazba D57d, tarif D57d

- Úrokové sazby ČNB

- Jak koupit Bitcoin, kde koupit Bitcoin – nákup Bitcoinu

- Jak těžit bitcoin - těžba bitcoinů, mining

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla