Inflační benevolence a sazby a měnové kurzy v příštím roce – scénář Commerzbank

Před pár dny jsme se dívali na nové predikce Commerzbank týkající se růstu a inflace v hlavních světových ekonomikách. Dnes s několika komentáři přidáme pohled na očekávaný vývoj sazeb, výnosů dluhopisů a měnových kurzů.

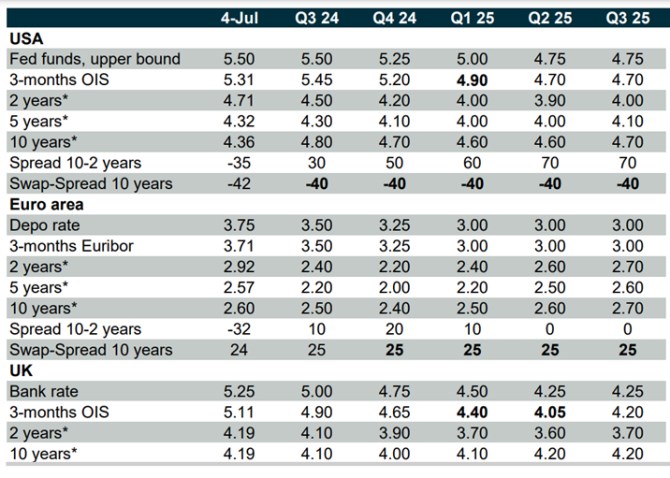

To hlavní shrnuje následující tabulka podle které by sazby Fedu měly do roka klesnout na 4,75 %. Letos přitom jen jednou a to ke konci roku. Tedy žádný mohutný pokles, ale zdá se, že akciové trhy už se od této mánie docela odpoutaly. Což není nic iracionálního, protože do hodnoty akcií sazby promlouvají jen nepřímo (viz i předchozí články).

Celkem znatelný pokles čeká CB u výnosů dvouletých dluhopisů, což zde zmiňuji zejména v souvislosti s mým dalším oblíbeným tématem – sklonem výnosové křivky a (ne)věštěním recese. Predikce CB totiž implikují, že křivka by se již ve třetím čtvrtletí měla vynořit z inverze. A jak tu občas zmiňuji, ne inverze samotná, ale opětovné překlopení dlouhodobých výnosů nad ty krátkodobé bývalo v minulosti signálem blížící se recese.

Jak jsme ale viděli minule, CB žádnou recesi v roce 2025 nepredikuje. Což dohromady implikuje „tentokrát jinak“ – deinverze by recesi nepředpověděla. Těch „tentokrát jinak“ je ale v posledních pár letech docela dost, naposledy jsem tu včera psal o zlatu a reálných sazbách.

Zdroj: X

Sazby v eurozóně by měly jít podle CB dolů rychleji, než v USA a i zde CB čeká brzkou deinverzi výnosové křivky. Nosným tématem předpovědí CB jsou přitom jak v USA, tak v Evropě přetrvávající inflační tlaky. Tedy to, že inflace jen tak nezamíří až ke 2 %. V kombinaci s uvedeným vývojem sazeb by to zřejmě implikovalo, že centrální banky se tedy posunou k větší inflační benevolenci a budou dávat větší důraz na širší vývoj v ekonomice.

V druhé tabulce se můžeme ještě podívat na očekávaný vývoj měnových kurzů. Na straně eura a dolaru CB pracuje na jedné straně s prudším poklesem sazeb v eurozóně, který by měl tlačit dolar nahoru. Na straně druhé je podle banky tento efekt v kurzu již do značné míry odražen.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Kurz Eura, Euro EUR, aktuální kurzy koruny a měn

- Kurz Eura, Euro EUR, aktuální kurzy koruny a měn

- RM Systém, Kurzy akcií cz, kurzovní lístek, kurzy ze dne 24.11.2020

- EUR průměrné kurzy 2024, historie kurzů měn

- Úrokové sazby - úroky z vkladů.

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Graf úrokových sazeb hypoték

- Úroková sazba hypotéky

- Srovnání půjček - sazby, podmínky, poplatky

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla