●

Hotovost jsme v portfoliích snížili na nulu vzhledem k tomu, že podle našeho názoru přichází nejsilnější výnosové období napříč všemi třídami aktiv od

roku 2019.

Podle našeho názoru slibuje

rok 2024 lepší

výnosy pro fixně úročená aktiva, než na jaké jsme byli zvyklí v poslední době. Riziková aktiva mohou být na začátku

roku 2024 vystavena výzvám v podobě oslabení ekonomik a očekávání jasného stanoviska

centrálních bank, ale předpokládáme, že v průběhu

roku dojde ke zlepšení výkonnosti.

Naše projekce vývoje cen aktiv v roce 2024 odrážejí následující předpoklady:

●

Nejvýznamnější západní

centrální banky začnou během druhého čtvrtletí

roku 2024 snižovat

sazby (ale budou pokračovat v kvantitativním utahování).

●

Úvěrové spready v

USA porostou, v

Evropě čekáme vývoj bez jasného směru a dojde k nárůstu nesplácených

úvěrů.

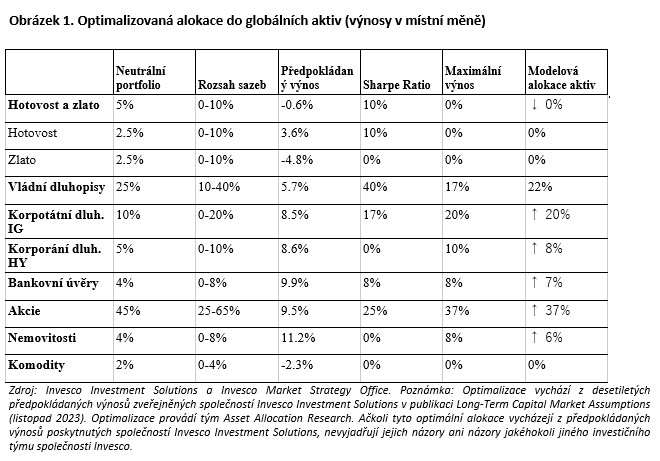

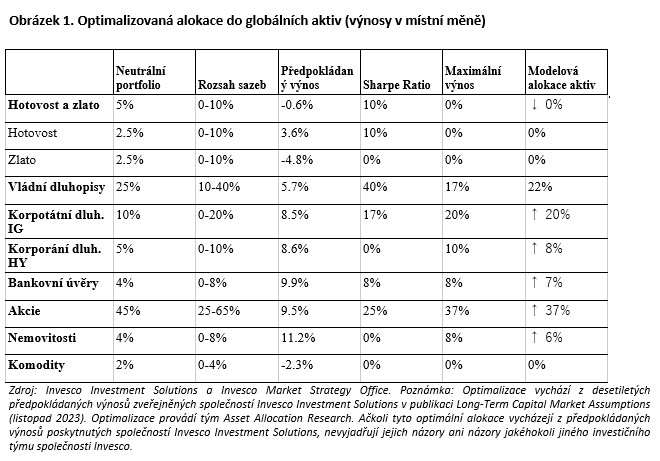

Valuace vypadají slibně u široké škály aktiv

Naše

prognózy výnosů napříč třídami aktiv jsou sice dosti ambiciózní, na druhou stranu některá riziková aktiva jsou již oceněna s ohledem na hospodářské oživení. Například spready high yield

dluhopisů jsou užší, než bychom v této fázi cyklu očekávali, a

akcie si v

roce 2023 také vedly dobře.

Energetické komodity zůstávají relativně drahé (pokud je nesrovnáváme se

zlatem).

Náš “optimalizační” investiční proces jednoznačně upřednostňuje

dluhopisy investičního stupně (IG) a

bankovní úvěry.

Zlato,

komodity a

akcie nevypadají atraktivně. V obtížném rozhodování o alokaci se nyní přikláníme k rizikovějším aktivům vzhledem k našemu názoru, že během

roku 2024 dojde k prudkému poklesu základních

úrokových sazeb.

Modelová alokace aktiv: umístění hotovosti

Ačkoli je úročení hotovosti nyní vysoké a hotovost může hrát užitečnou diverzifikační roli v případě krátkodobé

volatility (kterou očekáváme), lepší

výnosy z pohledu celého

roku očekáváme u rizikových aktiv.

Investiční stupeň zvyšujeme na maximálně povolených 20 % (z 18 %). Zvyšujeme alokace v

eurozóně (overweight) a

Japonsku (neutral), ale nejvyšší

výnosy očekáváme v

USA a na rozvíjejících se trzích (EM), kde jsme již na maximálních pozicích.

Při posunu na rizikovém spektru zvyšujeme alokaci do

bankovních úvěrů na 7 % (z 6 %), a to konkrétně v

USA - tedy nadvažujeme a blížíme se maximálním 8 %. Zde se bráníme překročení maximální alokace pro případ, že bychom podcenili nadcházející

insolvence, a protože krátká durace této třídy aktiv může při

poklesu sazeb působit proti nám.

High yield se v

roce 2023 vyvíjel lépe, než jsme očekávali, a navzdory naší

prognóze růstu spreadů i míry selhání jsou očekávané

výnosy slušné. Proto nadvažujeme pozici na 8 % (z neutrálních 5 %).

Rovněž jsme zvýšili alokaci do

akcií, ale zůstáváme podváženi na 37 % (z 34 %). Ačkoli

akcie obvykle dosahují dobrých

výsledků při ekonomickém oživení, v

roce 2023 již zazářily a rizikem je spíše krátkodobá

volatilita.

Náš rizikový apetit se projevuje i ve zvýšení expozice v REITs, které nadvažujeme na 6 % (z 5 %), přičemž upřednostňujeme

USA a

Velkou Británii. Určitá rizika vidíme, ale myslíme si, že jeho velká část je již zohledněna v současných cenách.

Jinak neměníme podváženou expozici (22 %) do

státních dluhopisů, přičemž nadále preferujeme trhy

USA a Emerging markets (kromě

Číny).

Výnosy jsou výše, ale lepší výkonnost očekáváme u ostatních aktiv.

Nulová alokace do

zlata a

komodit také není žádnou změnou. Důvodem jsou zčásti vyšší ceny a zčásti krátkodobé obavy o

průmyslové komodity v souvislosti se zpomalováním ekonomik.

Paul Jackson, hlavní globální analytik společnosti Invesco

Varování před riziky

To může být částečně způsobeno změnami směnných kurzů. Investoři nemusí získat zpět celou investovanou částku. Minulá výkonnost není vodítkem pro budoucí

výnosy.

Důležité informace

Tato tisková zpráva je určena pouze pro odborný tisk. Tento dokument má pouze informativní charakter. Názory a stanoviska vycházejí z aktuálních tržních podmínek a mohou se změnit.

Invesco

Invesco Asset Management Deutschland GmbH, Invesco Asset Management Österreich – pobočka pobočky Invesco Asset Management Deutschland GmbH- jsou součástí Invesco Ltd., společnosti pro správu aktiv se spravovanými aktivy v hodnotě více než 1 593 miliard USD (k 31. říjnu 2021).

Více informaci na: www.invesco.com/cz/

_w60h45_w76h50.png)