Růst úrokových sazeb tvrdě dopadá na množství nových úvěrů

Během pandemie se domácnosti méně zadlužovaly kvůli spotřebě. Aktuální zvýšení úrokových sazeb má dopad hlavně na poptávku po hypotékách.

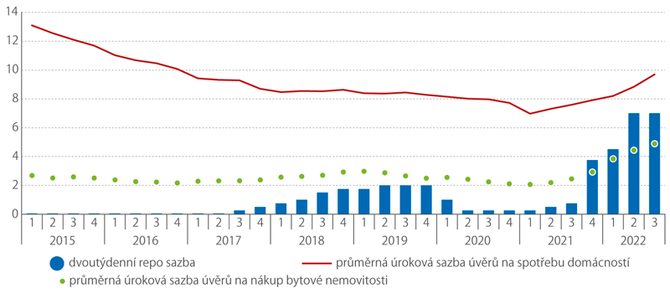

Růst úrokových sazeb související s reakcí centrální banky na rekordní inflaci znatelně ovlivňuje českou ekonomiku od druhé poloviny roku 2021. Hlavní měnověpolitická sazba (dvoutýdenní repo) byla od 23. 6. 2021 postupně navýšena z 0,25 % až na aktuálních 7,00 % (platných od 23. 6. 2022)

Vysoké úroky hypoték mohou přinést problémy

Na rozhodnutí bankovní rady rychle reagoval bankovní trh. O dopadu změn úrokových sazeb a inflace na strukturu vkladů v posledních dvou letech jsme psali ve Statistice & My č. 6/2022. Potenciálně vážnější efekt na ekonomiku ale má zvýšení úroků u půjček.

Domácnosti po většinu uplynulé dekády využívaly snižování nákladů na úvěrové financování. Celosvětový pokles úrovně úrokových sazeb se samozřejmě dotkl i Česka. Úrokové sazby úvěrů na bydlení měly v Česku klesající trend v celém období 2010–2016, kdy se úrokové sazby dostávaly celosvětově na historická minima, a specificky v Česku se dál rozšiřovala nabídka úvěrových produktů i konkurence na bankovním trhu. Podle dat ČNB spadla úroková sazba úvěrů na nákup bytové nemovitosti v průměru z více než 5,5 % ke konci roku 2009 až k úrovni 2,2 % v prosinci 2016. V závislosti na fixaci přitom ve druhé polovině minulé dekády mohlo úročení hypotečních úvěrů klesnout i pod 2 %.

V případě úvěrů na bydlení je patrná silnější návaznost na vývoj měnověpolitických sazeb. Spolu s nimi totiž úročení začalo od roku 2017 mírně růst a v průběhu roku 2020 se naopak snižovalo, když ČNB sazby opět rychle srazila. Ke konci března 2021 dosáhla průměrná sazba úvěrů na bydlení minima těsně nad 2 %, ale pak začala rychle šplhat vzhůru. Ke konci září 2022 činil průměr 4,89 %, což bylo nejvíce od srpna 2010. Přitom hypotéky s nejkratší fixací do jednoho roku byly v průměru úročeny 6,25 %, fixace mezi 1 a 5 lety 5,13 %, nad 5 a do 10 let 4,19 % a úvěry s fixací nad 10 let měly průměrnou úrokovou sazbu ve výši 5,61 %.

Vybrané úrokové sazby (%, stav ke konci období)

Ačkoli se úročení úvěrů zvyšuje plošně, rizika vyvolávají právě úvěry na bydlení. Konkrétně v Česku totiž v posledních několika letech objem hypoték výrazně nabobtnal. Zájemci o nemovitosti využívali nízké úrokové sazby, ale rychle rostoucí ceny nemovitostí znamenaly svižný růst průměrné výše nových hypoték a u mnoha domácností také malý manévrovací prostor v případě neočekávaných změn finanční situace.

Takovou změnou může být kromě poklesu příjmů v souvislosti s ekonomickým zpomalením i výrazný růst úroků. To je problém v situaci, kdy končí období fixace. Oblíbeným typem fixace je rozmezí 3–5 let, které aktuálně odpovídá úvěrům sjednaným během hypotečního boomu let 2017–2019. Právě končí nebo brzy budou končit také kratší fixace, o něž vzrostl zájem při prudkém poklesu sazeb v pandemickém období. Rozdíl ve splátce vyvolaný výraznou změnou úročení činí i několik tisíc korun měsíčně. Přitom aktuální cenový růst zasahuje zejména základní životní potřeby, jako jsou potraviny nebo energie, takže prostor pro zvýšení nákladů na hypotéky se zmenšuje.

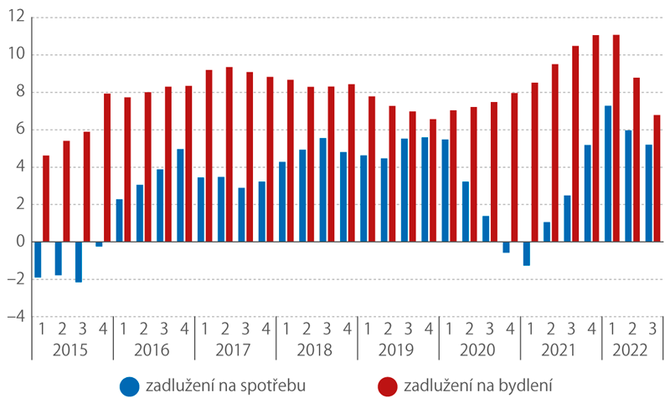

Objem zadlužení na bydlení začal silněji růst na přelomu let 2015–2016. Od té doby se meziroční dynamika držela na vysoké úrovni a až na krátké období 2. a 3. čtvrtletí 2020 už neklesla pod 6 %. Zájem o úvěry na bydlení se následně ještě prudce zvýšil, když během lockdownu v roce 2020 kleslo úročení a domácnosti zároveň nastřádaly velký objem prostředků z nerealizované spotřeby. Vrcholem bylo období 3. kvartálu 2021 až letošního 1. čtvrtletí, kdy poprvé od roku 2010 rostlo zadlužení na bydlení meziročně více než 10% tempem. Ke konci září 2022 dosahovalo zadlužení domácností na bydlení 1 658,8 mld. Kč, v posledních několika měsících ale přírůstek znatelně oslabil.

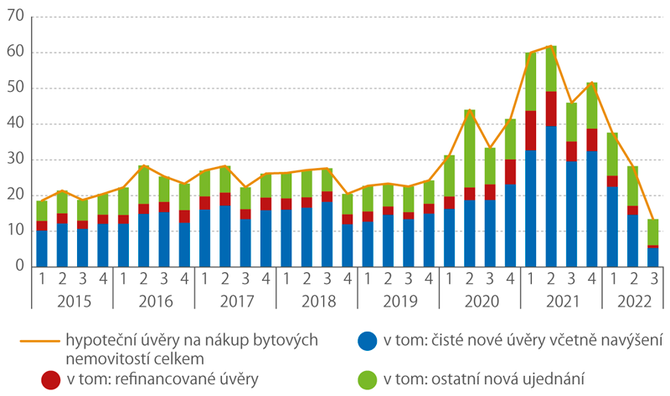

Nové hypoteční úvěry (mld. Kč)

Velmi zřetelně je ochlazení hypotečního trhu patrné na objemu nových hypotečních úvěrů na bydlení. Objem nových hypotečních úvěrů na nákup bytové nemovitosti ve 3. čtvrtletí 2022 dosáhl 13,4 mld. Kč. Přitom ve stejném období roku 2021 to bylo 46,0 mld. Kč. Z toho čisté nové úvěry včetně navýšení (zahrnuje navýšení v případě refinancování nebo ostatních ujednání) ve 3. kvartálu 2022 dosáhly 5,3 mld. Kč (ve 3. čtvrtletí 2021 to bylo 29,5 mld. Kč). Čisté nové úvěry rekordně rostly během celého roku 2021.

Nové hypotéky zahrnují i refinancování stávajících úvěrů a ostatní nová ujednání. Refinancováním je míněno založení nové smlouvy u existujícího úvěru u jiné banky, zatímco ostatní ujednání zahrnují sjednání nových podmínek stávajících úvěrů u stejné banky. Zájem o refinancování se prudce zvýšil na konci roku 2020 a trval až do konce roku 2021. Očekávalo se totiž opětovné zvýšení sazeb a svou roli sehrálo i potenciální legislativní zpřísnění a zdražení podmínek převodu úvěru k jiné bance.

K prudkému zvýšení ostatních nových ujednání došlo ve 2. čtvrtletí 2020 v souvislosti s úvěrovým moratoriem. Další „spike“ se kryje s vývojem refinancovaných úvěrů v roce 2021. Zatímco refinancovaných úvěrů přibývá stále méně, objem ostatních nových ujednání zůstává zvýšený i letos. Ve 3. čtvrtletí dokonce dosahovaly objemu 7,3 mld. Kč, tedy více než v případě čistých nových úvěrů. Pravděpodobně tak dochází k popsaným změnám podmínek dříve sjednaných úvěrů a zvýšení úroků.

Vývoj celkového zadlužení domácností (% meziročně)

Úvěry na spotřebu reagují na ekonomický vývoj

Úrokové sazby úvěrů na spotřebu se vyvíjely trochu jinak. Začaly výrazněji klesat od začátku roku 2015, a z úrovně 14% se do začátku roku 2021 snížily pod 8 %. Oproti úvěrům na bydlení podléhá úročení spotřebních úvěrů více vzájemné konkurenci bank a méně nastavení měnové politiky (i když i to hraje jistou roli). Průměrná úroková sazba úvěrů na spotřebu tak mezi roky 2017 a 2020 klesala. Zlom nastal až v posledním roce a půl. Ke konci září 2022 už průměrná úroková sazba úvěrů na spotřebu dosahovala 9,7 %.

Vývoj půjček na spotřebu v mnohém podléhá hospodářskému cyklu a vnímání celkové i vlastní ekonomické situace dlužníků. Po stabilním solidním růstu během let 2016–2019 tak s příchodem pandemie došlo k okamžitému zpomalení. Důležitou roli hrálo uzavření maloobchodních prodejen na jaře 2020 a pak znovu v zimě 2020/2021. Ke konci roku 2019 objem úvěrů na spotřebu poskytnutých domácnostem dosahoval 234,6 mld. Kč, což bylo o 19,4 mld. Kč více ve srovnání s prosincem 2018. Mezi prosincem 2019 a 2020 však došlo k navýšení jen o 6,0 mld. Kč. Propad spotřeby a větší objem našetřené hotovosti se projevil i v zesílení poklesu objemu debetních zůstatků a pohledávek z karet, k němuž došlo v průběhu lockdownových měsíců. Také na celkovém zadlužení domácností na spotřebu ale bylo patrné, že těsně po otevření maloobchodních prodejen v roce 2021 domácnosti využívaly spíše naspořené prostředky z odložené spotřeby.

Objem půjček na spotřebu začal opět silně růst po březnu 2021, a v prosinci 2021 byl meziročně vyšší o 17,9 mld. Kč. Celkově však dynamika spotřebních úvěrů zaostává za inflací a v letošním červenci došlo opět ke znatelnému zpomalení.

Článek si můžete přečíst v posledním letošním vydání časopisu Statistika&My.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Úrokové sazby - úroky z vkladů.

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Graf úrokových sazeb hypoték

- Úroková sazba hypotéky

- Úrokové sazby ČNB

- Srovnání půjček - sazby, podmínky, poplatky

- Sazba D57d, tarif D57d - elektřina

- ČEZ Prodej, a. s. Sazba D57d, tarif D57d

- Nový občanský zákoník č. 89/2012 Sb.

- Nový stavební zákon

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Růst úrokových sazeb tvrdě dopadá na množství nových úvěrů

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla