Akciová rally medvědy na Wall Street neodradila. Trhy ještě klesnou, varují v průzkumu

Federální rezervní systém má pořád nastavený kolizní kurz s finančními trhy. Podle nejnovější průzkumu MLIV Pulse se akcie a dluhopisy asi ještě jednou propadnou, i když americká inflace už asi dorazila na vrchol. Před nadcházejícím sympoziem amerických centrálních bankéřů v Jackson Hole očekává zhruba 68 procent respondentů nejvíce destabilizující období cenových tlaků za několik desítek let. Korporátní marže se na to konto budou sesouvat a ceny akcií se posunou níže.

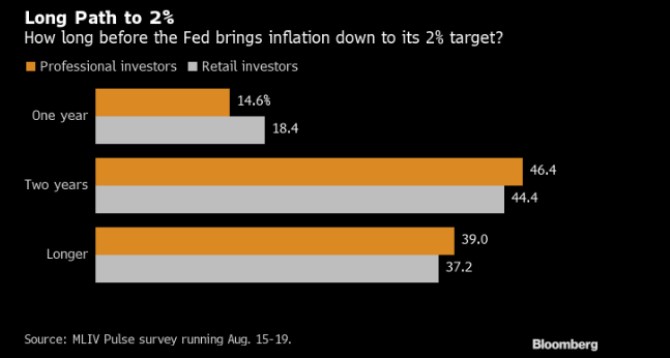

Mezi 900 oslovenými v průzkumu MLIV jsou stratégové i denní obchodníci. Americká inflace už asi dosáhla vrcholu, podle 84 procent z nich ale může trvat dva roky i déle, než ji Fed sundá k oficiálnímu dlouhodobému 2procentnímu cíli. Američtí spotřebitelé mezitím omezí svoje útraty a nezaměstnanost přeroste 4 procenta.

Jak dlouho potrvá, než Fed dostane inflaci k 2procentnímu cíli?

V poslední době jsme sice byli svědky nečekaného zotavení na akciových trzích, průzkum ale poukazuje na hluboký skepticismus mezi investory tváří tvář 7 bilionům dolarů, které neočekávaná rally přinesla. I když za minulý týden akciové trhy klesly, S&P 500 dokázal omezit dosavadní letošní ztrátu na 11 procent z 23procentního poklesu, který trval do polovina června.

Podle analytiků Goldman Sachs v čele s Davidem Kostinem se ale rally na akciích pravděpodobně protahovat nebude. “Výkonnosti na indexové úrovni a uvnitř trhu připomíná jak rally v medvědím trhu, tak konec cyklů zvyšování sazeb Fedem,” napsali analytici. Analytici konkurenční JPMorgan Chase v čele s Mislavem Matejkou nicméně míní, že v září doručí posledné velké zvýšení úrokových sazeb, takže akcie budou v druhé polovici roku pokračovat v rally.

Fed funds futures aktuálně ukazují, že sázky traderů jsou nastavené na to, že centrální banka přestane sazby zvyšovat, až když základní sazba dosáhne 3,7 procenta. Snižovat by je mohli začít už v březnu 2023. Předseda Fedu Powell má na nadcházejícím setkání v Jackson Hole příležitost obnovit jestřábí očekávání trhu a sami respondenti v průzkumu MLIV připouštějí, že během příštího měsíce opět klesnou ceny dluhopisů.

Rychlé tempo utahování měnové politiky a následná hospodářská kontrakce jsou pro správce peněz po celém světě nyní největším rizikem vzhledem k tomu, že úrokové sazby jsou hlavním driverem firemních valuací.

Inflace během příštích šesti měsíců povede k tomu, že: inflace klesnou (oranžově) / pomůže akciím růst (šedě)

„Neděje se často, aby Fed agresivně utahoval politiku a nezpůsobil přitom volatilitu na trzích,” řekl John Cunnison, šéf investic v Baker Boyer Bank. Akcie teď podle něj sice šíleně levné nejsou, nejsou ale ani tak drahé jako před šesti měsíci, obzvláště růstové společnosti.

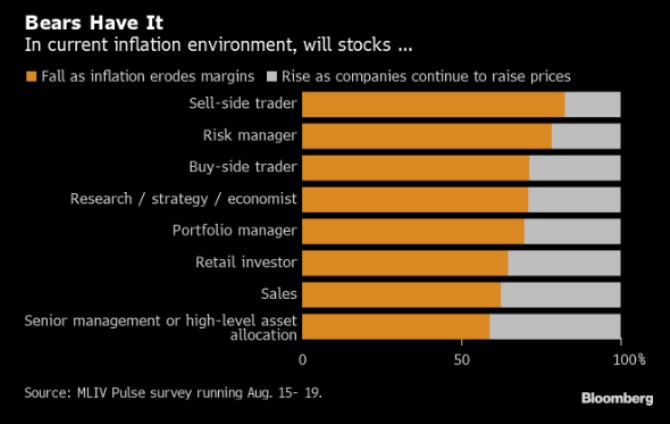

Špatnou zprávou podle účastníků průzkumu je, že inflace zasadí velkou ránu maržím, což bude tlačit akcie níže. Dopad na ziskové marže je pořád otázkou, v debatě na Wall Street o tom, kde jsou akcie přepálené, většina traderů zřejmě stojí u medvědího spektra.

Za aktuálních inflačních podmínek akcie: klesnou, protože inflace nahlodává marže (oranžově) / stoupnou, protože firmy dál zvyšují ceny (šedě)

Spotřebitelé budou v příštích šesti měsících asi nakupovat méně, protože vyšší ceny pravděpodobně nepominou. Slabší útraty zákazníků mohou zbrzdit zisky firem z indexu S&P 500, které musejí už teď řešit vyšší mzdy, narůstající zásoby a pokračující problémy s dodavatelskými řetězci v Číně.

Dno pro marže firem v indexu S&P 500 může přijít podle Bloomberg Intelligence až ve čtvrtém čtvrtletí. Konsensus pro marže u čistého zisku pro třetí i čtvrté čtvrtletí klesl od začátku této výsledkové sezóny o zhruba půl procentního bodu. K nejslabším skupinám patří komunikační služby, zdravotní péče a sektor spotřebního zboží.

Podle průzkumu MLIV respondenti také předpokládají, že nezaměstnanost zřejmě stoupne nad 4 procenta, nikoli ale výše než 6 procent. Sami centrální bankéři natolik pesimističtí nejsou. Naopak během minulých krizí byla nezaměstnanost horší. Odtud tedy určitá útěcha, že případná recese by nemusela trvat dlouho.

Zdroje: Bloomberg

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Okomentovat na facebooku

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

02.05.2024 SCHLIEGER loni zaznamenal čtyřnásobný nárůst...

30.04.2024 Tesla po špatných výsledcích roste, Meta po...

Okénko investora

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Olívia Lacenová, Wonderinterest Trading Ltd.

Ali Daylami, BITmarkets

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)