Hypoteční úvěry - únor 2022: Uplynulý měsíc se nesl ve znamení dalšího zvyšování úrokových sazeb

Únor 2022 se nesl ve znamení dalšího zvyšování úrokových sazeb. Důvodem bylo zvýšení čtrnáctidenní repo sazby na počátku února. Nějaký výrazný růst napříč trhem se však již nekonal. Zvyšovala jen část bank a to spíše ty, které tak neučinily již dříve. Zvýšení repo sazby na počátku února se všeobecně pokládalo za jisté a částečně již bylo v cenách hypoték zahrnuto.

Z pohledu hypoték je událostí dne rychlý konec Sberbank. Útok Ruska na Ukrajinu a její občany byl impulzem k tomu, že klienti začali masivně odvádět své vklady. Tak masivně, že to banku během krátké doby položilo.

Úrokové sazby stále rostou

Spanilá jízda úrokových sazeb pokračuje. Sazbám se zalíbilo v růstu a

tento nový trend jako by si skutečně užívaly a nevěděly, kdy skončit.

Česká

národní banka na počátku února vyhnala čtrnáctidenní repo sazbu na

nejvyšší úroveň za posledních dvacet let a zcela vážně mluví o tom, že

ani to nemusí být definitivní konec. Asi polovina bank reagovala

zvýšením vyhlašovaných úrokových sazeb.

Průměrná úroková sazba

fixovaná na 5 let pro LTV do 80 % se v nabídkách největších bank blíží k

pěti procentům. Kratší fixace již pětiprocentní sazbu pokořily.

Fixace na delší období do 10 let jsou o pár desetin procentního bodu nižší, ale to neznamená, že by je klienti měli nyní preferovat. Z pohledu horizontu deseti let pokládám sazbu kolem 4,6 % p. a. přece jen za trochu vysokou. Je sice pravdou, že za stávajícího výkladu České národní banky ve věci tzv. účelně vynaložených nákladů - tedy nákladů, které banka může požadovat při refinancování mimo konec fixace - by dávalo smysl vzít si co nejlevnější, t.j. desetiletou fixaci a pokud se sazby v nějakém horizontu dostanou níže tak prostě refinancovat. Ale pozor - na trhu panuje shoda, že zákon v tomto znění nedává zcela smysl a měl by být změněn. Za stávajících okolností to sice zdaleka není politická priorita, ale nelze se spoléhat na to, že stávající znění resp. výklad zákona bude platit i za několik let.

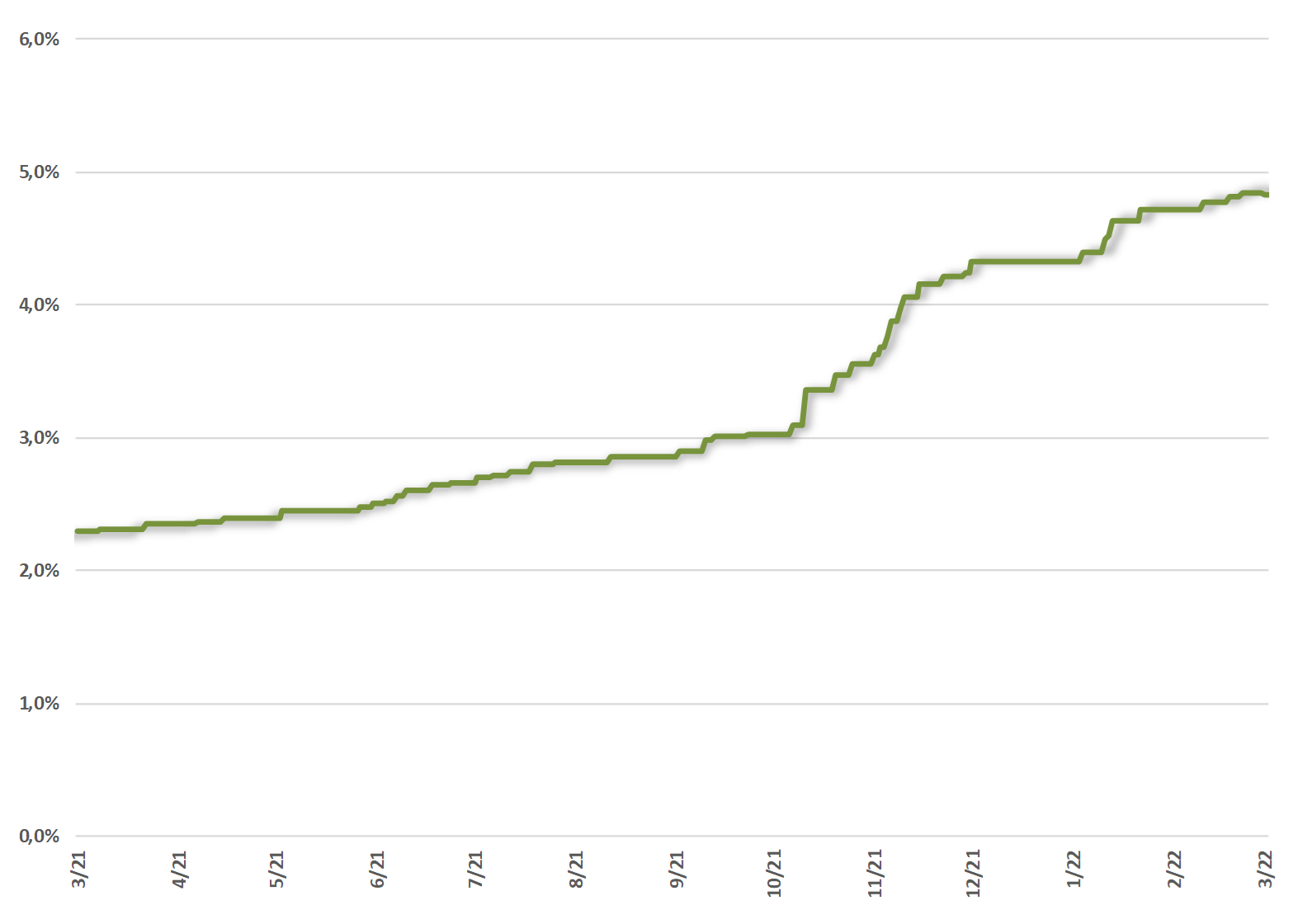

Následující graf ilustruje průměrnů růst sazeb. Sazby jsou stanoveny pro hypotéku ve výši 2 mil. Kč, LTV 70 %, fixace 5 let, se slevou za tzv. domicilaci. Případná sleva na úrokové sazbě za uzavření rizikového pojištění není zohledněna.

Sberbank končí

Fakt, že Sberbank končí je mediálně tak široce komentovaný, že k

podstatě situace není co dodat. Snad jen tolik, že jsme dostali lekci z

praktického bankovnictví. Run na banku žádná banka ustát nemůže. A

banka, která je v pohodě ve středu může po víkendu čelit procesu odebrání

licence. To byla taková rychlost, až nám to málem sebralo čepici.

Nastal čas zase si po letech přečíst Haileyho Penězoměnce.

Klienti,

kteří mají depozita do výše kryté zákonem mohou být v klidu. Své peníze

dostanou zpět v plné výši. Kdo měl depozita vyšší, může pouze doufat,

že se na něj dostane i něco nad rámec. A čím vyšší pohledávka za bankou,

tím horší spaní pro věřitele.

Klienti s hypotékami by měli být víceméně v pohodě. Průšvih je to pro ty, kteří mají schváleno a už nenačerpají. A dvojitý problém pro ty, kteří třeba již částečně čerpali a čerpání nebudou moci dokončit. Situace, kterým mohou v důsledku čelit se mi ani nechce domýšlet.

LTV, DTI, DSTI

Regulace LTV, DTI, DSTI se nezadržitelně blíží. Až budu na začátku dubna psát další komentář k uplynulému měsíci, bude již regulace platná a závazná. Některé banky již nyní regulaci zavádí - mezi nimi to bylo zrovna také Sberbank, která mi tím dala šanci poprat se se zapracováním nových limitů do našeho srovnávacího kalkulátoru Comparator a jen jsem to dodělal, tak se za týden položí...

Objemy hypoték

Leden 2022 byl ve znamení citelného ochlazení. Meziměsíčně, t.j.

oproti prosinci 2021 došlo k propadu objemu o více, než 26 %. Ale nutno

podotknout, že zaprvé leden tradičně patří mezi nejhorší měsíce roku a

zadruhé - v meziročním srovnání je leden 2022 stále o téměř pětinu

lepší, než leden 2021.

Nicméně tato slova útěchy nepřeceňujme. Zatím se zdá, že únor bude ve znamení hodně citelného propadu a pro nejbližší měsíce zatím nevidím zásadní důvody k optimismu.

Refinancování

Refinancování velmi výrazně opadlo. Je to zcela logické. Potenciál refinancování hypoték, kterým běží fixace, je prakticky nulový. Nikdo, kdo si bral hypotéku v několika minulých letech nemá tak mizernou sazbu, aby se mu vyplatilo nyní je refinancovat. Takže zůstávají refinancování na konci fixace a těch není mnoho. Podíl refinancovaných úvěrů na celku poklesl na 13 %. Kdeže loňské sněhy jsou, kdy podíl refinancování přesahoval 20 % a pohyboval se až na hranici 25 %?

David Eim, místopředseda představenstva GEPARD FINANCE

GEPARD FINANCE a.s.

GEPARD FINANCE jsou specializovanou makléřskou firmou, která působí na trhu 17 let. Jejím hlavním oborem činnosti je poradenství v oblasti hypotečních úvěrů a kompletní zpracování úvěrových a pojišťovacích produktů. Profesionální makléři svým klientům zdarma zajišťují hypotéky, úvěry ze stavebního spoření a pojištění. V současné době disponuje franšízová síť GEPARD FINANCE 100 funkčními obchodními místy, čímž je zajištěna snadná dostupnost a obsluha klientů po celé České republice i na Slovensku. GEPARD FINANCE se v roce 2011 staly největší hypotečně-makléřskou firmou v ČR. Společnost je zakládajícím členem Asociace hypotečních makléřů a držitelem značky kvality „FÉR hypotéka“.

Více informací na: www.gepardfinance.cz

Zprávy a články k hypotékám

Poslední zprávy z rubriky Hypotéky:

Přečtěte si také:

Příbuzné stránky

- Hypotéky - hypoteční kalkulačka, výpočet hypotéky

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Kalkulačka hypotéky - Kalkulačka pro výpočet výše splátky hypotéky

- Objem, výpočet objemu

- Vodafone tarify 2023, ceny volání a SMS, data. Přehled tarifů Vodafone

- O2 tarify 2023, ceny volání a SMS, data. Přehled tarifů O2

- Nejlevnější tarify 2023 - srovnání tarifů operátorů

- Neomezený tarif 2023 - nejlevnější neomezené tarify

- T-Mobile tarify 2023, ceny volání a SMS, data. Přehled tarifů T-Mobile

- Aktuální změny ve výpočtu čisté mzdy v roce 2023. O kolik se vám zvýší čistá mzda?

- Kalkulačka OSVČ 2024 (za rok 2023) - výpočet daně, sociálního a zdravotního pojištění

- Sleva na poplatníka 2023 - 30.840. Kč. Slevu může uplatnit zaměstnanec i OSVČ. Sleva zůstává stejná jako v roce 2022.