Stav globální ekonomiky připomíná čínského civilistu nakaženého koronavirem

Současný rostoucí trh v USA, který započal v březnu 2009, je nejdelším býčím trhem v historii akciových trhů. Rostoucí trend za období 2009-2020 již překonal téměř desetiletý růst z devadesátých let minulého století. Pouze jeden další růstový trend trval déle než sedm let - ten započal po druhé světové válce v roce 1949. Zatímco americké a evropské akciové trhy prorážejí rekordní historické hodnoty zpravidla třikrát do týdne po dobu posledních pěti měsíců, stav globální ekonomiky připomíná spíše čínského civilistu nakaženého koronavirem.

Data posledního kvartálu poukázala na zpomalení dynamiky růstu světového hrubého domácího produktu. Za zmínku stojí data Itálie, Německa, Francie a zejména Japonska. Japonská ekonomika v mezikvartálním anualiz. srovnání propadla o více než 6 %. Evropský akciový trh (DAX30) drží poblíž historických maxim, přičemž německé hospodářství se zastavilo a neroste. V mezikvartálním srovnání naši sousedé unikají recesi už jen o 0,1 %. Američtí investoři v přesvědčení, že trhy budou do listopadových amerických prezidentských voleb nesmrtelné, prorážejí nová historická maxima každých sedmdesát dva hodin. Profit warning společnosti Apple na aktuální čtvrtletí v důsledku epidemie viru akciové trhy úplně s přehledem ignorují a algoritmy každý půl procentní propad okamžitě vrací zpět. Situace na akciích společnosti Tesla asi ani nestojí za komentář. Sám Jim Cramer se nad bitcoinovým růstem Tesly pousmál se slovy, že každý obchodník držící jednu akcii společnosti si nyní musí připadat jako věštec z Omahy. To ale není úplně přesné, protože Buffett má rozum a drží teď i cash. Oporu v USA lze prozatím hledat ve výkonnosti amerických spotřebitelů, neboť i statistika firemních investic se nadále stáčí směrem k jihu. Jak je na tom Čína? Analytický konsenzus očekává, že čínské HDP za první kvartál nového roku poklesne až o 2,5 % díky tamní situaci ohledně virové nákazy. Není se čemu divit, protože např. prodeje osobních automobilů se v Číně v první polovině února meziročně propadly o 92 %.

Pojďme se nyní podívat na několik zajímavých tržních dat, která by Vás rozhodně měla držet ve střehu.

S&P500, USD a Zlato rostou ruku v ruce

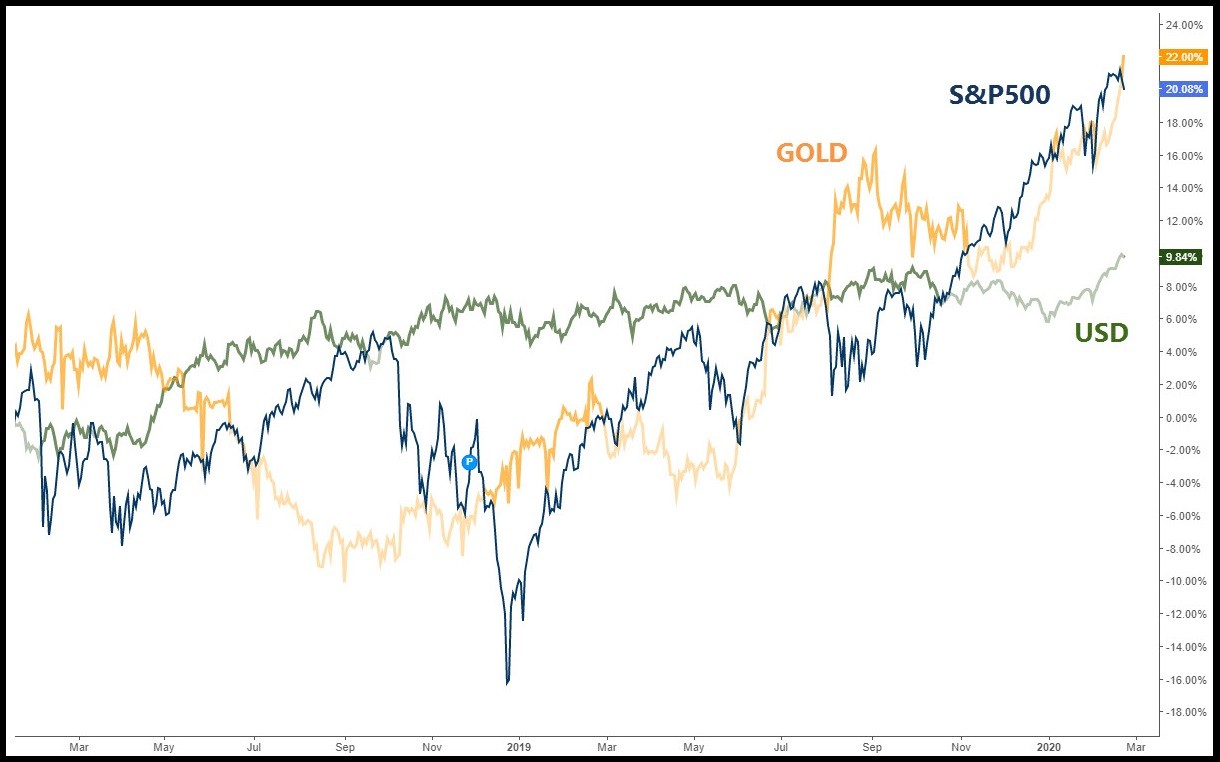

Globální finanční ukazatelé a aktiva, která nemají korelovat s akciovým trhem, dělají přesný opak, což znamená jedinou věc, někde je něco špatně. Opravdu špatně. Drahé kovy, americký dolar, defenzivní a cyklické akcie se chytly za ruku a bezprecedentně rostou. Podle vysokoškolských učebnic nekorelovaná aktiva spolu nyní aktivně korelují. Pamatujete tu poučku, že když dolar roste, zlato by mělo klesat? Trh je zmatený a to není zdaleka v pořádku.

Graf: S&P500, USD

a Zlato

Zdroj: Investing.com

Inverzní americká výnosová křivka

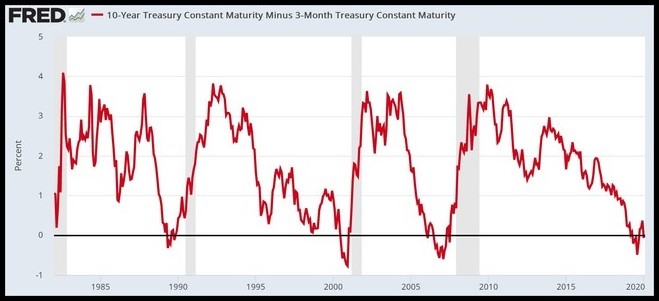

Koncem měsíce ledna nového roku se americká výnosová křivka opět přetočila do inverzního sklonu. Pozornost se opět upírá na krátkodobé vládní dluhopisy. Úvěry s kratší splatností mají zpravidla nižší výnos. Pokles zájmu o desetileté dluhopisy USA způsobilo značné snížení výnosové křivky. Taková oslabující nebo dokonce inverzní výnosová křivka, kde je krátkodobá sazba vyšší než dlouhodobá, naznačuje, že trh bere v úvahu potenciální ochlazení ekonomiky.

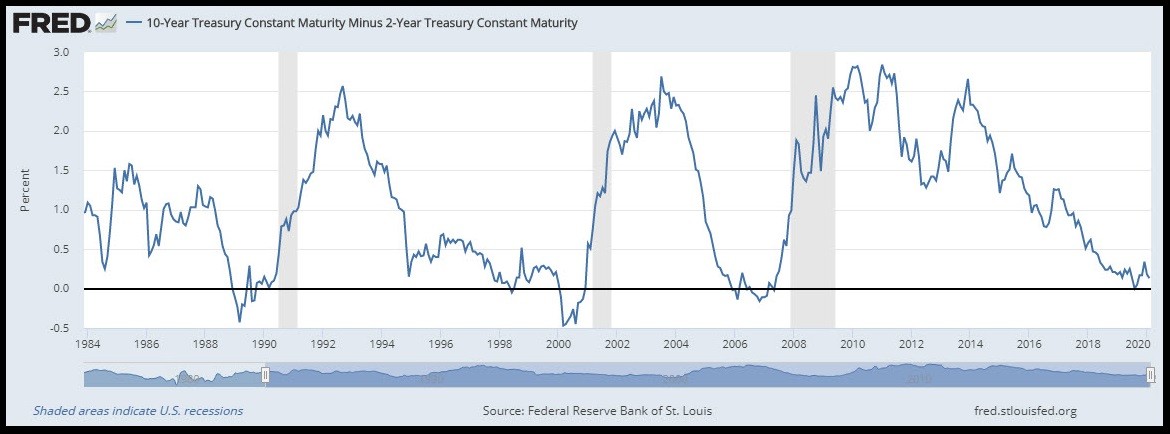

Výnos na desetiletých amerických vládních dluhopisech se v závěru ledna dostal pod tlak a propadl k 1,55 %, čímž se dostal pod výnos tříměsíčních pokladničních poukázek. Analytici i investoři věří, že inverzní výnosová křivka coby předstihový indikátor upozorňuje na blížící se recesi. Od roku 1980 do 20. století byl pokles rozdílu mezi desetiletými a tříměsíčními výnosy následován hospodářskou recesí ve všech třech případech. Stejně jako u desetiletých a dvouletých výnosů.

Graf: Inverzní

výnosová křivka (rozdíl mezi 10-letými a 3-měsíčními výnosy)

Zdroj: FRED | St.

Louis Fed

Graf: Inverzní

výnosová křivka (rozdíl mezi 10-letými a 2-letými výnosy)

Zdroj: FRED | St.

Louis Fed

Snížené výhledy FAANG

Skupina technologických akcií, která pomohla americkému akciovému trhu v posledních letech dosáhnout mnohonásobných historických maxim - Facebook, Apple, Amazon, Netflix a Google (Alphabet Inc.), se stala mezi investory neodolatelným lákadlem. Ačkoliv akcie společností jen za minulý rok přidaly v průměru 50 %. S novým rokem se začínají objevovat snížené výhledy. Společnosti Apple, Netflix a Amazon dostaly první downgrady a doporučení na podvážení akcií v portfoliu. Výběr dvouciferných zisků by mohl odstartovat výprodej nejen na technologickém sektoru.

Smart money investoři se pomalým tempem zbavují svých akcií. Podle „Smart money flow indexu“ společnosti Bloomberg, mnoho předních světových investorů v poslední době systematicky opouští akciový trh. Index dokonce klesl pod úroveň z roku 2000 a 2008. Je to logické vezmeme-li v potaz, že se indexy nacházejí v historicky nejdelším růstovém trendu. Výběr zisků ke konci letošního roku může být velmi silným spouštěčem silných výprodejů.

Časovanou bombu lze spatřit v pasivním investování do indexových ETF. Investiční fondy vyznávající pasivní obchodování nafukují cenu akcií podobným způsobem, jakým zajištěné dluhové obligace (CDO) před deseti lety nafoukly rizikové hypotéky. Této skutečnosti si již všimli i portfolio manažeři, kteří předpověděli krach v roce 2008. Stále více investorů opouští fondy, které si vybírají individuální akciové tituly, a raději kapitál investují do indexových fondů. Díky tomu trh s pasivními fondy za necelých deset let vzrostl na hodnotu více než 3 bil. USD.

HFT a AOS systémy

Čím dál častěji se v souvislostech s propady na trzích hovoří o vysoko-frekvenčním obchodování a algoritmických obchodních systémech, které mnohonásobně urychlují výprodeje. Tento druh obchodování stojí za přibližně 80 % celkového zobchodovaného objemu na akciových trzích v USA. Fenomén mechanického obchodování používá pokročilé matematické modely. Experti věří, že období silných výprodejů, např. během roku 2018, bylo způsobeno právě systémy, které reagují na okamžitá zveřejnění dat, aniž by je správně zanalyzovaly, jak to dělají lidé.

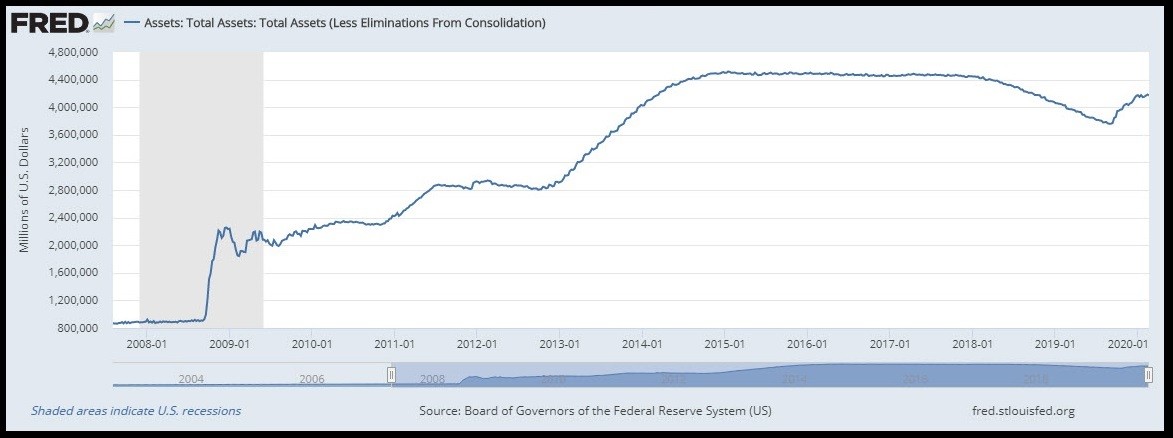

Efekt likvidity a bilance FEDu

Prosincová schůzka americké centrální banky (FED) nepřinesla žádné velké změny, úrokové sazby zůstaly beze změny a Jerome Powell zopakoval svůj názor, že americké hospodářství pracuje podle plánu. Plán redukce bilance americké centrální banky se tedy opět překlopil v její růst. FED pod tlakem celních turbulencí a twitterovým účtem Donalda Trumpa otočil kormidlo a snaží se udržet trhy na historických maximech a americkou ekonomiku v momentu. Opět zdravý růst, že? J Ukazuje se, že extrémně uvolněná měnová politika centrálních bank představuje pro akcie nadále zásadní podporu.

Graf: Bilance FEDu

Zdroj: FRED | St.

Louis Fed

Jak se vyvine rok 2020, je nyní opravdu velkým otazníkem. Současná schizofrenní situace bude zřejmě nadále pod vlivem kvantitativního uvolňování a bídných makrodat. Expanzivní steroidová měnová politika pokračuje a totálně přebíjí alarmující data makroekonomického kalendáře.

Držení akciových titulů v portfoliu je v současné době odvážným a

rizikovým krokem. Proč se proto nezaměřit na investiční management a strategie,

jejichž výkonnost nekoreluje s vývojem akciových trhů?

Z našeho pohledu už akciové tituly do portfolia nepatří a zaměřujeme se

na strategie, které nejsou závislé na korelaci s akciovými trhy. A věřte, že to

jde. Vždyť je to konec konců jenom finanční matematika v praxi. Matematické

modely bez spekulace na vývoj podkladových aktiv absolutně ignorují současnou schizofrenní

situaci na trhu.

Ing. Libor Stoklásek, MBA

Odborník na kapitálové trhy a burzovní obchodování. Absolvent manažersko-ekonomického studijního programu Mendelovy univerzity v Brně a navazujícího studia programu hospodářská politika a správa se zaměřením na finance a investiční management. Úspěšně složil zkoušky odborné způsobilosti na finančním trhu organizované Institutem pro finanční trh. Absolvent studia MBA ekonomiky a finančního managementu v Praze. Problematice kapitálových trhů se začal naplno věnovat už během studia. V Grant Capital pracuje od roku 2014 jako trader, makléř, analytik pro trhy v Evropě a USA a manažer investičního portálu určeného pro online obchodování na světových kapitálových trzích.

Grant Capital

Společnost Grant Capital již přes 14 let poskytuje podporu pro obchodování a investování na kapitálových trzích v USA i Evropě. Zákazníkům připravuje individuální investiční záměry. Aktuálně využívá zejména chytré a efektivní řízení rizik obchodování odbourávající zejména psychologické překážky dnešního investora. Grant Capital dále využívá moderních technologií pro vytvoření chytrých a efektivnějších řešení vyvažujících nejistotu při investování a umožňuje kontrolou a pragmatičností, bez emocí, reagovat na různé tržní situace.

Více na https://www.grantcapital.cz/.

Zprávy a články ke koronaviru a nemoci COVID-19

Poslední zprávy z rubriky Okénko BIG EXPERT:

Přečtěte si také:

Příbuzné stránky

- Koronavirus aktuálně - denní nárůst nakažených COVID-19

- Lék na koronavirus COVID-19, léčení nemocí spojených s koronavirem a stav vývoje léku na koronavirus

- Koronavirus v krajích - nákaza koronavirem COVID-19 podle krajů

- Mimořádná opatření - Aktuální opatření české vlády a ministerstev v souvislosti s koronavirem v ČR

- CNY, čínský juan - převod měn na CZK, českou korunu

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- Ekonomika - Makroekonomika ČR 2020, data, novinky

- Stav globální ekonomiky připomíná čínského civilistu nakaženého koronavirem - Diskuze, názory, doporučení a hodnocení

- Stav globální ekonomiky připomíná čínského civilistu nakaženého koronavirem

- Znovuotevření čínské ekonomiky podpoří globální ekonomiku a ztíží boj s inflací

- Čínská ekonomika bude koronavirem zasažena hned dvakrát. Po vlastním výpadku přijde výpadek zahraniční poptávky

- Sklátí čínské mrakodrapy globální ekonomiku? - Diskuze, názory, doporučení a hodnocení

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…

Okénko investora

Mgr. Timur Barotov, BHS

Investiční mistři odkryli své tahy: Kde teď sází Buffett a další legendy?

Ali Daylami, BITmarkets

Olívia Lacenová, Wonderinterest Trading Ltd.

Ambiciózní plány Volva: Pomohou autonomní nákladní vozy americké nákladní dopravě?

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Miroslav Novák, AKCENTA

ČNB v únoru snižuje úrokové sazby, ale s jejich dalším poklesem bude velmi opatrná

Charu Chanana, Saxo Bank

Scénář obchodní války 2.0: Co to znamená pro vaše portfolio?

Jiří Cimpel, Cimpel & Partneři