Jiří Rusnok: ČNB rozděluje své investiční portfolio v reakci na nárůst devizových rezerv

Devizové rezervy ČNB vzrostly za 3,5 roku trvání kurzového závazku téměř pětinásobně. To podle guvernéra Jiřího Rusnoka umožnilo rozdělit investiční portfolio ČNB na dvě části a přenastavit jeho mix rizika a výnosu. Zhruba 55 procent devizových rezerv bude ČNB nově investovat do nástrojů s delší splatností, které by jí měly přinášet vyšší výnos. V čem spočívá nová strategie správy devizových rezerv a co si od ní ČNB slibuje? V plném a nezměném rozsahu přebíráme videoblog České národní banky a jeho textový přepis.

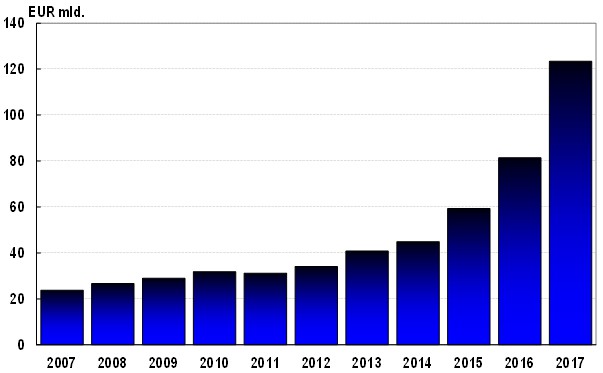

Pane guvernére, v průběhu intervencí vzrostly devizové rezervy z 35 miliard na téměř 124 miliard eur. Co hodlá ČNB s takovým objemem eur podnikat?

Centrální banka bude s těmito rezervami zacházet podobně jako vždycky, to znamená, že budou prostě tvořit devizové rezervy této země. My si je ponecháme a budeme je investovat tak, abychom především zaručili jejich bezpečnost. Ale samozřejmě nás zajímá také jejich výnos, výnos z investování, takže ten významný nárůst, který jste zmínil, nám umožní se trochu podívat jinak na otázku rizika a zároveň výnosů, protože vždycky, při každém investování, je to o rovnováze mezi rizikem a výnosem.

Graf 1: Devizové rezervy ČNB

V čem tato změna strategie spočívá?

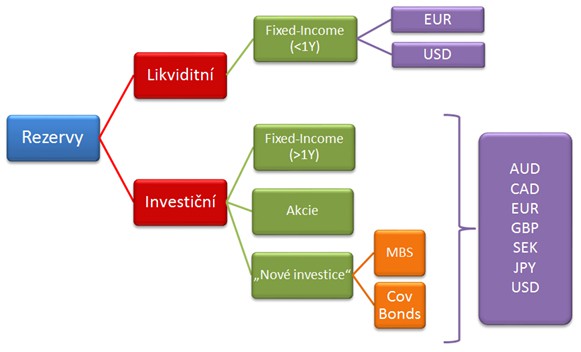

Ta změna spočívá právě v tom, že máme dnes mnohonásobně – cca pětinásobně – větší devizové rezervy. To nám umožňuje v podstatě ten obrovský balík rozdělit tak, abychom spolehlivě zajistili dostatečné množství likvidních rezerv, které budeme používat pro nutné, řekněme bezpečné fungování z hlediska měnové politiky. Čili to bude ta část rezerv, která bude vysoce likvidní. Bude investována v podstatě pouze do dvou základních rezervních měn, to znamená do eur a dolarů. Druhá část vytvoří tzv. investiční tranši. Nazvali jsme obě části tranšemi. Investiční tranše se bude orientovat více na výnos, ne jenom na tu bezpečnost. Samozřejmě ale také bezpečnost tam hraje důležitou roli. U té druhé tranše se prodlouží investiční horizont a to nám samozřejmě umožní dosahovat větších výnosů, protože čím delší horizont, tím obvykle vyšší výnos a také možnost vyrovnat se lépe s určitými krátkodobými výkyvy na trhu. Rozdělení na dvě tranše jsme stanovili v podstatě podle metodiky, kterou nějakým způsobem zpracovává MMF. Ta metodika je primárně zaměřena na to, jaká je bezpečná velikost rezerv z toho měnověpolitického hlediska pro zemi našeho typu – středně velkou otevřenou ekonomiku. Čili my jsme si stanovili tu hranici, která nám dává komfortní velikost rezerv v té měnové tranši, v té likvidní tranši. Takže to bude řádově nějakých 45 %, řekněme, méně než 50 % celkového objemu, který máme. A ta druhá část – 55 % – bude v té investiční tranši.

Čím se ty dvě nové tranše konkrétně liší?

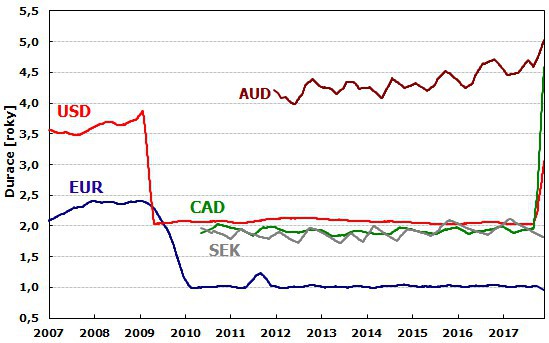

Lišit se budou také samozřejmě v měnové kompozici, jak jsem říkal. To znamená, že ta první tranše bude pouze v eurech a v dolarech, čili v aktivech, která jsou denominována v těchto dvou rezervních měnách. V té druhé tranši kromě těchto dvou měn budeme mít také aktiva v kanadském dolaru, australském dolaru a švédské koruně. Budou se lišit v tom investičním horizontu. Samozřejmě ta první tranše se orientuje na krátký horizont, v podstatě na instrumenty peněžního trhu. Prakticky to znamená krátké dluhopisy, pokladniční poukázky těch řekněme nejspolehlivějších zemí evropských i mimoevropských a operace s centrálními bankami – repo operace nebo i depozitní operace. Druhá tranše kromě těchto tradičních samozřejmě s delším horizontem, bude mít i některé nové instrumenty. A samozřejmě tam taky bude patřit ta část našeho portfolia, která už dnes je investována v akciích.

Graf č. 2: Úrokové riziko – durace

Graf č. 3: V likvidní tranši je 56,7 mld. EUR; zatímco v tranši investiční máme 64,8 mld. EUR.

EUR." id="iimg_-1506816477" style="margin: 0px 8px 0px 0px; padding: 0px; border: 0px;" />

EUR." id="iimg_-1506816477" style="margin: 0px 8px 0px 0px; padding: 0px; border: 0px;" />

Jaký vliv bude mít změna strategie na hospodaření ČNB? Pomůže například snížit ztrátu?

Měla by postupně přispívat k tomu, aby naše hospodaření bylo pokud možno blíže tomu pozitivnímu výsledku. Nicméně není to nějaký jednoznačný a zásadní jediný cíl, my se neorientujeme pouze na výnos. My se vždycky budeme především v devizových rezervách orientovat na bezpečnost, ať už je to v té či oné tranši. Samozřejmě, že ta druhá tranše bude více orientována na ten výsledek – výnos. Jednoduše řečeno, my máme ztrátu vlastně pouze tehdy, když posiluje česká koruna jako námi emitovaná měna. To je logické, protože devizové rezervy máme v cizích měnách a jestliže česká koruna posiluje, tak účetně my vlastně, přepočteno na koruny, ztrácíme. Naopak pokud koruna oslabuje, tak nám zase účetně v českých korunách vytváří zisk. Čili zjednodušeně řečeno, pokud by česká koruna například v dalších letech, až se situace po opuštění kurzového závazku trochu stabilizuje, posilovala o jedno procento jako modelový případ, celkový výnos devizových rezerv by byl v průměru to jedno procento, tak by se vlastně ta ztráta eliminovala, vlastně by zůstala nula. Takže ano, toto je také významný moment, který sledujeme při té změně investiční strategie.

Uvažujete v rámci investiční tranše také o nějakých nových nástrojích?

Ano, jak už jsem naznačil, v rámci té investiční tranše budeme rozšiřovat portfolio těch nástrojů, se kterými pracujeme. A rozhodli jsme o tom, že budeme nakupovat také hypotékami kryté dluhopisy v Evropě, v podstatě nějakou obdobu českých hypotečních zástavních listů. V Americe je to podobně – to jsou ty mortgage-backed securities, které jsou kryté těmi hypotékami, ale taky zárukami specializovaných agentur amerických, jako jsou

Freddie Mac a Fannie Mae. Můžou to být do budoucna třeba i korporátní dluhopisy nějaké kategorie, ale zatím to rozhodnutí nepadlo.

Uvažujete o tom, že byste investovali také například do nových měn nebo do komodit?

Nikoliv. Zatím nebudeme rozšiřovat strukturu našeho portfolia z hlediska měnového. My také nepřímo kromě těch, které jsem vyjmenoval, používáme i britskou libru a japonský jen, byť nepřímo. Takže vlastně máme sedm rezervních měn. To nám připadá jako dostatečně široké portfolio v tuto chvíli. Další věc, pokud jde o ty další instrumenty, které jste zmínil – komodity nebo některé podobné, jsou přeci jen příliš volatilní a do jisté míry riskantní záležitostí a nejsou úplně slučitelné s charakterem devizových rezerv, takže zatím určitě ne.

Jakou roli hraje v investiční strategii zlato?

Zlato je komodita, kterou máme zastoupenou v devizových rezervách, byť velmi malým podílem. Debata o tom, jak má zlato figurovat v devizových rezervách, se vede všude na světě. Je dost nejednoznačná, protože přeci jenom zlato je zvláštní komodita svého druhu, má poměrně vysoké náklady na úschovu a správu rezerv. Je dosti volatilní, a když se nad tím zamyslíte, tak nepřináší žádný úrokový výnos. Z hlediska devizových rezerv centrální banky to není úplně nejšťastnější aktivum. Nicméně chápu, že ta diskuse je často vedena psychologickými momenty, kdy je to zlato pořád ve vnímání většiny obyvatelstva považováno za nejlepšího uchovatele hodnoty a jakousi kotvu bezpečnosti, což se ale z hlediska praktického a zkušeností ukazuje, že tomu tak není. Ale to vnímání přežívá. Budeme dále tu věc diskutovat, je možné, že v důsledku naší pravidelné emise zlatých mincí nám natolik ubudou naše zásoby, že i v souvislosti s potenciálním budoucím vstupem do eurozóny budeme do jisté míry donuceni možná k nějakému obnovení našich zásob zlata. Ale rozhodně to vždycky bude zcela marginální část našich devizových rezerv, o tom jsem přesvědčen.

Dosud mohla Česká národní banka investovat až 10 % rezerv do akcií. Neuvažujete o zvýšení tohoto podílu?

Neuvažujeme. Zdá se nám to odpovídající vzhledem k celkovému rizikovému profilu našich devizových rezerv. To rozhodnutí v minulosti padlo a z dnešního pohledu se zdá, že bylo velmi moudré. My jsme rozhodnuti tento podíl v rezervách udržet, bude to významná část naší investiční tranše. Takže toto se nemění.

Nepřemýšlí ČNB o tom, že by postupně rezervy odprodávala? V minulosti k tomu docházelo, není tato otázka opět na stole?

V tuto chvíli určitě není na stole nějak akutně. Přece jenom jsme stále v nějakém, já bych řekl tranzitorním období po opuštění kurzového závazku a teprve na počátku normalizace měnových podmínek nejen u nás, ale o to více i v jiných částech světa relevantních pro náš měnový vývoj. Takže z tohoto pohledu je ta věc asi zatím předčasná. Ano, v minulosti se prodávaly výnosy z devizových rezerv za účelem nezvyšování jejich velikosti a jejich podílu k jiným národohospodářským veličinám. Dneska máme čtyřikrát až pětkrát větší rezervy. Čili kdybychom začali mechanicky nějakou analogii, že budeme odprodávat výnosy z takto velkých devizových rezerv, tak by to pravděpodobně náš trh s korunou příliš pocítil, a my nemáme zájem tento trh rozkolísat. Zatím to není aktuální, zatím o tom neuvažujeme, ale do budoucna jistě nějakou aktivitu v tomto směru nelze nikdy vyloučit.

Pane guvernére, děkuji vám za rozhovor.

Já děkuji.

11. 1. 2018

(Převzato v plném rozsahu z VloguČNB)

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

06.05.2024 Distributoři EG.D a Bayernwerk spustili projekt...

02.05.2024 SCHLIEGER loni zaznamenal čtyřnásobný nárůst...

Okénko investora

Petr Lajsek, Purple Trading

Benzín poprvé od začátku roku zlevňuje! Kam až ceny klesnou?

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Udržitelné elektromobily? Ani náhodou. Mechaniků je nedostatek a vozidla končí na vrakovištích

Mgr. Timur Barotov, BHS

Nejdůležitejší body z letošního sjezdu akcionářů Berkshire Hathaway

Miroslav Novák, AKCENTA

Michal Brothánek, AVANT IS

Ali Daylami, BITmarkets

Jiří Cimpel, Cimpel & Partneři