Rozdíl mezi novým a starým akciovým normálem

Před časem jsem tu poukazoval na to, že ziskovost amerických obchodovaných firem se již téměř sto let drží trendu. Tj., bez ohledu na to, jak mohutnými strukturálními změnami ekonomika a trhy prošly, jak firmy ovlivnily různé technické revoluce a evoluce, zisky mají stále tendenci vracet se v delším období k onomu růstovému trendu. Nyní ale probíhá v historii snad nejvýraznější pokus o odtržení se od něj. Podíváme se na něj spolu s obecnější úvahou o novém a starém akciovém normálu v USA.

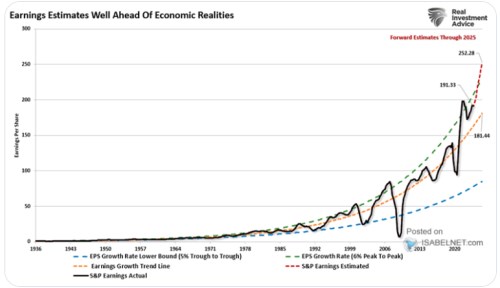

Vše popsané ukazuje následující graf od RIA, vyznačena jsou i očekávání ziskovosti pro příští rok. Ta jsou daleko od hlavního trendu vyznačeného oranžovou křivkou a dokonce se nachází i znatelně nad trendem probíhajícím vrcholy předchozích ziskových cyklů (zelená křivka). Pohled na poslední roky pak ukazuje, že nad oranžový trend se ziskovost dostávala před rokem 2020, během něj krátce, ale prudce klesla pod trend a stejně prudce se pak zvedla nad trend. Ani zisková recese roku 2023 nepřinesla návrat blíže k trendu. A současné oživení z recese by alespoň podle predikcí mělo probíhat výše popsaným způsobem:

Zdroj: X

Graf je mimo jiné ukázkou toho, jak extrémně dokázaly americké společnosti zvýšit svou ziskovost v období vysoké inflace. Tedy v době, kdybychom intuitivně čekali spíše opačný jev – negativní tlak na marže vyvolaný snahou udržet si poptávku tím, že firmy budou zvyšovat ceny méně, než jim vzrostly náklady. Jenže v praxi se mezera mezi jednotkovými náklady a cenami zvyšovala, namísto její redukce. Vysvětlení se nabízí ve formě znatelné fiskální a monetární stimulace. Ale zdá se, že ono chování ziskovosti není zdaleka jevem omezeným jen na USA. Objevuje se totiž i v zemích, kde minimálně fiskální stimulace nebyla tak silná, či úplně chyběla.

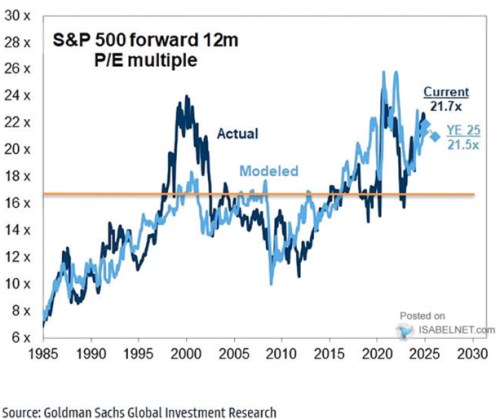

Jak je vyznačeno v grafu, trend by pro rok 2025 implikoval zisky na akcii ve výši 181 dolarů na akcii (místo 252 dolarů očekávaných pomyslných konsenzem). Poměr cen k ziskům se nyní pohybuje kolem 22 a kdybychom toto PE nasadili na ony trendové zisky, dostáváme hodnotu indexu S&P 500 na 3980 bodech. Skutečná hodnota je téměř na 6100 bodech a rozdíl je dán samozřejmě rozdílem v ziscích. Jenže se dá uvažovat o tom, že ve scénáři „starý normál“ by bylo nižší i PE a to výrazně. Dejme tomu, že by se dostalo na úrovně kolem 17, které se zdály být postupně dosaženým stabilnějším maximem před rokem 2020 (viz následující graf). Index S&P 500 by se s tímto PE a trendovými zisky dostal na cca 3000 bodů. Tedy cca polovinu jeho současné „nově-normálové“ hodnoty. Takhle by mohla tedy vypadat úvaha o rozdílu mezi starým a novým akciovým normálem.

Zdroj: X

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Nový občanský zákoník č. 89/2012 Sb.

- Nový stavební zákon

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Jirman (BH Securities): Volatilita na americkém akciovém trhu výrazně klesla, má smysl sledovat rozdíl mezi S&P 500 a Nasdaqem

- Globální akciové trhy se příští rok budou vracet ke starému normálu

- Poradna - důchodová reforma - Je rozdíl mezi bývalým penzijním připojištěním a novým doplňkovým penzijním spořením? - často kladené dotazy

- Na rozdíl od průmyslu se služby vracejí k normálu jen pozvolna

- Vyjednávání mezi USA a Čínou o celních dohodách brzdí akciové trhy v růstu (Ranní zpráva z akciového trhu)

- Breaking News: Akciové indexy klesají v reakci na slábnoucí optimismus okolo nového jednání mezi USA a Čínou

- Obrovské rozdíly mezi církvemi v ČR! Od milionu vyznavačů po desítky!

- Cenový rozdíl mezi ropou WTI a Brent je nejvyšší za posledních sedm mě

Prezentace

21.01.2025 Nejoblíbenější Xiaomi roku má nástupce.

16.01.2025 Nejnadupanější telefon současnosti se začal…

27.12.2024 Stále více lidí investuje do bitcoinu.

Okénko investora

Jakub Petruška, Zlaťáky.cz

ČNB patří mezi pět největších kupců zlata mezi centrálními bankami

Charu Chanana, Saxo Bank

Mgr. Timur Barotov, BHS

Peněz bude stále více: Investování již není možnost ale nutnost!

Olívia Lacenová, Wonderinterest Trading Ltd.

Překoná zlato v roce 2025 úroveň 3 000 USD? Prognózy se liší, důvody však zůstávají stejné

Petr Lajsek, Purple Trading

Cena ropy prolomila klíčovou úroveň. Kolik si připlatíme za pohonné hmoty?

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti