Debata, která může stát za ještě vyššími výnosy amerických dluhopisů

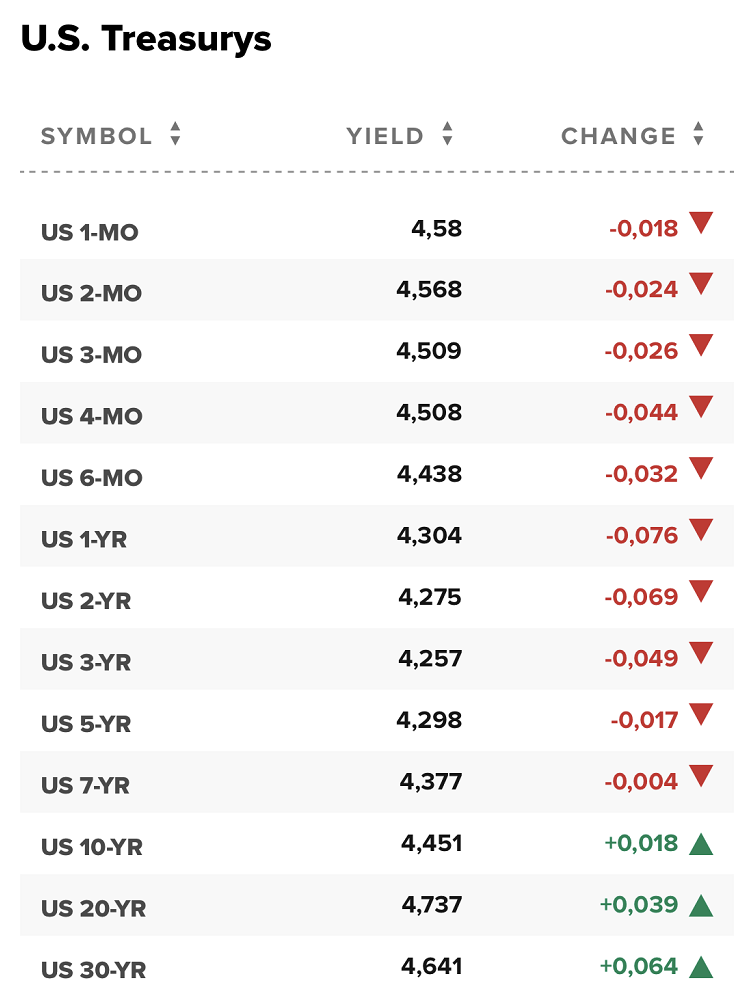

Americké výnosy si po včerejším výsledku inflace za říjen prošly poklesem. Klesaly především střední splatnosti reagující na rostoucí pravděpodobnost pokračujícího procesu snižování sazeb Fedu. Mnohem zajímavější byl ale vývoje na dlouhém konci křivky, kde se podepsala znovuotevřená debata o neutrální úrokové sazbě.

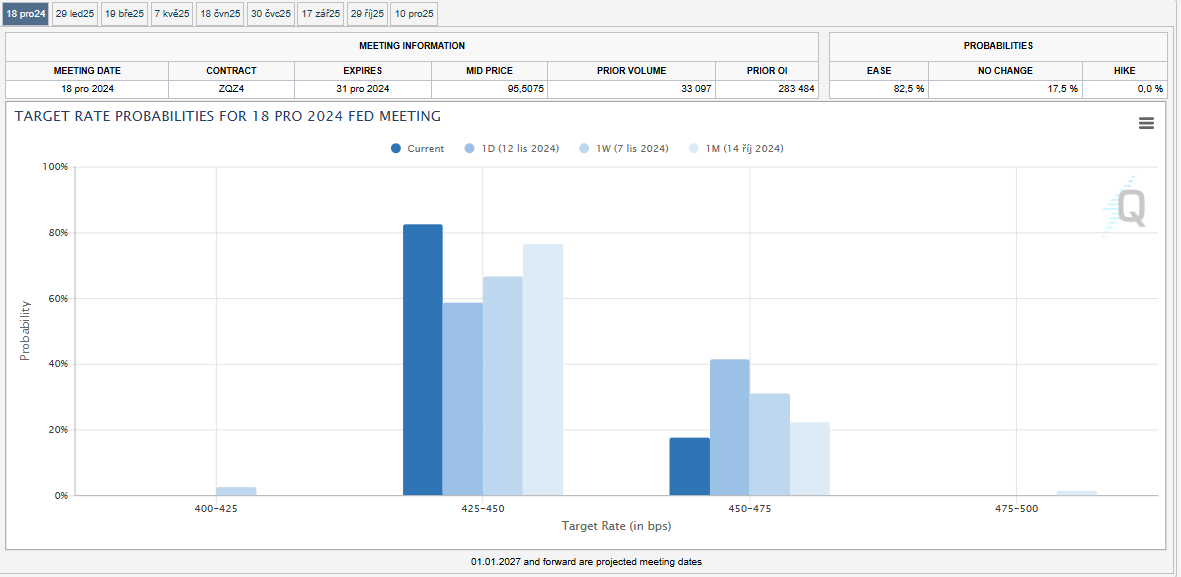

Pravděpodobnost snížení úroků o čtvrt procentního bodu na prosincovém zasedání včera ráno nedosahovala ani 60 %. Aktuálně jsme na více než 80 %. Toto číslo se bude dál měnit s novými daty, ať už o inflaci nebo z trhu práce. K vysvětlení včerejšího pohybu střednědobých výnosů nám to bohatě stačí. To zajímavé přichází tehdy, posuneme-li se dále po křivce.

Zatímco střední splatnosti udržely pokles až do závěru Wall Street, ty nejdelší, tj. 10 až 30 let, obrátily k růstu. Naším cílem je teď vysvětlit proč, k čemuž nám poslouží včerejší komentáře představitelů Fedu.

Společným bodem hned několika komentářů byla odolná ekonomika a posun v procesu inflace směřující k cíli. Některé se zaměřily i na otázky výnosové křivky, kde byla zmíněna silná ekonomika a rostoucí časová prémie. Pakliže by tento vývoj pokračoval, Fed by mohl potřebovat o něco méně restriktivní měnovou politiku. Napřimující se výnosová křivka by za něj část práce udělala. Čím vyšší výnosy po delší dobu, tím méně práce pro Fed.

Bavíme-li se o nejdelších splatnostech amerických výnosů, měli bychom se zaměřit i na dnes už tolik neprobíranou otázku odhadované neutrální sazby. Ta je z hlediska krátkých a střednědobých splatností klíčová s ohledem na míru restrikce či uvolněnosti měnové politiky. Má však dopady i na nejdelší splatnosti, u nichž může sloužit jako pomyslný odrazový můstek toho, kolik mají investoři požadovat za svoje peníze na základě ekonomického vývoje a na něj navazující měnové politiky. Pokud je odhadovaná neutrální sazba vyšší, má to vliv na vyšší dluhopisové výnosy.

K neutrální úrokové sazbě včera zaznělo hned několik komentářů. Neel Kashkari z minneapoliského Fedu uvedl, že v prostředí rostoucí produktivity dosahuje neutrální úroková sazba vyšších hodnot, což omezuje prostor pro snižování sazeb. Přidala Lorie Loganová z dallaského Fedu, která zopakovala, že neutrální sazba může být vyšší, než bylo původně očekáváno. A k tomu doplnila, že podle některých modelů je možné, že je současné nastavení amerických úroků (EFFR na 4,6 %) velmi blízko neutrální úrokové sazbě.

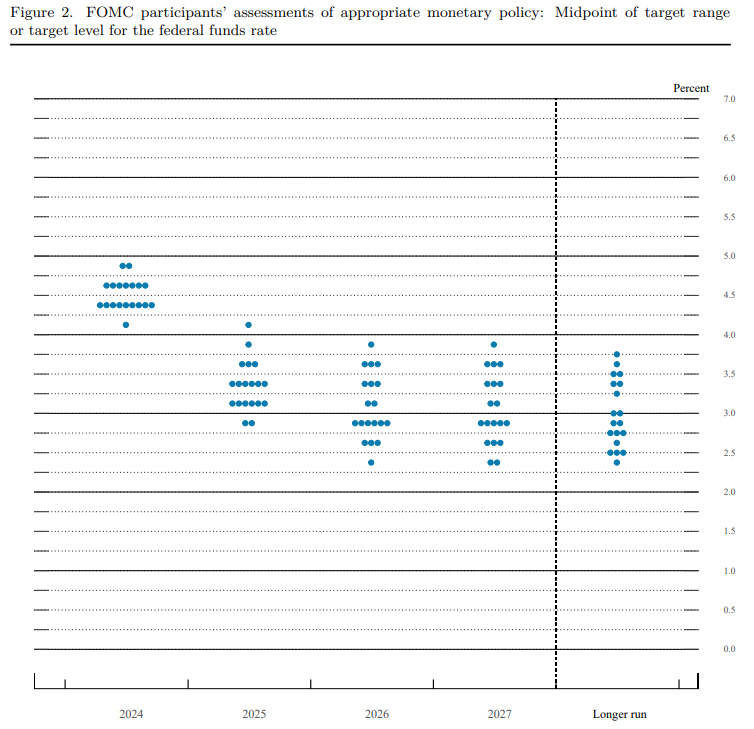

Takové tvrzení se vymyká nejen tržnímu výhledu, ale i všem odhadům v dot plot grafu ze zářijové prognózy. Futures křivka sazby SOFR naznačuje po roce 2027 hodnoty nad 3,8 %. Dot plot graf pracuje s dlouhodobým mediánem sazeb na 2,9 %, přičemž ta nejvýše posazená „tečka“ dosahuje 3,75 %. To jsou hodnoty, které mají hodně daleko k těm, které mohla Loganová ve svém komentáři naznačit.

Výše zmíněné v souvislosti se včerejším pohybem dlouhého konce výnosové křivky je pouze naší spekulací. Jisté je, že klíčovým prvkem dalšího vývoje trhů nebude jen prosincové rozhodnuti Fedu o sazbách, ale především aktualizovaná prognóza. Pokud by ukázala silnou ekonomiku, s níž je spojeno pomalejší snižování sazeb a jejich celkově vyšší očekávaná trajektorie, včetně vyšší neutrální sazby, nepochybně by šlo o riziko americké výnosové křivky posouvající se vzhůru s důrazem na nárůst nejdelších splatností. A právě to by zapadalo do našeho výhledu světa vyšších výnosů a všech rizik s nimi spojených, jak jsme psali již dříve.

Zdroj: Bloomberg, Reueters, Fed, X, CME

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.