Freelancer a důchod: 7 rad, jak si zajistit důstojné stáří

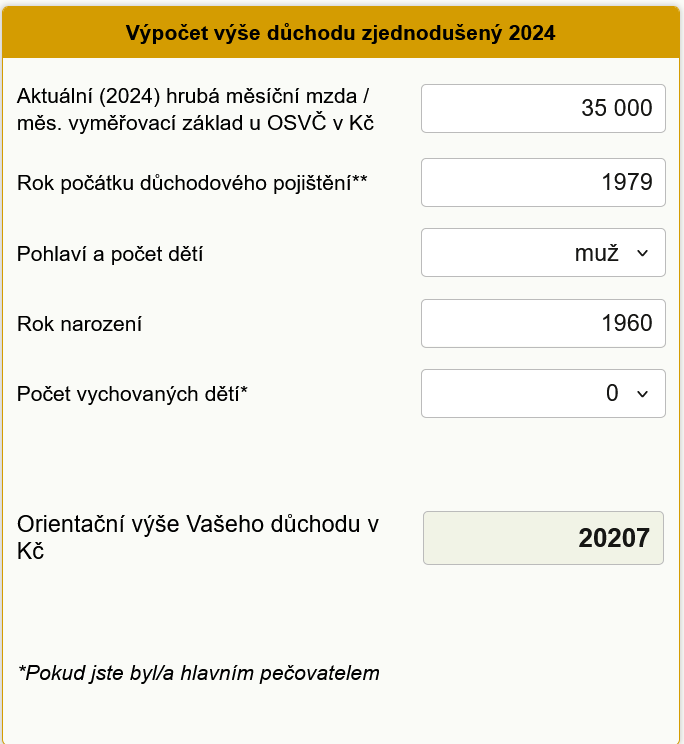

Průměrný důchod činil v minulém roce 20 264 Kč, což s přihlédnutím k cenové hladině samo o sobě není mnoho. Pokud si jako OSVČ platíte si jen minimální zálohy, můžete si nechat zdát i o tomto průměrném důchodu. A dovedete si představit, že s důchodem kolem 10 tis zaplatíte vše nezbytné, a ještě vám zbyde na zábavu a koníčky? Jak se tedy postarat o bezstarostnou penzi, když na stát se nelze spolehnout?

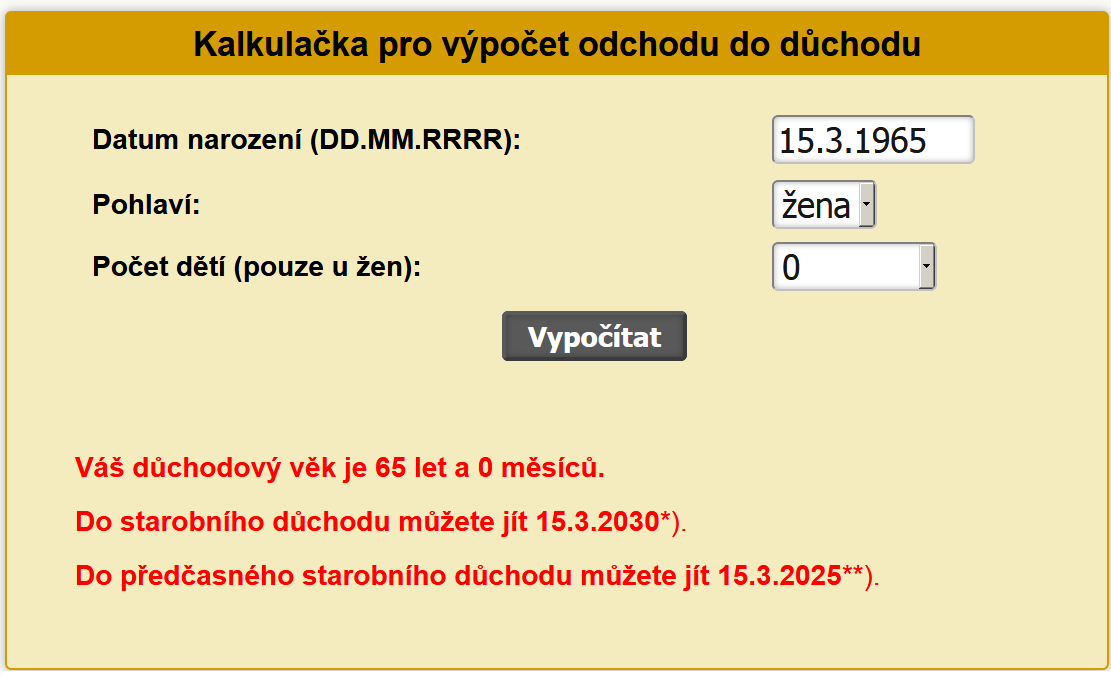

Podmínky pro výpočet důchodu jsou stejné jak pro zaměstnance, tak i pro osoby samostatně výdělečně činné. Stejně jako zaměstnanci, i OSVČ musí pro získání důchodu splnit minimální dobu placení pojištění a také dosáhnout důchodového věku. Konkrétní výše důchodu pak závisí na počtu odpracovaných let a výši odvodů na sociální pojištění. Jak můžete výši svého důchodu jako OSVČ ovlivnit?

1. Mějte svůj rozpočet pod kontrolou

Jako freelancer byste měli mít dobrý přehled o svých výdajích, a to jak pracovních, tak i osobních. Dobře poslouží obyčejná excelovská tabulka, můžete ale využít i aplikace, které podporují synchronizaci s bankami a umožní tak mít neustále představu o tocích peněz. Mnohé mají základní verzi ke stažení zdarma, až za verzi s rozšířenými funkcemi je třeba platit. Za vyzkoušení stojí např. Spendee, Wallet a další.

2. Plaťte si vyšší „sociálko“

Snaha ušetřit za každou cenu se ne vždy vyplácí. Když zvýšíte zálohy, odváděné na sociální pojištění, zvýšíte si i budoucí důchod. Nevýhodou je, že pokud se nedožijete odchodu do důchodu, tyto peníze nespadají do dědického řízení.

3. Zvažte penzijko

Doplňkové penzijní spoření spočívá v pravidelném odkládání určité částky na důchod. Nabízí dva druhy státní podpory: státní příspěvek a možnost daňového odpočtu. Státní příspěvek lze nově (od 1.7.2024) pobírat až do maximální výše 340 Kč při pravidelné měsíční úložce 1 700 Kč.

Správu vašich peněz ve větší míře vkládáte do rukou penzijní společnosti a není tak nutné složitě sestavovat vlastní investiční portfolio, můžete si ale zvolit strategii dle toho, jakou kombinaci rizika a výnosu preferujete. Spoření má navíc zákonem dané maximální náklady, které si penzijní společnost za správu vašich úspor může účtovat. Typicky jde o správcovský poplatek 1 % ročně plus, pokud se účastnickému fondu daří, výkonnostní odměna.

Výhodou i nevýhodou v jednom u tohoto typu spoření je, že na své peníze nemůžete předčasně sahat, aniž byste nepřišli o státní podporu. Další velkou výhodou tohoto typu spoření je, že se naspořená částka v případě úmrtí dědí.

4. Investujte

Penzijko je určitě dobrý základ pro přípravu na důchod. Pokud zbývají další volné peníze, nenechte je zahálet na účtu. Díky investování lze dosáhnout vyššího zhodnocení než u tradičních spořicích produktů, je ale potřeba počítat i s vyšší rizikem.

Od letošního roku lze navíc investovat na důchod v rámci Dlouhodobého investičního produktu, kde sice není státní podpora, má ale efektivnější daňový režim: do daní lze započítávat celou investovanou částku až do limitu 48 000 Kč.

DIP vlastně není produkt jako takový, spíše se jedná o režim produktu. V něm může být zastoupena široká škála investičních nástrojů, jako například podílové fondy, akcie, ETF, některé dluhopisy či bankovní vklady. Nepatří sem ale spekulativní nástroje včetně např. kryptoměn.

Výhodou DIPu je obrovská variabilita, nevýhodou, že nemá omezenou nákladovost. V závislosti na typu investičního nástroje, způsobu investice a výběru poskytovatele mohou být s DIPem spojeny relativně vysoké náklady v podobě vstupních poplatků a správcovských poplatků.

5. Pravidelně přehodnocujte svoji situaci

OSVČ by měly pravidelně přehodnocovat svou finanční situaci a plán důchodového spoření. S rostoucími příjmy nebo změnou podnikatelských podmínek může být vhodné zvýšit pravidelné příspěvky na penzijní připojištění, zvažovat nové investiční možnosti či měnit strategii.

6. Vytvářejte si rezervy

A to nejen na důchod, ale i na neočekávané výdaje, nemoci nebo období, kdy se podnikání nebude dařit tak dobře. Důchodový věk může být delší, než si mnozí myslí, a být připraven na neplánované události je důležité.

7. Nikdy není příliš brzy

Pokud je pro vás představa důchodu tak trochu sci-fi, věřte, že finanční rezervu na stáří se vyplatí začít vytvářet co nejdříve. Čím blíže do důchodu máte, tím vyšší částku budete muset odkládat. Řešit spoření na důchod v mladém věku působí sice trochu abstraktně, rozhodně je to ale chytré rozhodnutí, za které budete jednou velmi rádi.

Jan Charouz, projektový manažer ZaVodou by Conseq

Článek vznikl ve spolupráci s neziskovou organizací Nekrachni.

Více zpráv k tématu Důchod

Poslední zprávy z rubriky Osobní finance:

Přečtěte si také:

Příbuzné stránky

- Důchod a penze 2021 - aktuální informace k důchodům

- Valorizace důchodů - jak stoupají důchody?

- Zvýšení důchodu 2024 - kalkulačka: důchod 18.000 Kč se od června 2023 zvýší o 722 Kč.

- Výpočet důchodu - Jak vysoký budete mít důchod?

- Důchodová kalkulačka - odchod do důchodu

- Invalidní důchod

- Zvýšení důchodu

- Starobní důchod - kdy a kolik

- Kdy do důchodu?

- Kalkulačka důchodu 2021

- Průměrný důchod

- Reforma důchodů - reforma důchodového systému

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla