Jak ovlivní chování inflace v příštím roce vývoj na akciových trzích?

Je to už nějaký čas, co jsem tu poukazoval na analýzu od Bank of America, která se zaměřovala na chování akcií během cyklu zvedání/poklesu sazeb. Významnou roli v ní přitom hrálo rozlišení toho, jak se v době obratu monetární politiky chová inflace. Dnes se podíváme na podobnou analýzu od Goldman Sachs, která se zaměřuje na trhy evropské.

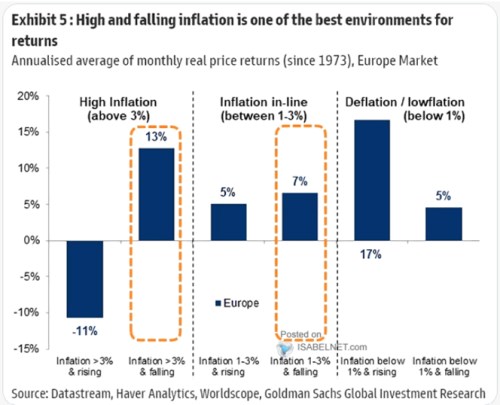

Kdybychom měli nějak shrnout to, co říká následující graf, dalo by se to učinit následovně: Akcie nemají moc rády prohlubující se extrémy, ale opak platí o extrémech zanikajících. Historicky totiž vykazují nejvyšší návratnost v době velmi nízké inflace ovšem s nástupem na inflaci vyšší. A v době inflace vysoké, ovšem s nástupem na její pokles:

Zdroj: X

Co akciím naopak vyloženě nesvědčí je prostředí vysoké a navíc zvyšující se inflace, nic moc nejsou ani prohlubující se deflační tlaky. Goldman Sachs pak v grafu vyznačuje situaci s vysokou a standardní inflací v kombinaci s tlaky na její pokles. To by měla být prostředí charakteristická pro nový rok a podle grafu by tedy historické zkušenosti sesbírané na této rovině měly akciím fandit.

Fakticky pak budou o vývoji na trzích rozhodovat valuace a zisky obchodovaných firem. Jak jsme se mohli dočíst v minulých Perlách týdne, třeba stratég UBS Bhanu Baweja evropským trhům v roce 2024 moc nefandí. A poukázal v této souvislosti na relativně dost opomíjenou proměnnou, kterou jsou rizikové prémie. Ty se podle odhadů UBS (a podotýkám že nejen jich) pohybují nyní docela nízko a podle této banky jejich růst v příštím roce více než vyváží efekt klesajících sazeb. Na straně ziskovosti se pak negativně projeví klesající tempo růstu nominálního produktu dané klesající inflací.

Scénář od UBS by tedy s ohledem na graf tvrdil, že „tentokrát jinak“. Všimněme si přitom, že zatímco graf ukazuje pokles inflace z vyšších hodnot jako pozitivum, logika UBS jej vnímá jako negativum – klesá tempo růstu nominálního produktu a to snižuje marže a zisky. Napadá mě, že pomyslnou vysvětlující chybějící proměnnou tu možná bude délka předchozího období vyšší inflace:

Jak jsem tu před časem párkrát psal, tato inflační epizoda sebou nenesla negativní tlak na zisky, naopak firemní marže k inflačním tlakům přidávaly. Pokud by období vysoké inflace trvalo déle, možná by se to překlopilo, ale dezinflace nyní přichází stále v době, kdy jsou marže vysoko. Pomyslným katalyzátorem jejich poklesu by pak v logice UBS byl pokles tempa růstu NHDP. To jsou jen teze, historie hovoří řečí jasnou, ale zase se jen rýmuje. A to rýmy, které mají do cimrmanovské dokonalosti daleko.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

30.04.2024 Tesla po špatných výsledcích roste, Meta po...

29.04.2024 Daňové přiznání lidem provětralo peněženky....

26.04.2024 Historie a vývoj vodovodních baterií: Od...

Okénko investora

Miroslav Novák, AKCENTA

Mgr. Timur Barotov, BHS

Olívia Lacenová, Wonderinterest Trading Ltd.

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)