Medvědí scénář pro rok 2023 je mrtvý a sazby výrazně dolů? (Perly týdne)

Josh Brown z Ritholtz Wealth Management se nedomnívá, že by americké akcie byly plošně drahé, trh dnes představuje příležitost a medvědí scénáře pro příští rok jsou nyní irelevantní. Ředitel investiční společnosti DoubleLine Jeffrey Gundlach hovoří o prudkém poklesu sazeb v příštím roce, za kterým ale nemusí stát „dobré důvody“.

Na trhu je toho hodně co dělat: Některé akcie jsou předražené, ale neplatí to plošně o celém trhu. Lze například koupit akcie malých firem za dvanáctinásobek zisků odhadovaných pro následujících dvanáct měsíců. U středně velkých firem se tento poměr pohybuje kolem třinácti, čtrnácti. A velké společnosti z oblasti základních materiálů mají PE kolem devíti. Pro CNBC to uvedl Josh Brown z Ritholtz Wealth Management, podle kterého je „toho na trhu hodně co dělat mimo největších padesáti společností“.

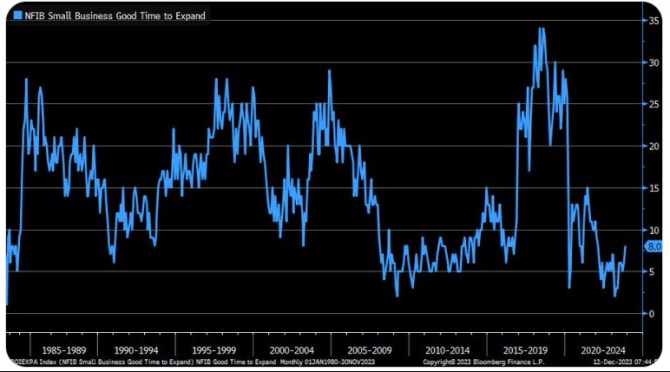

Sentiment malých firem obrací nahoru: Liz Ann Sonders ze Schwabu ukazuje v následujícím grafu vývoj sentimentu u malých firem (NFIB). Konkrétně se jedná o jejich postoj k expanzi podnikání a je zřejmé, že podíl společností hodnotící výhled pozitivně začal prudce klesat po roce 2018 a od té doby se drží na historicky velmi nízkých úrovních. Nicméně Sonders poukazuje na to, že aktuálně se přece jen začíná zvedat:

Zdroj: X

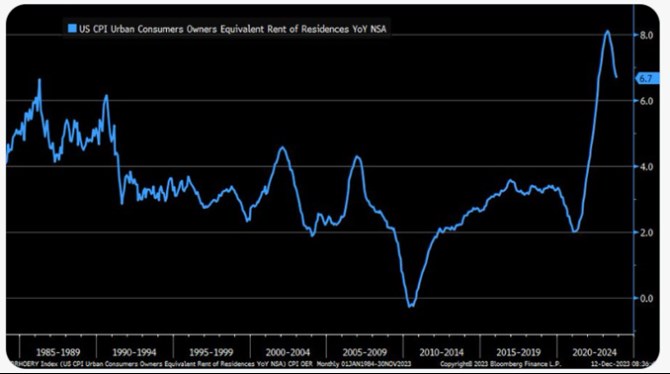

Strategička se také věnuje tomu, jak se vyvíjí inflace v oblasti nákladů bydlení, přesněji řečeno u odhadů hypotetických nájmů, které by museli platit vlastníci domů v případě, že by dům nevlastnili. Právě tyto odhady jsou předmětem úvah o zkreslování současných oficiálních inflačních čísel (viz výše uvedený rozhovor s Joshem Brownem) a jak ukazuje graf, inflace u této hypotetické položky klesá z hodnot kolem 8 %, ale stále se drží vysoko:

Zdroj: X

Mohutný pokles sazeb v příštím roce: Na CNBC poukazují na souběžný pokles výnosů dluhopisů a růstu akciového trhu. Ředitel investiční společnosti DoubleLine Jeffrey Gundlach považuje poslední signály ze strany Fedu za velmi hrdliččí. Dluhopisy pak mají jeden z nejlepších měsíců v historii, který přinesl výrazný pokles výnosů a růst cen. Gundlach pak uvedl, že „pokud Powellovi správně porozuměl, tak na konci projevu řekl, že chce začít snižovat sazby předtím, než inflace klesne až ke 2 %“. Jinak řečeno, Fed by „respektoval dynamiku klesající inflace“.

Investor stejně jako někteří další poukazuje na to, že jádrová inflace očištěná o náklady bydlení leží nyní výrazně níž než oficiální čísla. Právě náklady bydlení přitom podle těchto názorů představují výrazně zpožděný indikátor. Modely DoubleLine pak podle jejího zástupce ukazují, že inflace by v červnu příštího roku mohla dosahovat 2,4 %. Pokud se tedy Powell poučil a bude skutečně brát do úvahy momentu na straně inflace, mohl by Fed už v době inflace na úrovni 2,4 % snižovat sazby.

Gundlach se domnívá, že ceny dluhopisů dále porostou a výnosová křivka se v první polovině příštího roku ocitne v reinverzi. Výnosy dlouhodobých obligací by se tak měly dostat po delší době opět nad výnosy dluhopisů krátkodobých. K tomu expert odhaduje, že výnosy desetiletých dluhopisů by se mohly během příštího roku blížit až k 3 %. Na to by ale bylo třeba, aby Fed snížil sazby celkově přibližně o 2 procentní body. Takový vývoj by nastal spíše jen v případě recese, která podle experta příští rok může skutečně přijít.

Gundlach v této souvislosti poukázal na vzájemný pohyb akcií a dluhopisů. Když se totiž výnosy dluhopisů ve středu dostaly až k 4 %, akcie místo dosavadního růstu začaly oslabovat. Směrem vzhůru otočily až ve chvíli, kdy výnosy začaly opět růst. Podle investora to může být známka toho, že pokles výnosů pod 4 % už by byl vnímán na akciovém trhu jako varovné znamení ve vztahu k ekonomické aktivitě. Jinak řečeno, výnosy už by pak podle akciového trhu „neklesaly z těch dobrých důvodů“, tedy kvůli nižší inflaci.

Na závěr rozhovoru investor zpochybnil představy, podle kterých nastane velký přesun směrem od krátkodobých vládních dluhopisů na akciový trh. Podle něj je mnohem pravděpodobnější, že od krátkodobých dluhopisů se investoři budou přesouvat k těm dlouhodobým.

Právě mix složený z těchto obligací a korporátních dluhopisů je podle investora stále tím nejlepším a situace se může změnit až ve chvíli, kdy by americká ekonomika začala slábnout. Za atraktivní přitom expert nepovažuje zejména to, aby se nyní investoři přesouvali od krátkodobých dluhopisů k nejpopulárnějším technologickým akciím s vysokými valuačními násobky. Právě s tímto pohledem nesouhlasil Josh Brown z Ritholtz Wealth Management, který poukazuje na skutečnost, že na akciovém trhu najdeme segmenty, kde valuace neleží zdaleka tak vysoko (viz výše).

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Vodafone tarify 2023, ceny volání a SMS, data. Přehled tarifů Vodafone

- O2 tarify 2023, ceny volání a SMS, data. Přehled tarifů O2

- Nejlevnější tarify 2023 - srovnání tarifů operátorů

- Neomezený tarif 2023 - nejlevnější neomezené tarify

- T-Mobile tarify 2023, ceny volání a SMS, data. Přehled tarifů T-Mobile

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Neomezená data 2023 - mobilní tarify s neomezenými daty, neomezený internet do mobilu

- Aktuální změny ve výpočtu čisté mzdy v roce 2023. O kolik se vám zvýší čistá mzda?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Kalkulačka OSVČ 2024 (za rok 2023) - výpočet daně, sociálního a zdravotního pojištění

- Sleva na poplatníka 2023 - 30.840. Kč. Slevu může uplatnit zaměstnanec i OSVČ. Sleva zůstává stejná jako v roce 2022.

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla