Co by kdyby – akcie a vládní dluhy

I do akciově – investičních diskusí se již nějaký čas dostává téma vládního zadlužení. Tedy toho amerického. Názorů je habaděj. Ale pokud použijeme za pomyslný pevný bod nějaký odhad vztahu sazeb a míry zadlužení, dá se přijít i s něčím konkrétnějším.

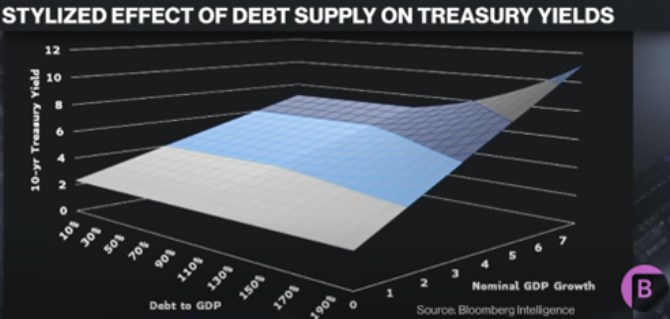

Oním pomyslným pevným bodem se nám stane graf, který jsem tu prezentoval minulý týden - ukazuje hypotetický vztah mezi ekonomickým růstem a mírou vládního zadlužení na straně jedné a výší výnosů vládních dluhopisů na straně druhé. Proměnné jsou tu ve skutečnosti propojené vzájemně a obousměrně, ale pracujme s uvedenou jednoduchou kauzalitou, která nám v závislosti na dluzích dá sazby. Ty pak můžeme použít pro diskontování toku hotovosti na akciích (přesněji řečeno odhad násobků) a nějak si tak namodelovat linku dluhy - sazby - akcie.

Zdroj: X

Uvedenou myšlenku musíme stále doprovodit řadou předpokladů: Standardní tempo růstu nominálního produktu je pro demonstraci na 4 % (potenciální reálný růst na 2 %, inflace 2 %). Zisky rostou stejným dlouhodobým tempem, tedy o 4 %, dividendy také. A riziková prémie akciového trhu je 5,5 %.

Pokud se tedy budeme držet grafu, tak s 4 % nominálním růstem jsou sazby do cca 100 % zadlužení na cca 5 %. Požadovaná návratnost u akcií je tedy pak na 5 + 5,5 % = 10,5 %. Poměr cen k dividendám by pak měl být na 1 děleno rozdílem mezi požadovanou návratností a růstem, tedy 15,2. A „férový“ dividendový výnos by byl na 6,5 %.

Od onoho cca 100 % poměru dluhů k HDP se podle grafu začínají na stejné růstové úrovni bezrizikové sazby zvedat. Při 150 % jsme cca na 6 % výnosů dluhopisů. Pokud toto číslo dosadíme místo 5 % do výše uvedené kalkulace, vyjde nám dividendový výnos 7,5 %. Takže oproti výchozímu stavu by nyní byly ceny akcií asi o 13 % nižší. Při míře zadlužení na 190 %, kterou graf končí, by hypoteticky sazby dosahovaly asi 7 %. A dividendový výnos 8,5 % a akcie by byly oproti výchozímu stavu cca o 23 % níž.

Zdůrazňuji, že obrázek je hypotetický, proměnné jsou vzájemně provázány a například u růstu by hodně záleželo na tom, jestli by byl tažen reálnou složkou či inflací. Dá se totiž docela přesvědčivě tvrdit, že v prvním případě by úroveň výnosů byla znatelně níže, než v druhém (při stejných hodnotách nominálního růstu). Růst také ovlivňuje samotnou míru zadlužení a od určité výše to může platit i obráceně. Pro demonstraci principu a nějakého měřítka ale výše uvedené snad stačí.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Státní dluh - Vývoj výše státního dluhu

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…

Okénko investora

Ali Daylami, BITmarkets

Olívia Lacenová, Wonderinterest Trading Ltd.

Ambiciózní plány Volva: Pomohou autonomní nákladní vozy americké nákladní dopravě?

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Štěpán Křeček, BHS

Cestovní ruch je na vzestupu. Rok 2024 výrazně překonal předpandemický rok 2019

Miroslav Novák, AKCENTA

ČNB v únoru snižuje úrokové sazby, ale s jejich dalším poklesem bude velmi opatrná

Charu Chanana, Saxo Bank

Scénář obchodní války 2.0: Co to znamená pro vaše portfolio?

Jiří Cimpel, Cimpel & Partneři