Investovat do akciových podílových fondů nebo ETF? Dlouhodobé srovnání výkonnosti

České banky nabízí investice do podílových fondů. Podílových fondů je na výběr nepřeberné množství. Pokud se ale podíváte na jejich detaily, zjistíte, že je není jak porovnat. Můžete najít aktuální N roční výnosnost, ale ta je velmi nestabilní a záleží na zvoleném časovém okně. Různé společnosti navíc udávají různé údaje a přímé srovnání je obtížné.

Marketingové materiály často lákají na příběh fondu - několik známých firem v portfoliu fondu, investiční vizi a strategii, zkušenosti a citáty jejich správce atp. To ale při výběru není podstatné. Cílem fondů je co nejlépe zhodnotit svěřené peníze. Jediný podstatný je tak vývoj ceny/hodnoty daného fondu v čase. Ideálně bychom chtěli vědět, jak se bude fondu dařit v budoucnosti, to ale vědět nemůžeme. Pro představu o jeho výhodnosti se ale můžeme podívat na jeho historické chování a srovnat jej s ostatními fondy.

Pokusil jsem se porovnat několik podílových fondů nabízených českými bankami. Pro srovnání jsem vybral několik velkých fondů, které investují převážně do akcií firem na vyspělých trzích. Takové fondy bývají základem většiny dynamičtějších investičních portfolií, které české banky svým zákazníkům nabízejí (typicky doplněné o menší podíl specifičtěji zaměřených fondů a - podle rizikového profilu klienta - o dluhopisové fondy).

Výběr jsem omezil na fondy, které působí alespoň 10 let. Těch není tolik, většina fondů je novějších. Investování do akcií má dlouhodobější časový horizont, proto podstatné je zejména srovnat chování za delší časové období, ne krátkodobé výkyvy.

Srovnávané podílové fondy byly:

- TOP Stocks (CZ0008472404)

- Amundi US Pioneer Fund (LU1883872258)

- ČSOB Akciový (CZ770000001170)

- Generali fond globálních značek (CZ0008471778)

Jde o vzorek několika fondů, které české banky nabízejí a které patří mezi největší akciové podílové fondy v ČR. Všechny tyto fondy jsou aktivně spravované - jejich správci aktivně rozhodují, co a kdy nakoupit nebo prodat.

Podílové fondy jsem srovnal s 2 ETF, sledující široké akciové indexy. ETF jsou fondy obchodované na burze, je možné je koupit u akciových brokerů nebo na investičních platformách.

Srovnávané ETF byly:

- ETF iShares Core S&P 500 (IE00B5BMR087, ticker SXR8)

- ETF iShares Core MSCI World (IE00B4L5Y983, ticker EMIM)

Srovnávané ETF investují do akcií firem na vyspělých trzích, stejně jako zvolené podílové fondy. Narozdíl od podílových fondů jsou ale pasivně spravované, nevybírají firmy do kterých investují, pouze kopírují složení indexu (MSCI World - cca 1500 firem na vyspělých trzích, S&P 500 - 500 velkých společností v USA). Zjednodušeně se dá říct, že fungují na autopilota.

ETF sledujících stejné indexy existuje více, od více společností, rozdíly mezi nimi jsou minimální. Tyto jsou vybrány čistě pro ukázku.

ETF jsou obchodovány v EUR, jejich cenu jsem přepočítal na CZK vždy příslušným denním kurzem.

Srovnání - výkonnost, volatilita

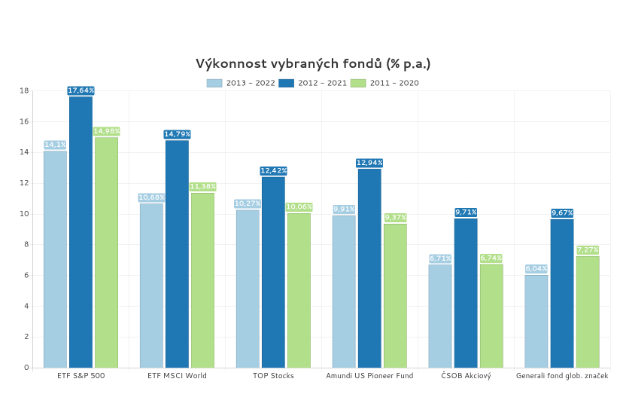

Srovnal jsem 3 desetiletá časová období pro která jsem měl data: 2013 - 2022, 2012 - 2021 a 2011 - 2020 (dále do historie jít nešlo, některé z fondů vznikly v roce 2010).

V těchto období měly fondy tyto roční zhodnocení (seřazeno od nejvyšší výkonnosti po nejnižší):

Zajímavý případ je fond Amundi US Pioneer, který má jako benchmark index S&P 500 a podle informací pro investory se "snaží překonat index S&P 500". V dlouhodobém horizontu se mu to ale zjevně nedaří. Podílový fond ČSOB Akciový má jako srovnávací index 65% MSCI USA + 35% MSCI Europe (hedged to CZK). Tento benchmark je sice zmíněn v informacích pro investory, ale srovnání výkonnosti fondu s benchmarkem se mi v oficiálních materiálech nepodařilo dohledat. Fondy TOP Stocks a Generali fond globálních značek nemají žádný benchmark.

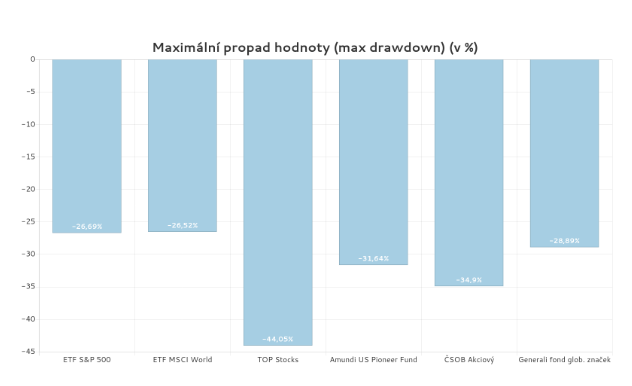

Nižší výnosy by mohly být pochopitelné, kdyby fondy měly menší riziko - jejich hodnota méně kolísala. Pro odhad rizika se můžeme podívat na volatilitu a maximální propad hodnoty (max drawdown):

Nejvyšší volatilitou i nejhorším propadem trpěl fond TOP Stocks s maximálním propadem 44% a výrazně vyšší volatilitou než ostatní fondy. Volatilita ostatních fondů je přibližně podobná, Generali fond globálních značek má celkově nejnižší volatilitu. Zajímavé je, že všechny podílové fondy zaznamenaly horší propad než obě ETF, tj. ETF vyšly jako méně rizikové (index MSCI World jako méně rizikový než S&P 500).

Pro představu možných výnosů uvedu 2 možné realistické příklady investic. V těchto příkladech jsem neuvažoval možné vstupní a výstupní poplatky, protože poplatky bank a brokerů jsou různé a závisí na velikosti spravovaných investic, slevových akcích atp. Také jsem v nich předpokládal, že do ETF by bylo možné investovat libovolnou částku, stejně jako do podílových fondů (dnes tyto možnosti - nákup zlomkových akcií - k dispozici jsou).

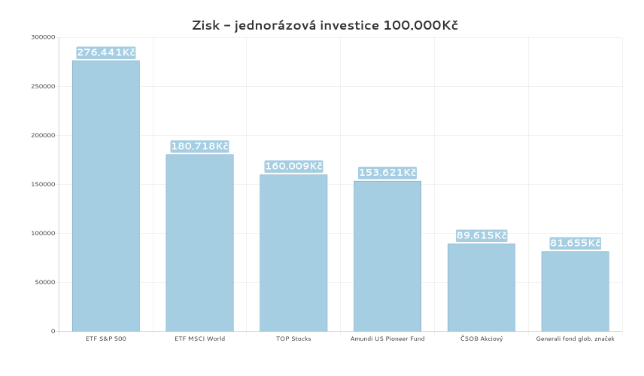

Příklad jednorázové investice

Jednorázová investice 100.000 Kč na začátku roku 2013. Po 10 letech, na konci roku 2022 by její hodnota byla (seřazeno od nejvyšší po nejnižší):

Nejlepší investicí z porovnávaných fondů by byla investice do indexových ETF (S&P 500 výrazně vede). Všechny podílové fondy zůstaly až za ETF. Poslední podílový fond nedosáhl ani třetiny zisku prvního ETF.

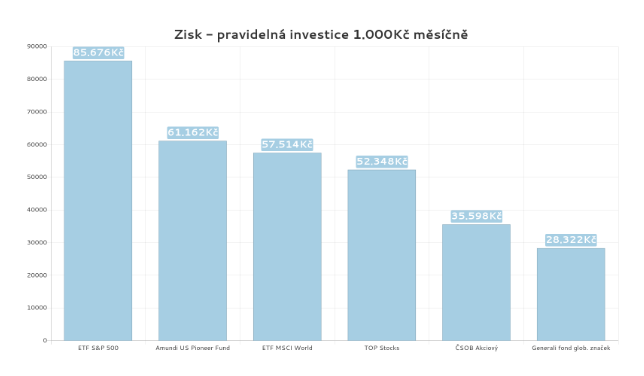

Příklad pravidelné investice

Investice 1.000 Kč každý měsíc od začátku roku 2013 (celkem investováno 120.000Kč). Po 10 letech, na konci roku 2022 by její hodnota byla:

I u průběžné investice jasně vede ETF S&P 500, ale rozdíl není tak výrazný. Na druhém místě skončil fond Amundi US Pionner Fund. O něco hůře skončil ETF MSCI World, následovaný fondem TOP Stocks. Ostatní fondy skončily s výrazně horším výsledkem.

Zhodnocení

Při pohledu na výsledky je zřejmé, že (aktivně spravované) podílové fondy si nevedly příliš dobře ve srovnání s (pasivními) indexovými ETF. Všechny podílové fondy zůstaly výrazně za ETF sledujícím index S&P 500. Výkonnost podílových fondů Amundi US Pioneer Fund a TOP Stocks fund byla přibližně podobná, ale stále ve většině srovnání zaostávající za ETF MSCI World. Fondy ČSOB Akciový a Generali fond globálních značek zůstaly daleko pozadu.

Nižší výnos by mohl být ospravedlnitelný v případě, že by fondy měly nižší riziko. Ani to ale výsledky neukazují. Fond TOP Stocks měl výrazně vyšší riziko (měřené volatilitou a max. propadem) než všechny ostatní srovnávané fondy. Zajímavé je, že obě ETF s nejvyšším výnosem neměly větší riziko než podílové fondy, naopak jejich riziko bylo jedno z nejmenších (dokonce měly menší maximální propad než všechny podílové fondy).

Můžeme uzavřít konstatováním, že ani jeden srovnávaný podílový fond v období 2010-2022 nebyl lepší investicí než ETF sledující index S&P 500: ani neměl vyšší výnosy, ani nenabízel lepší ochranu před propady hodnoty (menší riziko - měřené volatilitou a max. propadem).

Samozřejmě toto srovnání vychází z historických dat. Nevíme, jak se v budoucnu budou chovat akciové trhy a fondy. Nezdá se ale, že by se podílové fondy zlepšovaly (uměly překonávat indexy) nebo naopak indexy a ETF, které je sledují, zhoršovaly. Proto není do budoucna příliš pravděpodobné, že by v dlouhodobém horizontu aktivně spravované podílové fondy byly lepší než pasivní indexové ETF.

Horší výkon podílových fondů může vycházet z průběžných poplatků (podílové fondy mají průběžný poplatek okolo 2% p.a., ETF okolo 0.2% p.a.). A také z toho, že dlouhodobě překonávat akciový index je zkrátka velmi těžké - dlouhodobě to zvládne velmi málo investorů, správce fondů nevyjímaje.

Tento článek není investičním doporučením. Historická výnosnost není nikdy zárukou budoucích výnosů. Investice do akciových fondů mohou způsobit propad hodnoty investovaných peněz. Nikdy neinvestujte peníze, které budete v blízké době potřebovat.

Martin Petráček

Do světa financí a investic jen zvědavě nakukuje. Vystudoval a pracuje v oblasti IT.

Baví ho analyzovat data a dávat čísla do kontextu.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- SPOROBOND - otevřený podílový fond, Podílové fondy

- Podílové fondy, investiční společnosti

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Forex trading online - investice do EUR/USD a ostatních měn

- Katastr nemovitostí - nahlížení do katastru nemovitostí online

- Energie - srovnání cen energií

- Srovnání cen plynu 2020

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Srovnání cen elektřiny 2020

- Důchodová kalkulačka - odchod do důchodu

- Nejlevnější tarify 2023 - srovnání tarifů operátorů

- Srovnání půjček - sazby, podmínky, poplatky

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory