Někde to vypadá, jako kdyby byly sazby stále u nuly...

Nedávno jsem tu zmiňoval, že sice došlo k prudkému růstu klíčových sazeb Fedu, ale úrokové náklady firemního sektoru se chovají obráceně. To má samozřejmě svůj dopad na ziskovost obchodovaných společností. Dnes přidáme pohled na dluhovou službu domácností a dostaneme tak celkem zajímavý příběh.

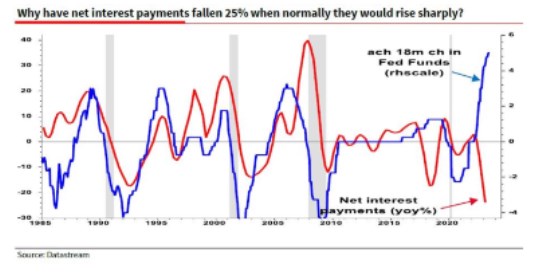

Připomeňme si nejdříve následující obrázek, který porovnává vývoj sazeb Fedu s úrokovými platbami firem. Zatímco první proměnná prudce stoupá, druhá klesá nevídaným způsobem. Jak jsem uvedl, to samozřejmě samo o sobě zvedá zisky firem.

Zdroj: X

Ohledně dalšího vývoje tu můžeme uvažovat o „tentokrát jinak“, nebo se podívat na graf, kde má modrá křivka tendenci předbíhat tu červenou. Toto předbíhání dává smysl, protože sazby Fedu se jen postupně promítají do sazeb u nových úvěrů a dluhopisů a firmy jen postupně refinancují staré půjčky novými. Pokud by tento mechanismus přes dosavadní mohutnou mezeru opět zafungoval, úrokové platby se vydají stejným směrem, jako sazby. S jasnými implikacemi pro ziskovost firem.

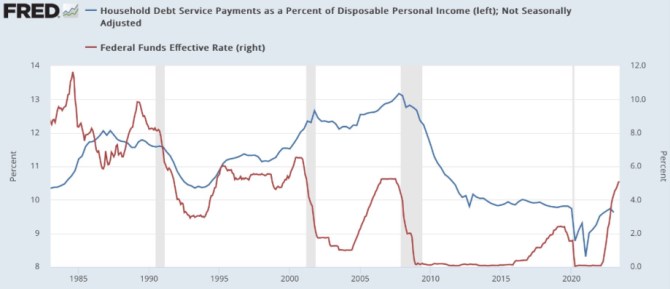

Druhý graf porovnává sazby Fedu s vývojem dluhové služby domácností (relativně k jejich disponibilním příjmům). Dluhová služba přitom nejsou jen úrokové platby, ale celkové splátky dluhu (není tu tak přímá „technická“ porovnatelnost s grafem prvním*). Pointa grafu je v tom, že pokud dáme stranou extrémy let 2020/21, je dluhová služba přes růst sazeb na historickém minimu měřeném minimálně od počátku osmdesátých let.

Pokud bychom z obou obrázků vzali vývoj sazeb Fedu, mohlo by se zdát, že ty jsou stále někde u nuly. Podobný dojem by mohl mimochodem budit i vývoj finančních podmínek v americké ekonomice a jejich složka – akciový trh. I celé americké hospodářství a trh práce vykazují překvapující sílu. Oba dnešní obrázky a zejména ten druhý pomáhají vysvětlit proč (spotřeba je více než 70 % poptávkové strany americké ekonomiky). Oba mohou také ukazovat, že zpoždění efektu zvedání sazeb je tentokrát hodně znatelné. To ale není to samé, jako říkat, že recese, či znatelné ochlazení růstu nakonec kvůli monetárnímu utahování stejně přijdou.

*Do obou se také promítá (čistá) výše zadlužení, nejen sazby z úvěrů, půjček a dluhopisů.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Úrokové sazby - úroky z vkladů.

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Graf úrokových sazeb hypoték

- Úroková sazba hypotéky

- Srovnání půjček - sazby, podmínky, poplatky

- Sazba D57d, tarif D57d - elektřina

- ČEZ Prodej, a. s. Sazba D57d, tarif D57d

- Úrokové sazby ČNB

- Jaký je dnes státní svátek?

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla