QE je fakticky zpět, na akcie ale ještě čas není - Perly týdne

David Zervos z Jefferies poukazuje na to, že pomoc, které se americkým bankám dostává od centrální banky, je fakticky dalším kvantitativním uvolňováním. Akcie ale přesto podle něj ještě atraktivní nejsou, doporučuje spíše dluhopisy, včetně těch firemních. Ford se podle CNBC snaží zvednout valuační násobky u svých akcií úspěchem v elektromobilitě. V něco podobného pak doufá i řada dalších tradičních automobilek. A strategička společnosti Charles Schwab Liz Ann Sonders vidí dezinflační tlaky v americké ekonomice.

Prozatím ztrátová budoucnost: Na CNBC si všímají přechodu automobilek k elektromobilitě a konkrétně u Fordu zmiňují, že tato oblast by mu letos na úrovni provozního zisku měla vytvořit asi 3 miliardovou ztrátu. V celku by pak automobilka měla na této úrovni podle svého výhledu vytvořit zisk mezi 9 – 11 miliardami dolarů. Podle CNBC tento výhledu ukazuje, že lidé stále ve velkém kupují automobily se spalovacími motory, pozornost se ale u Fordu a řady dalších víc a víc obrací směrem k elektromobilům. Protože „to je budoucnost“.

Ford ve svém výhledu pro divizi elektromobilů hovoří o zvýšení prodejů na 2 miliony vozů v roce 2026. K tomu chce dosáhnout ziskovosti díky snížení celkových nákladů, včetně těch spojených s výrobou baterií. Ford konkrétně tvrdí, že během následujících 4 let posune u elektromobilů „negativní ziskovou marži ve výši 40 % do pozitivních 8 %“. Na CNBC v této souvislosti poukázali i na velkou mezerou mezi cenami a výrobními náklady u populárního modelu F 150 se spalovacím motorem na straně jedné a u elektrického F 150 na straně druhé. U něj se projevují zejména vysoké náklady na baterie.

QE je zpět: David Zervos z Jefferies se domnívá, že podpora bank ze strany Fedu fakticky znamená, že americká centrální banka provedla další kvantitativní uvolňování. V systému totiž přibylo asi 300 miliard rezerv centrální banky a její rozvaha opět vzrostla. Nejde sice o tradiční kvantitativní uvolňování, ale podle ekonoma je výsledek podobný. Nekloní se tak k názoru, že současné poskytování likvidity by mělo vyvolávat obavy z toho, že situace v bankovním sektoru se zhoršuje. Jak bylo uvedeno, spíše vývoj vidí jako opětovné QE.

Zervos na CNBC hovořil i o tom, že Fed může v novém „QE“ pokračovat a stahovat od bank cenné papíry výměnou za rezervy v hodnotě dalších stovek miliard dolarů. Takový postup podle ekonoma vyvažuje předchozí utahování podmínek na úvěrových trzích. Rizikové prémie by ale měly kvůli současné vyšší nejistotě i tak vzrůst, což snižuje atraktivitu akcií. Opak platí o dluhopisech, zejména těch krátkodobých. Zajímavé by podle experta mohly být i korporátní dluhopisy.

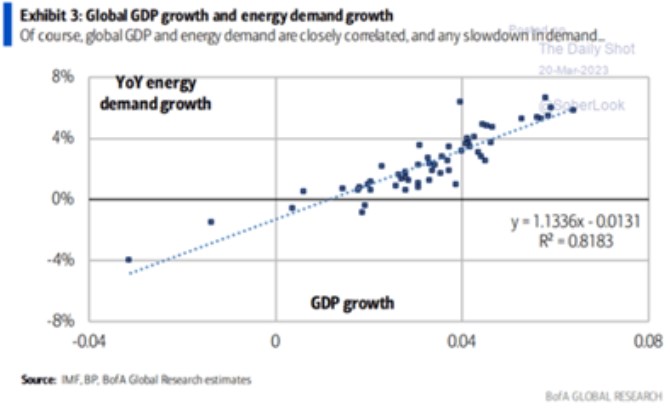

Světová ekonomika, trhy s energiemi a akciový optimismus: K probíhající diskusi nad dopadem vývoje v bankovním sektoru a globální ekonomice na trhy s energiemi se přidává Bank of America. V následujícím obrázku porovnává růst globálního produktu a meziročním růstem globální poptávky po energiích. Výsledkem srovnání je poměrně silná korelace, která naznačuje, že aktivita ve světové ekonomice má znatelný dopad na trhy s energiemi:

Zdroj: Twitter

BofA si také všímá toho, že na akciových trzích není zatím i přes tenze v americkém bankovním sektoru patrná žádná „kapitulace“. Graf konkrétně ukazuje kumulativní tok kapitálu na globální akciové trhy. Lokálního dna bylo dosaženo v první polovině roku 2020 a od té doby se objem kapitálu mířícího na akciové trhy prudce zvedl. V poslední řadě čtvrtletí už nedochází k výrazným změnám:

Zdroj: Twitter

Dezinflační tlaky: Strategička společnosti Charles Schwab Liz Ann Sonders se domnívá, že poslední projev šéfa Fedu byl v celku poměrně jestřábí. Centrální banka podle expertky přitom chápe, že pokud by současná situace vedla k zamrznutí úvěrových trhů, samo o sobě by šlo o dezinflační faktor. I to je důvod, proč Fed „nechal dveře otevřené tomu, že na dalším zasedání sazby nahoru nepůjdou“.

Ohledně vývoje v ekonomice Sonders uvedla, že se objevují známky stabilizace v realitním sektoru, který se doposud nacházel v jasné recesi. Na druhou stranu se objevují „trhliny v sektoru služeb“. Včetně slábnoucích mzdových tlaků. K tomu expertka uvedla, že menší firmy jsou více vystaveny dění v bankovním sektoru a utahování úvěrových podmínek. Odpovídá tomu i dění na akciových trzích, kdy jsou pod větším prodejním tlakem právě indexy zahrnující menší firmy.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Příbuzné stránky

- Změna času - střídání času 2019, konec střídání času, letní a zimní čas

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…

Okénko investora

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Olívia Lacenová, Wonderinterest Trading Ltd.

Kávová horečka: ceny lámou rekordy, zásoby docházejí a Trump přilévá olej do ohně

Štěpán Křeček, BHS

Cestovní ruch je na vzestupu. Rok 2024 výrazně překonal předpandemický rok 2019

Miroslav Novák, AKCENTA

ČNB v únoru snižuje úrokové sazby, ale s jejich dalším poklesem bude velmi opatrná

Charu Chanana, Saxo Bank

Scénář obchodní války 2.0: Co to znamená pro vaše portfolio?

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets