Daňové přiznání OSVČ 2023 za rok 2022 - elektronicky nutno podat do 2. května 2023

Jak podat daňové přiznání za rok 2022? Na jaké slevy na dani máte nárok? Jaký použít daňový formulář a dokdy přiznání musíte podat? Na tyto nejčastější otázky se Vám pokusíme odpovědět v našem článku.

Kdo je OSVČ a kdo je povinen daňové přiznání podat?

OSVČ neboli osoba samostatně výdělečně činná je jednoduše fyzická osoba, která má příjmy z podnikání nebo z jiné samostatně výdělečné činnosti. Daňové přiznání má OSVČ povinnost za rok 2022 podat, i když podnikala pouze část roku. Ani pokud výsledkem hospodaření byla ztráta, tak od podání přiznání tato skutečnost podnikající osobu neosvobozuje.

Naopak osvobozená od podání daňového přiznání je OSVČ, která v daném roce neměla vyšší příjmy než 15.000 Kč a také OSVČ, která byla po celý minulý rok 2022 přihlášená k paušální dani. Pokud jste se rozhodli pro přihlášení k paušální dani pro rok 2023, museli jste se přihlásit do 10.1.2023. Pokud jste termín nestihli, další termín pro přihlášení je do 10.1.2024 a plátcem paušální daně se stanete až v roce 2024.

Interaktivní xls šablony pro daňové přiznání

Plná verze za 249 Kč.

Šablony formulářů do určité hranice fungují bez omezení a zdarma, když je nastavená hranice překročena, šablona vyzve k zakoupení plné verze.

|

Přiznání k dani z příjmů FO za 2022 - uplatňující náklady paušálem |

xls šablona paušální výdaje |

|

Přiznání k dani z příjmů FO za 2022 - pouze příjmy ze závislé činnosti (zaměstnání) |

xls šablona jen zaměstnání |

|

Přiznání k dani z příjmů FO za 2022 - základní verze bez přehledů a bez závěrky |

xls šablona bez přehledů |

|

Přiznání k dani z příjmů FO za 2022 - přehledy pro sociální správu a zdravotní pojišťovnu včetně účetní závěrky |

xls šablona podvojné účetnictví |

Termín daňového přiznání

Termín, kdy je třeba daňové přiznání za rok 2022 podat, je již možné pouze v elektronické podobě, do úterý 2.5.2023. Pokud bude za OSVČ podávat přiznání daňový poradce, tak termín se prodlužuje až do 3.7.2023. Do těchto termínů se musí zaplatit i daň z příjmů a nebo požádat o vrácení přeplatku či daňového bonusu. Pokud tyto termíny OSVČ nedodrží, tak poté finanční úřad ukládá pokutu z vyměřené daně za každý den prodlení.

V letošním roce je povinnost pro všechny OSVČ podat daňové přiznání elektronicky. Jednou z možností je přes datovou schránku, další emailem s ověřeným podpisem a nebo přes portál "Moje daně". Pokud již máte datovou schránku aktivní, nemusíte o nic žádat. Pokud jste ale novým uživatelem, tak byste si měli datovou schránku aktivovat a poté vám přijdou údaje k přihlášení doporučeným dopisem (pokud nezaktivníte hned, tak do 10 dnů se datová schránka zaktivní automaticky). Protože je ale datová schránka od 1.1.2023 pro OSVČ povinná, tak letos ani žádat o datovou schránku nemusíte a bude Vám vytvořená automaticky. Tato aktivace by měla proběhnout ve třech vlnách od ledna do března roku 2023. Povinnost podávat elektronickou podobou nebude platit jen pro přiznání, ale i pro ostatní podání.

Pokud jste do 3.4.2023 (termín podání daňového přiznání v papírové formě za rok 2022) datovou schránku nezaktivnili, tak ještě letos jste mohli podat daňové přiznání v papírové formě, aniž by vám hrozila pokuta (Zdroj: Finanční úřad).

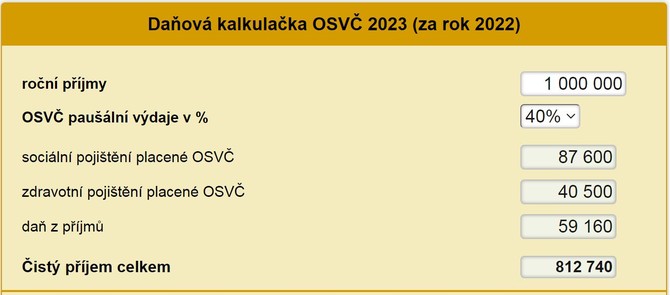

V naší kalkulačce si můžete ověřit výpočet daně po odečtení slev, které lze v daňovém přiznání uplatnit konkrétně na vaši osobu.

Slevy na dani

Přehled slev, které lze uplatnit uvádíme přehledně i zde a můžete je využít, i pokud uplatňujete výdajový paušál:

- sleva na poplatníka ve výši 30.840 Kč

- sleva na invaliditu 1. a 2. stupně ve výši 2.520 Kč

- sleva na invaliditu 3. stupně ve výši 5.040 Kč

- sleva pro držitele průkaz ZTP/P ve výši 16.140 Kč

- sleva pro studenta připravující se řádným studiem ve výši 4.020 Kč

- sleva na manželku (manžela), kteří nemají příjmy vyšší než 68.000 Kč za rok ve výši 24.840 Kč (pokud je držitelem průkazu ZTP/P sleva je ve výši 49.680 Kč)

- sleva na dani - školkovné - za rok 2022 je to ve výši 16.200 Kč

- daňové zvýhodnění na 1.dítě ve výši 15.204 Kč (pokud je dítě držitelem ZTP/P - 30.408 Kč)

- daňové zvýhodnění na 2. dítě ve výši 22.320 Kč (pokud je dítě držitelem ZTP/P - 44.640 Kč)

- daňové zvýhodnění na 3. a další dítě ve výši 27.840 Kč (pokud je dítě držitelem ZTP/P - 55.680Kč)

Maximální daňový bonus býval do částky 60.300 Kč, ale je již zrušen a maximální přeplatek od státu tedy nemá stanovenou maximální výši.

Výše daně z příjmu

Základní sazba daně z příjmů je 15% a to až do výše 1.867.728 Kč. Pokud má osoba příjmy nad tuto hranici, tak se sazba zvyšuje na 23%.

Odčitatelné položky

Základ daně lze snížit o odčitatelné položky jako například:

- dary na veřejně prospěšné účely. Dar musí činit alespoň 1.000 Kč nebo přesáhnout 2% základu daně. Za rok 2022 lze odečíst až 30% ze základu daně

- darování krve - za každý odběr ve výši 3.000 Kč

- úroky z hypotečního úvěru určeného na bydlení až do výše 300.000 Kč za rok

- platby na životní pojištění až do výše 24.000 Kč

- penzijní připojištění až do výše 24.000 Kč, za každý měsíční platbu se ale odečítá 12.000 Kč,, takže abyste něco od základu odečetli, musíte měsíčně zaplatit více než 1.000 Kč

- odborové příspěvky pokud jste členy odborového organizace, lze odečíst od základu až 1,5% základu daně nebo v absolutní hodnotě až 3.000 Kč za rok

- příspěvek na vzdělání za zkoušky ve výši 10.000 Kč za rok, v případě lidí se zdravotním pojištěním částku 13.000 Kč a s těžším zdravotním pojištěním částku 15.000 Kč

Kam se vypočtená daň platí

Při podání platbě daně je třeba správně určit předčíslí dle toho, čeho se daň týká (v našem případě daň z příjmů). Číslo účtu je již dle finančního úřadu a kraje pod které OSVČ spadá. Čísla účtu můžete použít z naší přehledné tabulky, kterou jsme pro vás připravili.

Podrobněji zpracovaná čísla účtu a jejich předčíslí pro ostatní daně jsou pro vás zpracované zde.

Zálohy, které OSVČ platí během roku

OSVČ musí platit zálohy na sociálním a zdravotním pojištění. Minimální sociální pojištění, které musí OSVČ platit při hlavní činnosti činilo 2.841 Kč a 1.137 Kč při vedlejší činnosti. Minimální zdravotní pojištění při hlavní činnosti odvádí OSVČ ve výši nejméně 2.627 Kč, při vedlejší činnosti se zálohy odvádět nemusí.

Pokud se OSVČ rozhodla být v roce 2022 v paušálním režimu pro paušální daň, tak odvedla v jedné sumě měsíčně 5.994 Kč. Tato částka již obsahovala zdravotní pojištění ve výši 2.627 Kč, sociální pojištění ve výši 3.267 Kč a daň ve výši 100 Kč měsíčně.

Pokud OSVČ platí ročně na dani z příjmu více než 30.000 Kč, musí platit pololetně zálohy na dani. Pokud na dani platí více než 150.000 Kč, tak zálohy musí platit dokonce čtvrtletně.

Jak vyplnit daňové přiznání

Na našich stránkách naleznete kromě podrobnějších informací k OSVČ, paušální dani a dalšímu výše uvedenému i odkaz na daňové formuláře, které budete potřebovat k vyplnění daňového přiznání. Pokud vyberete interaktivní formulář, tak ten Vás při vyplnění bude navádět, které položky je třeba vyplnit. Po vyplnění následně naleznete v protokolu chyb informace, které řádky jsou chybně vyplněny nebo které informace chybí úplně a je třeba je ještě doplnit. Pokud si nevíte rady, je lepší se poradit s daňovým poradcem.

Na konec uvádíme pár příkladů smyšlených osob a částek, aby jejich daň vyšla plusová k doplacení, dále nulová a poslední osoba bude mít daňový bonus. Neohlížíme se na to, že je to pro daného člověka nevýhodné, a že by se mu vyplatilo například uplatňovat paušální výdaje, jde nám o to, ukázat na příkladech, jak zdanění funguje:

Příklad 1: Pan Novák má příjmy ve výši 2.000.000 Kč, má manželku s průkazem ZTP/P jejíž příjmy nedosahují za rok 68.000 Kč. Uplatňuje skutečné výdaje ve výši 50.000 Kč. Jeho daňový základ činí tedy 1.950.000 Kč. Z částky 1.867.728 Kč se vypočítá daň ve výši 15% (280.160 Kč) a z částky 82.272 Kč se vypočítá navýšená solidární daň ve výši 23% (18.923 Kč). Záloha na daň před slevami činí 299.083 Kč. Slevy jsou v souhrnu za jeho osobu a manželku ve výši 80.520 Kč. Pan Novák bude na dani platit částku ve výši 218.563 Kč a je splatná maximálně do 2.5.2023 s elektronickým podáním daňového přiznání. Tato částka převyšuje za rok 150.000 Kč, takže pan Novák musí platit čtvrtletně zálohy na dani.

Příklad 2: Pan Dvořák má příjmy ve výši 300.000 Kč za rok z živnostenského podnikání, uplatňuje paušální výdaje ve výši 60% z příjmů. Jeho základ daně tedy činí 120.000 Kč. Záloha na daň z příjmů ve výši 15% činí tedy 18.000 Kč. Pan Dvořák uplatňuje slevu pouze na svojí osobu. Výsledná daň z příjmů je tedy pro pana Dvořáka nulová a pan Dvořák tedy podá daňové přiznání a nebude platit žádnou daň.

Příklad 3: Paní Dvořáková má příjmy z živnostenského podnikání ve výši 500.000 Kč za kalendářní rok a uplatňuje paušální výdaje ve výši 60%. Paní Dvořáková má základ daně tedy 200.000 Kč. Paní Dvořáková má dvě děti a bude si je uplatňovat ve svém daňovém přiznání, protože její manžel si je u svého zaměstnavatele neuplatňuje. Vypočtená záloha na daň paní Dvořákové činí 30.000 Kč, po uplatnění slevy na poplatníka je tedy nulová. Daňové zvýhodnění na 1. a druhé dítě je v součtu 37.524 Kč a to je i výsledný bonus paní Dvořákové. Paní Dvořáková tedy bude v daňovém přiznání vyplňovat i žádost o přeplatek, který jí bude z finančního úřadu vrácen.

Porovnání paušální daně a zdanění

Pokud nemáte rádi papírování a chtěli byste si ověřit jestli by se vám nevyplatil více daňový paušál, stačí si porovnat zdanění s paušální daní v naší kalkulačce a do 10.1.2024 se k daňovému paušálu přihlásit, poté se stanete pro rok 2024 plátcem paušální daně a za rok 2024 nebudete muset podávat daňové přiznání. Musíte ale myslet na to, že pokud se pro paušální daň rozhodnete, tak si nemůžete na konci roku odečíst žádné slevy (poplatníka, manželku, na studium, invaliditu) a ani si uplatnit daňové zvýhodnění na děti.

Daně a daňová přiznání - informace, termíny, formuláře

Více zpráv k tématu Daně

Poslední zprávy z rubriky Daně a účetnictví:

Přečtěte si také:

Příbuzné stránky

- Daň z nemovitosti - daň z nemovitých věcí v roce 2020

- Daňové přiznání k dani z příjmů fyzických osob 2019 včetně změn kvůli koronaviru

- Srážková daň 2020 - daň vybíraná srážkou, změny kvůli koronaviru

- Spotřební daň z benzínu a nafty - Kalkulačka daně 2020

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Vodafone tarify 2023, ceny volání a SMS, data. Přehled tarifů Vodafone

- O2 tarify 2023, ceny volání a SMS, data. Přehled tarifů O2

- Nejlevnější tarify 2023 - srovnání tarifů operátorů

- Neomezený tarif 2023 - nejlevnější neomezené tarify

- T-Mobile tarify 2023, ceny volání a SMS, data. Přehled tarifů T-Mobile

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Neomezená data 2023 - mobilní tarify s neomezenými daty, neomezený internet do mobilu

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla