Růst úrokových sazeb u hypoték se v říjnu zastavil

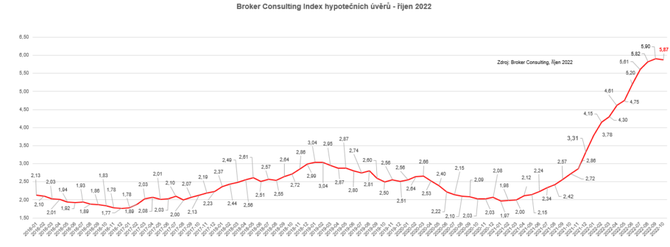

Říjnové výsledky Broker Consulting Indexu hypotečních úvěrů zaznamenaly poprvé od začátku minulého roku nepatrný pokles hodnot. Průměrná sazba u hypoték meziměsíčně klesla o tři bazické body a její hodnota tak za říjen činila 5,87. Odborníci na hypotéky se shodují, že již došlo k zastavení dlouhodobého růstu sazeb a v nejbližších měsících čeká hypoteční trh stagnace úrokových sazeb.

„Česká národní banka ponechala úrokové sazby na stávající úrovni a dvoutýdenní repo sazba tak od června zůstává na sedmi procentech. Bankovní rada se tím dlouhodobě snaží tlumit domácí poptávkové tlaky a brzdit poptávku po úvěrech,“ komentuje poslední zasedání bankovní rady ČNB Michaela Pudilová, analytička hypotečních a spotřebitelských úvěrů ze společnosti Broker Consulting. Hypoteční experti se navíc shodují, že bude v dalších měsících pokračovat stagnace úrokových sazeb. „Na významnější pokles úrokových sazeb si budeme muset v tuzemsku ještě počkat“, odhaduje Pudilová.

Oproti září se hodnoty Broker Consulting Indexu hypotečních úvěrů o něco málo snížily, a to konkrétně o hodnotu 0,03 procentního bodu. V kontextu dlouhodobého růstu sazeb, které index registroval v průběhu celého letošního a loňského roku, jde o první mírný pokles měřených hodnot. V říjnu se tak hypotéky poskytovaly v průměru za 5,87 procenta, v praxi šlo tedy o podobnou výši úroku, jako se nabízela naposledy v srpnu tohoto roku.

Hodnota předstihového ukazatele zůstává oproti indexu nezměněná. Z výpočtu ukazatele vyplývá, že se bude během listopadu pohybovat průměrná hodnota úrokových sazeb u pětiletých fixací pravděpodobně v blízkosti 6,12 procenta. Uvedená hodnota predikuje reálnou výši sazeb s měsíčním předstihem a má za cíl reagovat na aktuální vývoj na hypotečním trhu.

Zvýšené náklady na hypotéku a vyšší nároky bank na bonitu žadatelů se odráží také v potřebách klientů. Ti v současné době preferují kvůli obavám z vysokých měsíčních nákladů spíše rekonstrukce stávajícího bydlení, namísto koupě nového a vlastního. V případě financování rekonstrukce je totiž výše příslušného úvěru podstatně nižší, stejně jako výše pravidelné měsíční splátky a tím i zatížení domácího rozpočtu.

Broker Consulting Index hypotečních úvěrů je analytický nástroj znázorňující průměrnou úrokovou sazbu u hypotečních úvěrů, které zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele hypotečních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba vstupuje do indexu větší vahou. Výhodou metody výpočtu indexu je skutečnost, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací

a index není závislý na dodávkách třetích stran.

V principu se Broker Consulting Index hypotečních úvěrů počítá ze sazeb, které jsou v danou chvíli pro daného klienta nejnižší na trhu, anebo se nejnižší hranici přibližují, neboť klient si vybírá z mnoha možností, které mu trh v danou chvíli nabízí. A většinou si vybírá právě nejnižší sazbu úvěru, který i v jiných parametrech splňuje jejich podmínky. Broker Consulting ročně zprostředkuje úvěry v objemu přesahujícím 13 miliard korun.

Předstihový ukazatel Broker Consulting Indexu hypotečních úvěrů a jeho výpočet reaguje na potřebu aktuálního výhledu výše sazeb, ve kterém se budou v daném měsíci poskytovat hypoteční úvěry zprostředkovávané od většiny bankovních institucí v tuzemsku. Ve výpočtu jde o aritmetický průměr nabízených úrokových sazeb v konkrétním měsíci, ve kterém se zveřejňují hodnoty Broker Consulting Indexu hypotečních úvěrů. Vzhledem ke statistice preferovaných fixací byla při výpočtu zohledněna pětiletá fixace úrokových sazeb.

Zprávy a články k hypotékám

Poslední zprávy z rubriky Hypotéky:

Přečtěte si také:

Příbuzné stránky

- Hypotéky - hypoteční kalkulačka, výpočet hypotéky

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Kalkulačka hypotéky - Kalkulačka pro výpočet výše splátky hypotéky

- Kalkulačka online 2021 i 2020 - čistá mzda, hypotéky a další kalkulačky

- Graf úrokových sazeb hypoték

- Hypoteční kalkulačka - Kalkulačka pro výpočet splátky hypotéky

- Úroková sazba hypotéky

- Kalkulačka pro výpočet splátky hypotéky

- Úrokové sazby - úroky z vkladů.

- Úrokové sazby ČNB

- Srovnání půjček - sazby, podmínky, poplatky

- Zvláštní sazba daně, § 36 - Zákon o daních z příjmů č. 586/1992 Sb.

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.