Fed nikdy neskončil dříve, než se sazby dostaly nad inflaci. Avšak sazby u 9 procent? To je podle AllianceBernstein už přehnané

Americká centrální banka nikdy neskončila se zvedáním sazeb dříve, než se dostaly nad inflaci. Pokud se přitom podíváme na tržní očekávání pro příští rok, měla by se podle nich inflace stále pohybovat nad 5 %. To znamená, že ze strany Fedu tu ještě nějaký čas potrvá jestřábí politika. Pro Bloomberg to uvedl Brad Gibson ze společnosti AllianceBernstein. Přehnané jsou ale podle něj úvahy o sazbách a výnosech dluhopisů pohybujících se u 9 %.

Gibson v souvislosti s teoriemi o vysokých výnosech dluhopisů poukázal na to, že už v tuto chvíli se objevují na trzích tenze, a to jak v USA, tak v zahraničí včetně Velké Británie. V případě britských vládních dluhopisů pak bude důležité, jak se bude vyvíjet jejich rating s tím, že podle experta půjde spíše negativním směrem.

Gibson míní, že výnosy britských dluhopisů je nejlepší srovnávat s americkými a evropskými dluhopisy. Dluhopisy britské by nyní měly kvůli vývoji v této zemi nést určité rizikové prémie. Důvodem je volatilita na britských trzích a riziko spojené s děním ve Velké Británii. Kvůli těmto prémiím pak expert zůstává vůči zmíněným cenným papírům „poněkud opatrný“. Rally by na nich byla stále „trochu těžká“ a v dohledné době je u jejich výnosů „cesta nejmenšího odporu směrem nahoru“.

Bank of England půjde cestou kvantitativního utahování. To podle experta představuje součást cyklu utahování monetární politiky. Poukázal v této souvislosti na to, že předchozí kvantitativní uvolňování, během něhož centrální banka nakupovala cenné papíry, přineslo pokles volatility na trzích. U opačného procesu se tak dá čekat vyšší volatilita. Ta by měla na trh obligací přinést vyšší časové prémie, a tudíž další tlak na růst výnosů a pokles cen.

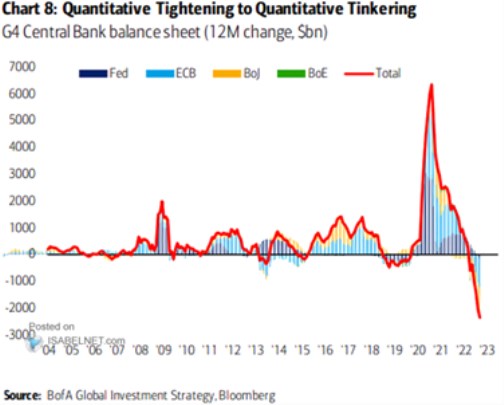

Globální přechod z kvantitativního uvolňování na utahování ukazuje následující graf. Jde konkrétně o změny rozvah hlavních centrálních bank a míra jejich současného poklesu je z historického hlediska mimořádná:

Zdroj: Bloomberg, Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla