Investice do nemovitostí: přehled českých regulovaných fondů a jejich strategie

Češi se po nešťastných začátcích investování v devadesátých letech fondům na delší dobu spíše vyhýbali. Až s odstupem doby, obměnou generací, i z důvodu příznivého ekonomického cyklu jsme byli svědky významného nárůstu obliby investičních fondů, a to zejména těch orientovaných na nemovitosti. Investoři se tak chtějí bez většího úsilí podílet na výnosech z podnikání, jež má cenově stabilní podkladové aktivum a do nějž si ne každý může dovolit vstoupit z titulu kapitálové náročnosti.

Jaké možnosti má tedy investor, který by rád své prostředky zhodnotil v regulovaných fondech orientovaných na nemovitosti?

Investiční fondy v ČR lze kategorizovat do dvou skupin:

- Podílové fondy, určené drobným investorům (možnost investice již např. od několika set CZK)

- Fondy kvalifikovaných investorů (FKI), určené dle názvu bonitním investorům (možnost investice od CZK 1 mn1)

Zatímco podílové fondy mají typicky výnos 3-5 %, u FKI se výnos pohybuje nejčastěji na úrovni 7-9 %, u velmi výkonných FKI nejsou výjimkou ani dvouciferné výnosy. Dosahovat vyšších výnosů je umožněno FKI méně striktní regulací, a to zejména díky možnosti vyššího pákového efektu a zainvestovanosti kapitálu (tj. držení nižších likviditních rezerv).

Investice do FKI tak typicky volí investoři, kterým vyhovuje delší časový horizont pro investici (alespoň 3 roky pro splnění podmínky nedanění výnosu pro fyzické osoby), mají dostatek kapitálu pro diverzifikaci portfolia a hledají zajímavé výnosy.

Trh FKI v ČR

Na českém trhu bylo v polovině 2022 celkem 175 FKI v právní formě SICAV. Ta zajišťuje, že je subjekt regulovaný ČNB, a musí tudíž dodržovat její požadavky, včetně např.: ročního auditu či úschovy prostředků u tzv. depozitáře. Alternativní neregulované fondy2 s proměnným základním kapitálem v této statistice neuvažujeme.

Celkový objem majetku obhospodařovaném českými fondy kvalifikovaných investorů činil v Q1 2022 CZK 198 miliard a za posledních 5 let se více než zdvojnásobil (z objemu CZK 83 miliard v Q1 2017). K nejvyššímu nárůstu došlo za rok 2021, a to o CZK 40 miliard. Nárůsty majetku jsou výsledkem nově upsaného kapitálu (od investorů, popř. i od zakladatelů) i nerozděleným ziskem z předešlých let. Víc než 70 % objemu tohoto majetku je u FKI, které mají jako obhospodařovatele společnosti Avant, AMISTA, J&T či Amundi.

Mezi FKI jsou nejoblíbenější fondy zaměřené na nemovitosti, které často investorům umožňují vstoupit na trh, který by jinak pro ně byl příliš kapitálově, nebo i časově náročný. Celkově je na českém trhu FKI zaměřených primárně na nemovitosti okolo 50 (zbytek investuje do akcií, dluhopisů, smíšených portfolií, privátních společností, pohledávek, kryptoměn apod.), z toho aktivně upisujících kapitál je okolo 30 entit.

“Pro širokou škálu investorů, od soukromých osob po institucionální investory, jsou nemovitosti jednou z nejoblíbenějších tříd aktiv. Investice do nemovitostí lze na první pohled považovat za konzervativní investici s mírným očekávaným výnosem. Přesto lze pod pokličkou nalézt různé investiční strategie s výraznými rozdíly v profilu rizika a výnosu.”

V rámci zmíněné skupiny ca. třiceti fondů existuje celá řada investičních strategií, které lze definovat především typem aktivity, segmentem trhu či geografickým zaměřením. Jaká z těchto strategií může v kontextu dnešního trhu přinést nejvyšší zhodnocení? A čím se liší propozice jednotlivých FKI zaměřených na nemovitosti?

Investiční strategie 1: Pronájem vs. Development

Z důvodu prudkého růstu cen nemovitostí napříč segmenty za poslední roky výrazně klesaly yieldy (výnos z pronájmu/ cena nemovitosti) a to napříč segmenty. Výsledkem jsou aktuálně velmi nízké průměrné yieldy v rezidenčním a kancelářském segmentu (u kvalitních nemovitostí okolo 4 % p.a.) i relativně nízké yieldy v průmyslovém a retailovém segmentu (u kvalitních nemovitostí okolo 5 % p.a.).

Vzhledem k tomu, že na českém trhu klesá i pravděpodobnost budoucího růstu cen nemovitostí, obě složky výnosu nemovitostních fondů orientovaných na pronájem spíše nízké, a to alespoň v horizontu dalších 1-3 let – do té doby, než dojde k opětovnému nárůstu yieldů, popř. i dalšímu růstu cen nemovitostí.

Ve srovnání s pronájmy má development výrazně vyšší bariéry pro vstup (z pohledu kapitálu i kompetencí), které se však promítají také do vyšší marže (7-15 % p.a.). V ČR se navíc za poslední dekádu stavělo velmi málo a vznikl zde obrovský deficit v nabídce nemovitostí, jehož náprava potrvá velmi pravděpodobně alespoň do roku 2030.

Investiční strategie 2: Geografická působnost

Z pohledu investora je vhodné portfolio maximálně diverzifikovat, a to i z pohledu geografického. Ke zvážení je tedy preference fondů, které působí alespoň celorepublikově a možná lépe i mezinárodně. Příliš vysoká expozice na konkrétní město (region) může investici ohrozit v případě výkyvu lokálního trhu (např.: příliš vysoká nabídka na trhu z důvodu souběžných prodejů několika velkých projektů). Expozice v rámci jednoho státu poté znemožní flexibilní realokaci kapitálu na jiný trh v situacích, kdy je daný trh přehřátý, popř. je zde dočasně snížena likvidnost.

Investiční strategie 3: Segment trhu

Při výběru segmentu trhu nemovitostí je potřeba uvážit kombinaci s typem aktivity (business modelem), a to zejména v kontextu aktuálních tržních trendů:

- Pronájmy: nízká atraktivita (nízký průměrný výnos z pronájmu rezidenčních nemovitostí okolo 4 % p.a.)

- Development: vysoká atraktivita díky po dekádu vybudovaném chronickém deficitu nabídky na poptávkou, především ve velkých městech a zejména v Praze

- Pronájmy: nízká-střední atraktivita (průměrný výnos z pronájmu průmyslových nemovitostí okolo 5 % p.a.)

- Development: vysoká atraktivita díky trvající silné poptávce (rozvoj logistiky, i pro e-commerce, přesun výroby zpět do Evropy)

Kanceláře

- Pronájmy: nízká atraktivita (nízký průměrný výnos z pronájmu kanceláří okolo 4 % p.a.)

- Development: spíše nižší atraktivita z důvodu částečného přechodu na práci z domova či kombinovaný způsob práce z domova a kanceláře

Retail (nákupní parky, obchodní centra)

- Pronájmy: střední atraktivita (průměrný výnos z pronájmu obchodních prostor 5+ % p.a.)

- Development: nižší až střední atraktivita (saturace ČR z pohledu obchodních ploch na obyvatele; oportunisticky lze pravděpodobně najít vhodné lokality pro další rozvoj)

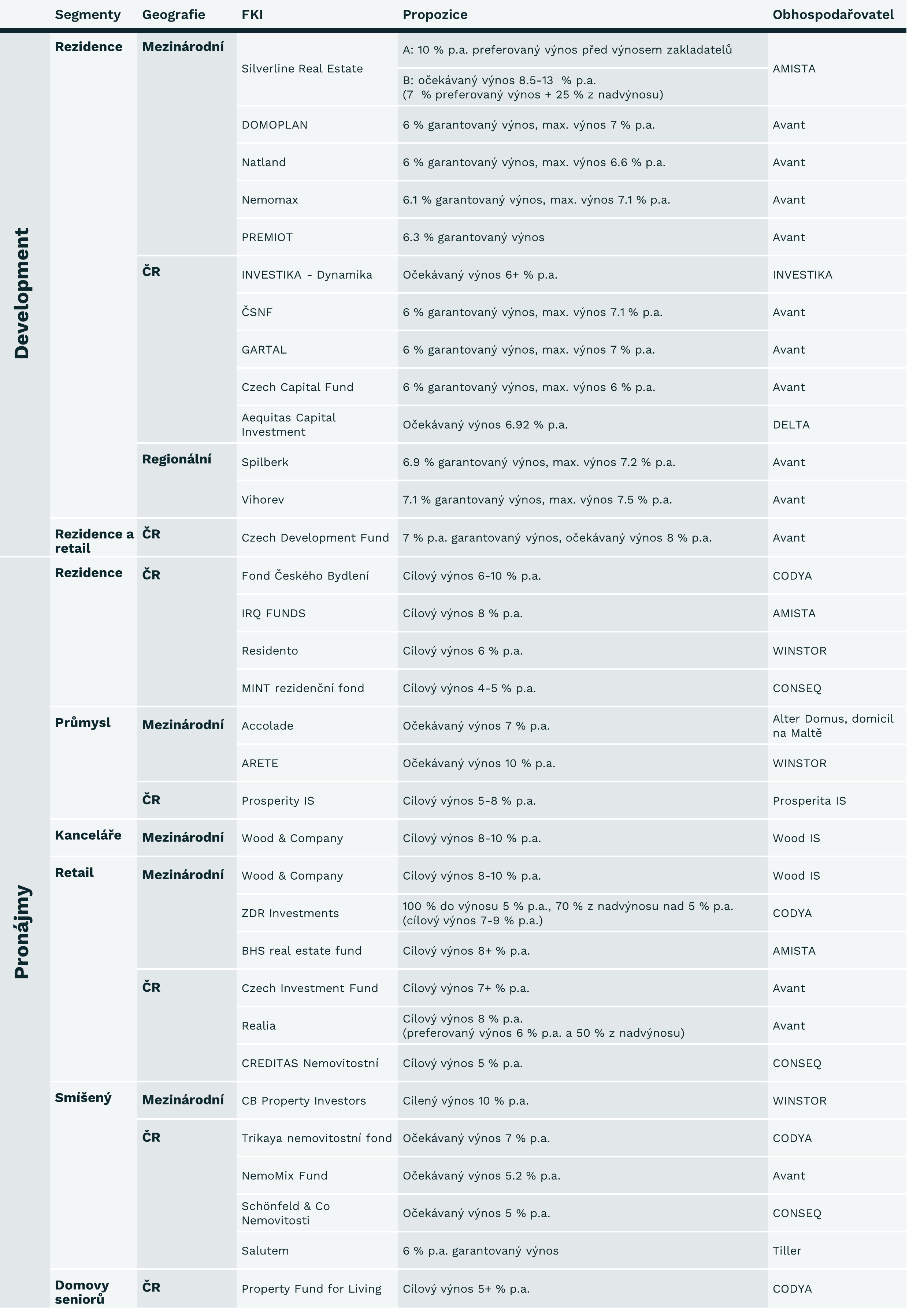

Různorodost propozicí FKI na českém trhu

V developmentu, který přináší vysokou přidanou hodnotu investorům i celospolečenskou hodnotu zvyšováním dostupnosti bydlení, je v ČR aktivních jen mírně nad desítku fondů v právní formě SICAV. Všechny fondy se soustřeďují na rezidenční development a necelá polovina z nich má i mezinárodní portfolio či alespoň plán na mezinárodní expanzi.

Drtivá většina developerských fondů má velmi podobnou propozici: garantuje výnos na úrovni min. 6-7 % p.a., ale zároveň jej omezuje maximálním zhodnocením na úrovni 7-8 % p.a. Do této skupiny spadají fondy jako Domoplan, CSNF, Nemomax, Natland, Czech Development Fund a další (viz tabulka na konci článku). Mezi fondy věnujícími se developmentu nabízí investorům dvouciferný očekávaný výnos pouze Silverline Real Estate, a to buď formou investiční akcie s preferovaným výnosem 10 % p.a., nebo investiční akcií s kombinovaným preferovaný výnosem a podílem z nadvýnosu s celkovým očekávaným výnosem 8.5-13 % p.a.

V pronájmech nemovitostí je na českém trhu aktivní a otevřená novým investicím necelá dvacítka fondů, u nichž jsou zastoupeny všechny tržní segmenty: průmysl, kanceláře, retail a rezidence (vč. domovů pro seniory).

Fondy orientované na pronájmy (s občasným přesahem i do developmentu) výnos investorům typicky negarantují, ani nepreferují vůči investorským akciím. Investoři u těchto fondů typicky získávají 100 % z výnosu do určité hranice (např. 5 % p.a.) a podíl z nadvýnosu nad tuto hranici. Mezi fondy s vysokou očekávanou i historicky dosaženou výnosností patří Accolade, Wood & Company, ARETE, ZDR Investments, či Fond Českého Bydlení. Cílené výnosy jsou ale i u těchto fondů do 10 procent. Výnosy fondů orientovaných na pronájem jsou také z titulu jejich business modelu více volatilní, než výnosy developerských fondů: zatímco development produkuje relativně stabilní marži (jelikož vstupy a výstupy developerů se typicky pohybují stejným směrem), výnosy fondů orientovaných na nájem jsou velmi citlivé na přecenění portfolia na základě pohybu cen nemovitostí, a to oběma směry.

Pro následující alespoň 2-3 roky proto na českém trhu očekáváme spíše nižší výkonnost fondů orientovaných na pronájem (aktuálně nízké yieldy, nižší pravděpodobnost dalšího růstu cen nemovitostí z důvodu aktuálního nadhodnocení) a naopak vyšší výkonnost u fondů orientovaných na development (dlouhodobý, silný převis poptávky nad nabídkou).

[1] Méně než CZK 1 mn lze zainvestovat pokud investor rozloží svoji investicni do několika FKI v rámci jedné investiční společnosti

[2] Dle § 15 ZISIF

Přehled lokálních FKI zaměřených na nemovitosti

* Garantovaný výnos: zakladatelé garantují daný výnos i v případě, že fond dosáhne ztráty, garance je poskytnuta kapitálem zakladatelů;

** Preferovaný výnos: v případě, že fond vygeneruje zisk, nejdřív jsou plně do stanovené hranice uspokojeni externí investoři, teprve následně zakladatelé, o případnou ztrátu se dělí investoři i zakladatelé

Disclaimer:

Autor článku je zakladatelem FKI Silverline Real Estate. Seznam FKI orientovaných na nemovitosti nemusí být úplný. Údaje pro propozice byly sesbírány z veřejně dostupných zdrojů, odrážejí především klíčovou informaci sdělenou investorům na webu FKI či na webu obhospodařovatele. Kategorizace z pohledu geografie a segmentu byly činěny na základě veřejně dostupných informací dle kontextu portfolia projektů a textů na webu.

Tento text je čistě informativním sdělením, nejedná se o nabídku ani výzvu k upisování. Investorem do fondů kvalifikovaných investorů se může stát pouze kvalifikovaný investor ve smyslu § 272 zákona č. 240/2013 Sb. Než provedete jakékoli konečné investiční rozhodnutí, přečtěte si statut a sdělení klíčových informací fondu (KID), které jsou dostupné na webu obhospodařovatele daného fondu. Investice do investičních nástrojů jsou rizikové, při nepříznivých okolnostech mohou být i ztrátové. Hodnota investičních nástrojů se v čase mění a historické výsledky nejsou indikací ani zárukou výsledků budoucích. Návratnost ani výnos investované částky nejsou zaručeny. Výnos pro investora v cizí měně se může zvýšit nebo snížit v důsledku kolísání měnových kurzů. Konkrétní rizika a podrobnosti o nich, jakož i podrobnosti o právech investora lze nalézt ve statutech, KID a stanovách fondů.

Dan Vaško

Dan Vaško je výkonným ředitelem společnosti Silverline Real Estate. Určuje strategii firmy, interní procesy, rozvíjí vztahy s investory, vlastní investiční proces a projekty tvorby hodnoty a plní roli generálního ředitele.

Před založením společnosti Silverline Real Estate Dan zastával pozici manažera v globální poradenské společnosti Kearney. Zkušenosti získal také ve společnostech Roland Berger Strategy Consultants, ČSOB, nebo v dubajském startupu zabývajícím se manažerským poradenstvím. Jeho odbornost spočívá především v oblasti nemovitostí, private equity a finančních služeb.

Silverline Real Estate

Silverline Real Estate mezinárodní investiční fond realizující projekty v developmentu rezidenčních nemovitostí. Fond neustále usiluje o nalezení investičních příležitostí, které maximalizují výnosy pro investory, a zároveň přinášejí pozitivní hodnotu širší společnosti.

Silverline Real Estate je nemovitostní podfond Silverline Fund SICAV a.s. Tento fond kvalifikovaných investorů je dozorován ČNB a obhospodařován investiční společností AMISTA. Depozitářem fondu je ČSOB.

Více na https://silverlinere.com/cs.

Nemovitosti, reality - byty, domy

Poslední zprávy z rubriky Okénko nemovitosti:

Přečtěte si také:

Příbuzné stránky

- Forex trading online - investice do EUR/USD a ostatních měn

- Vyhledání plátců DPH podle jejich identifikačního čísla (IČO)

- Pěstounská péče - dávky a jejich výše

- Investice, aktuální zprávy a online data

- Svět - státy světa a jejich ekonomika

- O2 tarify 2023, ceny volání a SMS, data. Přehled tarifů O2

- OSVČ - přehled o příjmech a výdajích OSVČ

- Nejlepší půjčka - přehled nabídek.

- Katastr nemovitostí - nahlížení do katastru nemovitostí online

- Důchodová kalkulačka - odchod do důchodu

- Třídění hmotného majetku do odpisových skupin, Příl.1 - Zákon o daních z příjmů č. 586/1992 Sb.

- Velikonoce 2021 od 21. 3. do 12. 4.

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.

?

Okénko pro podnikatele

Lukáš Novotný, Geis

Jakub Šulák, Forscope