Vývoj na Ukrajině a dopad na trh nemovitostí

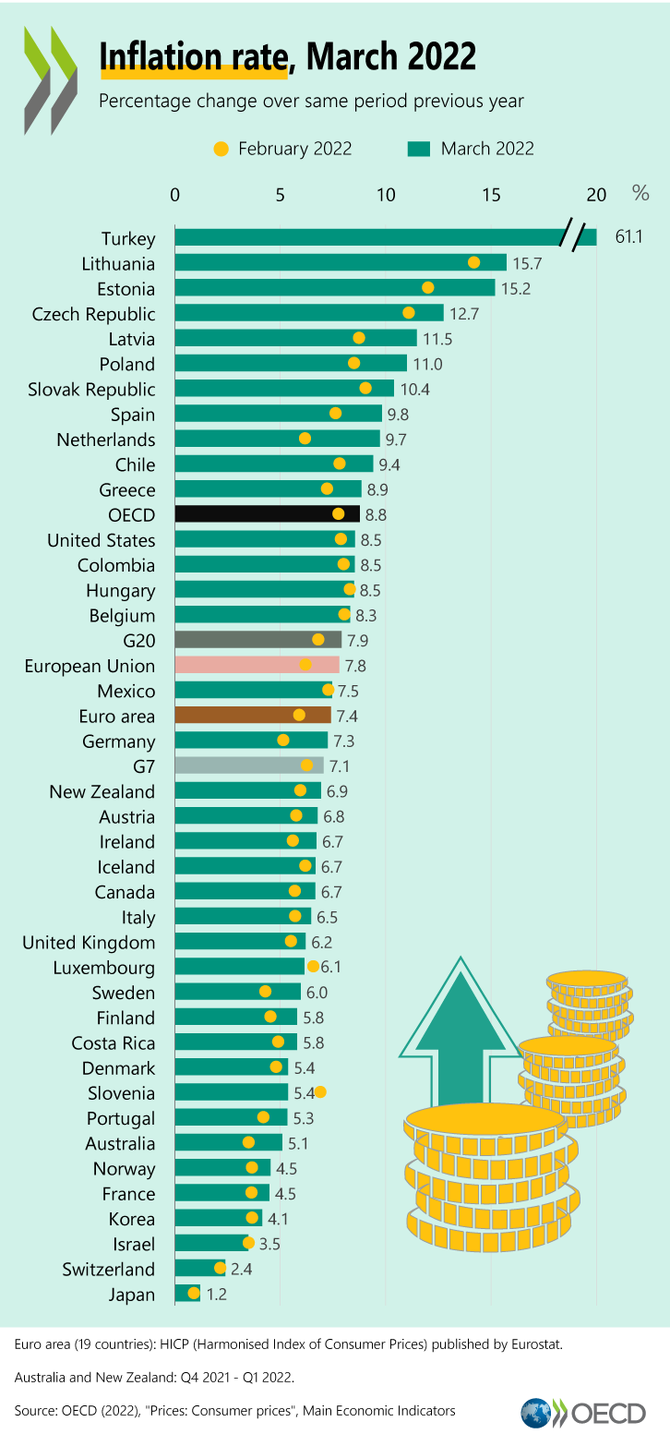

Od druhé poloviny loňského roku je globálně nejsledovanějším

makroekonomickým ukazatelem míra inflace. To platí jak v České republice, tak i

v Evropské Unii či Spojených státech. Důvodem je dosahování mnohaletých

maxim inflace na globální úrovni. Poslední známá míra inflace je za duben 2022

(viz graf „Inflation rate, March 2022 níže). Navíc lze v posledních 9

měsících vidět setrvačný růstový trend.

Míra inflace v České republice je na rekordní úrovni od

roku 1993 (ve Spojených státech od roku 1982 a v eurozóně od vzniku eura

v roce 1999, v Německu je podle metodiky EU na maximu od roku 1952).

Z centrálních bank mezi prvními reagovala Česká národní

banka a ve zvyšování úrokových sazeb zatím pokračuje. Americký Fed poprvé

zvýšil úrokové sazby na březnovém zasedání a bylo čekáváno jejich plynulé

zvyšování i během letošního roku. Poslední vývoj ale ukazuje, že rychlost

zvyšování bude výrazně větší. Evropská centrální banka zatím úrokové sazby

nezvýšila, avšak začíná signalizovat, že k zahájení zvyšování dojde

v červenci a záporné úrokové sazby budou ukončeny v září.

K výše uvedenému je nutné reflektovat vývoj na konci února 2022, kdy se objevila typická černá labuť ovlivňující letošní vývoj globální ekonomiky – vývoj na Ukrajině. Zasažena bude celosvětová ekonomika My se níže zaměříme na vývoj ekonomiky a na trhu s nemovitostmi v České republice.

Výše inflace a úrokových sazeb

Globálně lze očekávat zpomalení růstu globální ekonomiky. Mezinárodní měnový fond v polovině dubna zveřejnil odhad růstu ekonomiky pro roky 2022 a 2023. Ve srovnání s rokem 2021 jde o zpomalení růstu o 40 procent a v eurozóně téměř o polovinu.

Aktuální odhady pro letošní růst ekonomiky České republiky dosahují 1,2 % od ministerstva financí a 0,8 % od ČNB. Největší obavy se týkají míry inflace, kdy ministerstvo financí odhaduje letošní průměrnou míru inflace na 12,7 %, ČNB meziroční ve výši 13,1 %. V rámci zemí OECD patří Česká republika k zemím s největší mírou inflace – viz následující graf (je čtvrtletní, je zde proto uvedena březnová míra inflace).

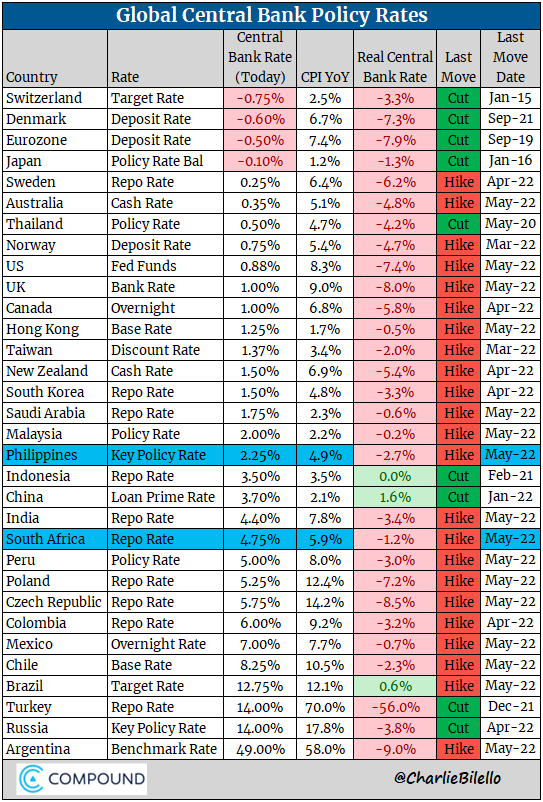

Výsledným efektem je hrozící stagflace. Nejedná se jenom o Českou republiku, ale i o Evropskou unii jako celek či Spojené státy. V lepším případě půjde o minimální růst HDP, který je doprovázen zvýšenou inflací. Neznámější stagflací je vývoj ve Spojených státech v 70. letech minulého století, která byla poražena až zvýšením úrokových sazeb na 20 % na počátku 80. let. Reálné úrokové sazby byly až do roku 2008 vždy kladné. Kladné reálné úrokové sazby jsou nyní na globální úrovni výjimkou – viz: https://twitter.com/charliebilello/status/1527332781478404103

(modré značení není odvozeno od výše úrokových sazeb, nebo míry inflace. Autor tabulku aktualizuje po každém změně úrokových sazeb (stává se, že i několikrát týdně) a modrou barvou označuje změnu ve srovnání s předcházejícím přehledem. Datum vydání této tabulky je 19. 5. 2022).

Nezbývá než věřit, že nyní takto razantní zvyšování

úrokových sazeb nebude nutné, resp. že plynulému přibližování se reálné úrovně

kolem nuly nastane díky zpomalení míry inflace.

Dopad na nemovitostní trh

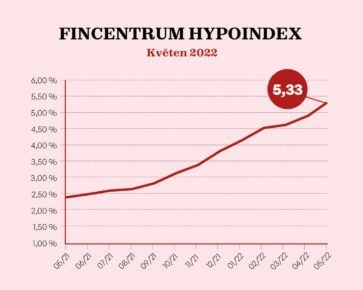

V současné době je hlavním trendem na trhu nemovitostí zvyšování nájemného. Ke zvyšování poptávky po něm přispívají dva faktory. Prvním je neustálé zvyšování úrokových sazeb Českou národní bankou tlačící vzhůru úrokové stavy hypotéčních úvěrů.

Dle serveru https://www.hypoindex.cz dosahuje nabídková sazba hypoték hodnoty 5,33 %. V nabídce některých bank je dokonce základní úroková sazba vyšší než 6 procent. Tyto hodnoty jsou přibližně o 3,5, resp. o 4 procentní body výše, než kolik činila úroková sazba na počátku loňského roku a jejich zvyšování bude i nadále pokračovat. U již existujících hypoték, kterým letos skončí nejčastěji používaná pětiletá fixace úrokových sazeb, dojde při použití stávajících úrokových sazeb ke zvýšení splátky hypotéky přibližně o polovinu a v červnu lze téměř jistě očekávat další zvýšení úrokových sazeb. Hranice 6% úrokové sazby tedy není finální, dosažení 7 % je reálně možné. Následné zvýšení splátek bude o to výraznější.

Pro srovnání – dle informací ČSÚ došlo mezi 1.

čtvrtletími 2017 a 2022 v České republice ke zvýšení průměrné ceny

nemovitostí o 61 %. Po zohlednění výše zmíněného zvýšení úrokových sazeb

vychází, že ve srovnání zájemců o byt v roce 2017 a dnes se při nákupu

podobného bytu zvýší velikost měsíční splátky hypotéčního úvěru o 140 %. Při

dalším zvýšení úrokových sazeb se rozdíl samozřejmě zvýší.

Poptávka po nájemném tedy poroste i nadále. Při běžném

vývoji by šlo o lidi, kteří by preferovali nákup vlastní nemovitosti, ale nejsou

schopni hypoteční úvěr splácet. K poptávce se přidává další faktor –

situace na Ukrajině. Obecně je při tržním stanovování ceny klíčovým faktorem

tzv. mezní poptávka a tou je nyní právě vývoj na Ukrajině. V České

republice je v současné době 350-400 tisíc uprchlíků z Ukrajiny

hledajících nájemní bydlení a počty bytů nabízených k pronájmu jsou díky

tomu na několikaletých minimech. K uvolnění trhu by došlo pouze v případě,

že by se tito lidé začali vracet zpět na Ukrajinu, což je však velkou otázkou.

K tomu všemu se přidává míra inflace, která je

při stanovování ceny nájemného významným faktorem. Aktuální oficiální odhad ČNB

hodnoty průměrné míry inflace pro tento rok činí 13,1 % a ani v příštím

roce nebudeme svědky rychlého snižování míry inflace. Pro nájemníky, kteří mají

ve smlouvě o pronájmu inflační doložku se tedy v příštím roce zvýší

nájemné výrazným způsobem a v roce 2024 taktéž. Nájemníkům, kterým končí

nájemní smlouva, může být vyjednávání o jejím prodloužení ještě tvrdší. Cyklus

očekávaného růstu nájemného se tak uzavírá.

Takový vývoj investoři do nemovitostí vítají a jsou při významném zvýšení nájemného ochotni

akceptovat vyšší ceny investičních nemovitostí.

Výsledkem podle našeho názoru bude tedy zvyšování

nájemného doprovázené růstem cen nemovitostí. Investoři, kteří již drží

nemovitosti, neuvidí důvod je prodávat (náklady obětované příležitosti ne

všichni berou v úvahu). Noví investoři se pod vlivem nestandardní

volatilty trhu budou více zajímat i o investice s garantovaným výnosem.

Dokud stát nově nevydá státní dluhopisy pro drobné investory s úrokovou

sazbou odvozenou od míry inflace (prozatím tuto emisi oficiálně nepřipravuje), zůstávají nemovitosti jednou

z nejvýhodnějších investic. V tomto kontextu se jako vhodný nástroj

jeví fondy zaměřené právě na investice do nemovitostí.

Jan Dvořák

Jan Dvořák působí v týmu Salutem Fund jako Head of Research a věnuje se makroekonomickým tématům a analýzám realitního trhu. Pravidelně sleduje jednotlivé trendy, které mají vliv na vývoj tuzemského i zahraničního trhu s nemovitostmi a dává je do kontextu investičních příležitostí na realitním trhu.

Během své více než 20leté praxe se pět let věnoval auditu v PwC či internímu auditu v GE Money Bank (dnes MONETA Money Bank). Patnáct let působil v oblasti kontrolingu u mezinárodní společnosti, zabýval se i kontrolingem v oblasti investic do nemovitostí. Je absolventem Vysoké školy ekonomické v Praze a ve Velké Británii získal titul Fellow Chartered Certified Accountant.

Salutem Fund

SALUTEM FUND SICAV, a. s., je fond kvalifikovaných investorů formy akciové společnosti s proměnným kapitálem a je obchodovaný na Burze cenných papírů v Praze. Salutem Fund byl formálně založen roku 2020, v jeho portfoliu se ale nachází nemovitostní společnosti s mnohaletou historií. Patří mezi ně například Real-Vita Prostějov a.s. (www.real-vita.cz), ASPELL a. s. (www.aspell.cz), Salutem Services s. r. o. (www.salutemservices.cz), Salutem – Realitní I, s.r.o. (www.salutem-jedna.cz). Činnost Fondu dozoruje Česká národní banka. Depozitářem fondu je Československá obchodní banka, a. s., obhospodařovatelem je TILLER investiční společnost a.s. a auditorem renomovaná společnost NEXIA AP a. s.

Více informací na www.salutemfund.cz.

Nemovitosti, reality - byty, domy

Poslední zprávy z rubriky Okénko nemovitosti:

Přečtěte si také:

Příbuzné stránky

- Průměrná mzda - vývoj průměrné mzdy, 2020, Vývoj výše průměrné mzdy v Kč

- HDP 2020, vývoj hdp v ČR, Vývoj HDP meziročně v %

- Energie - vývoj cen energií na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Elektřina - ceny a grafy elektřiny, vývoj ceny elektřiny 1 MWh - 1 rok - měna EUR

- Stříbro - ceny a grafy stříbra, vývoj ceny stříbra 1oz - 1 rok - měna USD

- Česká spořitelna, a. s. - euro, vývoj kurzu měny

- Nezaměstnanost v ČR, vývoj, rok 2020, Míra nezaměstnanosti v %

- Ropa Brent - ceny a grafy ropy Brent, vývoj ceny ropy Brent 1 barel - 1 rok - měna USD

- Platina - ceny a grafy platiny, vývoj ceny platiny 1oz - 1 rok - měna USD

- Hliník - ceny a grafy hliníku, vývoj ceny hliníku 1 tuna - 1 rok - měna USD

- Zemní plyn - ceny a grafy zemního plynu, vývoj ceny zemního plynu 1 MMBtu - 1 rok - měna USD

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

?