Sazby jdou nahoru, výnosová křivka se ale zplošťuje. Co na to akcie bank?

Na Citigroup prý nyní investoři hledí s menším zájmem i proto, že její výsledky jsou méně citlivé na pohyb sazeb (viz včerejší článek o této bance). Což by znamenalo, že když nyní mají sazby růst, měla by z toho profitovat méně, než banky citlivější. Mezi růstem sazeb a zvyšováním sklonu výnosové křivky je ale celkově velký rozdíl, který může být pro hospodaření bank rozhodující - dotýká se rozdílu mezi nákladem jejich financování a tím, co jim generují aktiva. A tento sklon bývá navíc indikátorem stavu ekonomického cyklu – čím strmější křivka, o to obecně lepší výhled a naopak. Dnes tedy o bankách, sazbách a sklonu křivky.

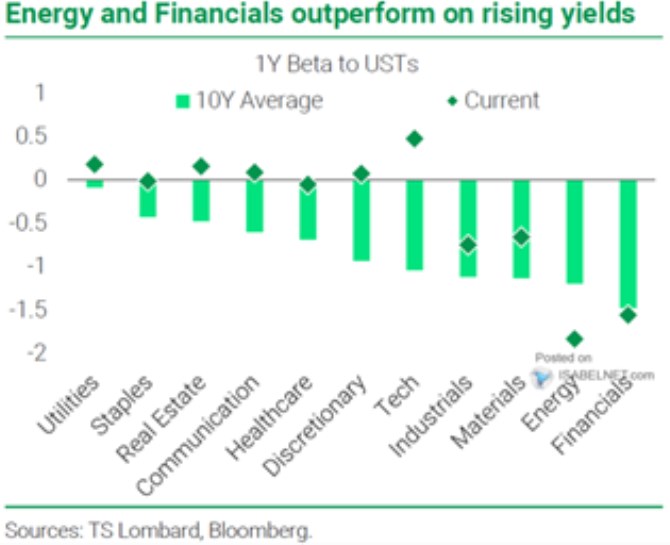

1. Sazby a finanční sektor: První dnešní graf připomíná výsledky analýzy TSLombard, podle kterých jsou banky (pozitivně) nejcitlivějším odvětvím na zvedání sazeb. Jinak řečeno, podle obrázku se není třeba zdržovat křivkou, stačí směr sazeb:

Zdroj: Twitter

Autoři studie následně poukazují na analýzy předchozí: Schuermann a Stiroh v roce 2006 tvrdili, že u velkých amerických bank nehrají faktory spojené se sazbami (jejich výše, sklon výnosové křivky a rizikové spready) velkou roli u ziskovosti velkých amerických bank, ale opak platí u bank menších. Viale dával v roce 2009 úrokovým faktorům celkové větší význam. Alessandri a Nelson v roce 2015 na britských bankách ukazovali, že pozice a sklon výnosové křivky pozitivně ovlivňují ziskovost bank, ale v delším období. V kratším může být efekt opačný, což může souviset s hedgingem. A Egly v roce 2018 tvrdil, že bankám vzroste čistá zisková marže o 3,7 % pokud se sklon výnosové křivky zvýší o 1 %.

A jak se chovají kanadské banky, které „jako jedny z mála ve světě nepotřebovaly kvůli finanční krizi vládní pomoc“? Autoři zmíněné studie tvrdí, že citlivost jejich ziskovosti na sklon výnosové křivky po roce 2008 vzrostla a je asymetrická. To znamená, že pokud se sklon pohybuje nad historickým standardem, ziskovost je citlivější, než pokud se sklon nachází pod ním. A celkově platí to, co se obvykle tvrdí v médiích – rostoucí sklon zvyšuje ziskovost a návratnost akcií bank.

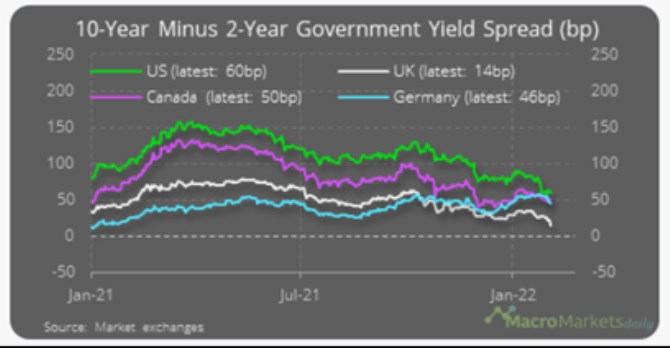

3. Aktuální vývoj: Některé z výše zmíněných studií berou do úvahy úrokové faktory jako celek, zahrnují výši sazeb – pozici křivky i její sklon. Nyní sazby rostou na obou koncích křivky, ale co sklon? Následující graf ukazuje vývoj sklonu výnosové křivky v USA, Kanadě, Německu a UK:

Zdroj: Twitter

V USA měla výnosová křivka nejvyšší sklon ve druhém čtvrtletí minulého roku, pak se výnosy krátkodobé a dlouhodobé začaly přibližovat, a zejména v posledních týdnech došlo ke znatelnému zploštění křivky. Situace v Kanadě je podobná a to samé platí o UK, jejich křivky jsou hlavně posunuty směrem dolů. Poněkud rozdílný je vývoj v Německu v tom smyslu, že zde má křivka větší tendenci k napřimování. Sazby a výnosy obligací tedy rostou, a pokud by se investoři řídili jen tím, bankám by mohli fandit. Jenže sklon výnosové křivky v USA (a Kanadě) se znatelně snižuje. Takže spíše smíšený obrázek.

Co na to banky, respektive celý finanční sektor? Pohled na jeho valuace ukazuje, že na rozdíl od celého indexu (PE) nemají už nějakou dobu tendenci ke korekci, ale spíše k mírnému růstu. Jde samozřejmě o odraz více věcí, než jen pohybu výnosů. Ale zdá se, že tu zplošťování křivky doposud není vnímáno výrazně negativně.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Úrokové sazby - úroky z vkladů.

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Graf úrokových sazeb hypoték

- Úroková sazba hypotéky

- Srovnání půjček - sazby, podmínky, poplatky

- Úrokové sazby ČNB

- Předdůchod - možnost odejít dříve do důchodu, ale za vlastní

- Sazby jdou nahoru, výnosová křivka se ale zplošťuje. Co na to akcie bank?

- Sazby jdou nahoru, výnosová křivka se ale zplošťuje. Co na to akcie bank?

- Rozbřesk: Inflace leze dále nad cíl ČNB, ale výnosová křivka zplošťuje. Větří snad trh recesi?

- Rozbřesk: Inflace leze dále nad cíl ČNB, ale výnosová křivka zplošťuje. Větří snad trh recesi?

- Výnosová křivka příčinou recese. Sazby jsou příliš vysoko, měly by jít dolů - Rob Arnott (video)