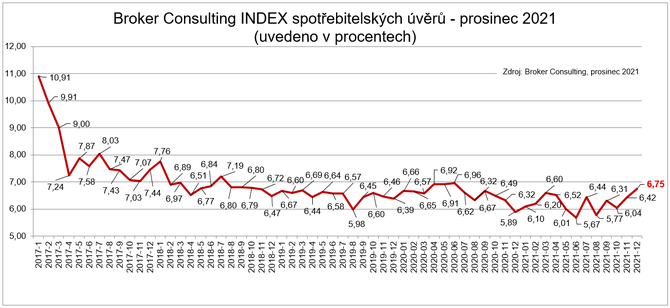

Průměrná úroková sazba u spotřebitelských úvěrů rostla i v prosinci. Meziměsíčně poskočila až na 6,75 %

Sazby u neúčelových úvěrů rostly už druhý měsíc v řadě. Jak ukazuje prosincový Broker Consulting Index spotřebitelských úvěrů, průměrná úroková sazba se zvýšila z listopadových 6,44 % až na 6,75 %. Z dlouhodobých dat indexu je patrné, že průměrný úvěr je poměrně stabilní, drží se na úrovni 299 863 korun. Okolo této částky se průměrná výše pohybovala po celý rok 2021.

„Úroková sazba z úvěrů na spotřebu navázala v prosinci na rostoucí trend z listopadu a meziměsíčně vzrostla o 0,31 %. Jde tak o popření dění v loňském roce, kdy se sazby každý měsíc střídaly v růstu a poklesu. Očekávám, že v dalších měsících budou úrokové sazby u spotřebitelských úvěrů dál mírně narůstat v reakci na další zvyšování základních sazeb ze strany ČNB. Z analytického pohledu bude velmi zajímavé sledovat, jak moc budou na toto zvyšování reagovat reálné úrokové sazby. Doposud se zdálo, že provázanost s činností ČNB není tak silná. Doba se ovšem mění a sazby nyní poměrně dramaticky rostou,“ shrnuje dění a očekávaný vývoj Martin Novák, hlavní analytik společnosti Broker Consulting.

Zájemci o spotřebitelský úvěr by si měli dát pozor na údaj RPSN, tj. roční procentní sazbu nákladů. Ta by měla být základním srovnávacím ukazatelem nákladovosti spotřebitelských úvěrů. Lidé si však často berou úvěry s RPSN v desítkách či stovkách procent. „Hlavním důvodem je, že se jedná o roční nákladovost. Jde-li o půjčky s několikaměsíční splatností, je tento ukazatel zcela nerelevantní. RPSN je tedy třeba brát s rezervou a porovnávat porovnatelné,“ upozorňuje Novák.

Údaj RPSN se vyplatí sledovat hlavně v případech, kdy se rozdíl mezi úrokovou sazbou a RPSN pohybuje v řádech několika procentních bodů. „U standardních úvěrů by RPSN neměla být oproti sazbě výrazně rozdílná, nanejvýš do jednoho procentního bodu. Je-li rozdíl vyšší, klient by se měl zajímat o to, jakými poplatky či doplňkovými službami je tento rozdíl způsoben,“ doporučuje Jakub Novotný, ředitel pražské pobočky OK POINT Vinohrady. Základním pravidlem pro každého zájemce o úvěr zůstává, že nejprve by měl důkladně zhodnotit, zda je schopen úvěr splácet a zda částka, kterou přeplatí na úrocích, stojí za nákup.

Broker Consulting Index spotřebitelských úvěrů je analytický nástroj, který ukazuje průměrnou úrokovou sazbu u spotřebitelských úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele bankovních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba do Indexu vstupuje větší vahou. Výhodou metody výpočtu je to, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací a Index není závislý na datech dodávaných třetími stranami.

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting Index hypotečních úvěrů).

Proč je dobré Index sledovat

Broker Consulting Index spotřebitelských úvěrů zachycuje vývoj úrokových sazeb u spotřebitelských bankovních úvěrů. Je praktickým indikátorem toho, jak se pro českou veřejnost úvěry vyvíjejí z hlediska úrokových sazeb, a tedy i výše splátek na určitou půjčenou sumu. Lidé si tyto typy úvěrů berou, aby financovali různé potřeby. Od dovolené přes nový telefon až po překlenutí nějaké tíživé situace. Zásadní význam má index pro domácnosti, které splácejí větší množství úvěrů a splátky je dusí. Index jim může otevřít oči, že půjčky je možné refinancovat s mnohem nižší úrokovou sazbou, a nastartovat tak cestu za ozdravením rodinných financí. Sazby spotřebitelských úvěrů jsou na trhu velmi různé, lidé často dobře nezhodnotí situaci a sjednají si drahou půjčku. Index je důvěryhodným podkladem pro média při komunikaci praktického a pro občany zajímavého tématu. Index nemá za cíl ukazovat průměr trhu, ale zdravou sazbu. Pokud si proto člověk chce sjednat spotřebitelský úvěr ať už v bance, nebo v nebankovní instituci a úroková sazba je výrazněji vyšší než aktuální index, je potřeba zpozornět.

Kontakt pro média:

Tereza Kunová, specialistka PR a externí komunikace

mobil: +420 731 537 716, e-mail: tereza.kunova@bcas.cz

The post Průměrná úroková sazba u spotřebitelských úvěrů rostla i v prosinci. Meziměsíčně poskočila až na 6,75 % appeared first on Broker Consulting, a. s..

Poslední zprávy z rubriky Úvěry, půjčky:

Přečtěte si také:

Prezentace

06.05.2024 Distributoři EG.D a Bayernwerk spustili projekt...

02.05.2024 SCHLIEGER loni zaznamenal čtyřnásobný nárůst...

Okénko investora

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Udržitelné elektromobily? Ani náhodou. Mechaniků je nedostatek a vozidla končí na vrakovištích

Mgr. Timur Barotov, BHS

Nejdůležitejší body z letošního sjezdu akcionářů Berkshire Hathaway

Miroslav Novák, AKCENTA

Michal Brothánek, AVANT IS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Jiří Cimpel, Cimpel & Partneři

_w60h45_w76h50.png)