Perly týdne: Nejlepší akcie pro rok 2022 a valuační připomínka devadesátých let

Goldman Sachs vysvětluje, proč je Amazon jeho volbou pro příští rok, UBS míní, že konec roku bude investičně klidný, ale změnit se to může v roce následujícím, protože Fed bude čelit větší tenzi. Do akcií letos přitekl nevídaný objem kapitálu, a ještě více v nových Perlách týdne

O straně se nevtipkuje: CNBC si všímá toho, že ředitel banky JPMorgan Jamie Dimon uprostřed týdne zavtipkoval, že jeho banka tu bude déle než čínská komunistická strana. Dimon se za svá slova vzápětí omluvil s tím, že se pouze pokoušel vyjádřit, jak silná a životaschopná jeho banka je. Eswar Prasad z Cornell University míní, že Dimonova okamžitá omluva ukazuje, jak moc se musí zahraniční firmy sklánět před čínskou vládou, aby si udržely její přízeň a přístup na čínské trhy.

Dimon konkrétně řekl, že čínská komunistická strana slaví stoleté výročí založení a u JPMorgan je to podobné. A on by se vsadil, že banka tu bude déle než strana. K tomu dodal, že v Číně by něco takového říci nemohl, ale že „ona stejně asi poslouchá“. Dimon ve své omluvě následně uvedl, že nikdy není správné vtipkovat o jakékoliv skupině lidí, či ji nějak ponižovat, protože to brání dialogu, který je dnes potřeba více než kdykoliv jindy. CNBC k tomu dodává, že JPMorgan v srpnu v Číně získal povolení být prvním brokerem plně vlastněným ze zahraničí.

Připomínka devadesátých let: Následující graf porovnává valuace růstových a hodnotových akcií na amerických trzích. Konkrétně jde o poměr hodnoty společnosti k tržbám generovaným za posledních 12 měsíc. Tento poměr byl u růstu v absolutní hodnotě i relativně k poměru u hodnotových akcií na svém vrcholu na konci devadesátých let. Před finanční krizí roku 2008 se naopak valuace hodnotových akcií dostaly na několik málo let nad valuace titulů růstových. Po finanční krizi nejdříve nedocházelo k vytváření větší mezery, což se ale změnilo a nyní situace připomíná vývoj na konci devadesátých let:

Zdroj: Twitter

Amazon jako akcie pro příští rok: Eric Sheridan z Goldman Sachs hovořil na CNBC o tom, proč se jeho společnosti investičně zamlouvá Amazon. Firma by totiž prý měla těžit ze své velikosti a měla by být schopná ustát nákladové tlaky včetně mzdové inflace. Akcie Amazonu patří u GS mezi „top“ doporučované tituly pro příští rok, cílová cena byla nastavena na 4 100 dolarů.

Pro Amazon by podle Sheridana měly hovořit i jeho cloudové služby. Jde totiž o jednoho z tahounů růstu v oblasti nových technologií. A u Amazonu tomu tak bude ještě roky. Expert k tomu dodal, že pokud se na firmu podíváme z hlediska hodnoty jejích jednotlivých součástí, tak webové služby ASW by nyní byly jednou z nejlevnějších softwarových společností na světě.

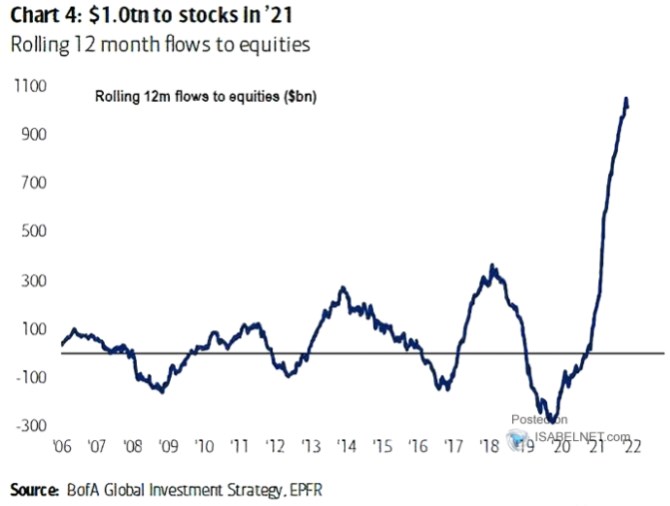

Akcie táhnou jako nikdy předtím: BofA v následujícím grafu ukazuje tok peněz na akciové trhy. Ten začal slábnout na počátku roku 2018 a dna dosáhl necelé dva roky poté. Načež nastala období neobvyklého růstu zájmu o akcie, do kterých za posledních 12 měsíců natekl nevídaný 1 bilion dolarů:

Klidný konec roku: Stuart Kaiser z UBS vysvětloval na Yahoo Finance svůj pohled na dění na amerických akciových trzích do konce roku. Podle něj jsou trhy do značné míry ovlivněny děním v technologickém sektoru, který je jednak tahounem růstu a také generuje vysoký tok hotovosti. Na stranu druhou je ale tento sektor citlivý na pohyb sazeb, a pokud by tedy měly sazby růst, mohlo by jej to znatelně brzdit. V základním scénáři by se podle UBS nemělo na trhu do konce roku dít nic dramatického, změnit to ale mohou nová inflační čísla, či další zasedání vedení Fedu.

Fed bude podle experta v následujících měsících čelit pokračující vysoké inflaci – Kaiser totiž míní, že ta nezačne klesat dříve než na konci prvního čtvrtletí příštího roku. Zároveň půjde o období, kdy bude slábnout růst celé ekonomiky a také zisků. Fed se přitom doposud snaží dosáhnout, aby se ještě zvýšila zaměstnanost, a to napříč americkou populací. Kaiser ovšem míní, že příští rok může vyvstat otázka, zda vyšší zaměstnanost svými přínosy u běžných lidí převáží nad negativy spojenými s rostoucí inflací.

Fed podle experta určitě věnuje pozornost tomu, že zvyšuje zaměstnanost, ale růst reálných mezd je kvůli současné vysoké inflaci negativní. Ovšem „korporátní Amerika věnuje růstu mezd asi vyšší pozornost než Fed, který se na věc dívá v celku“, dodal Kaiser.

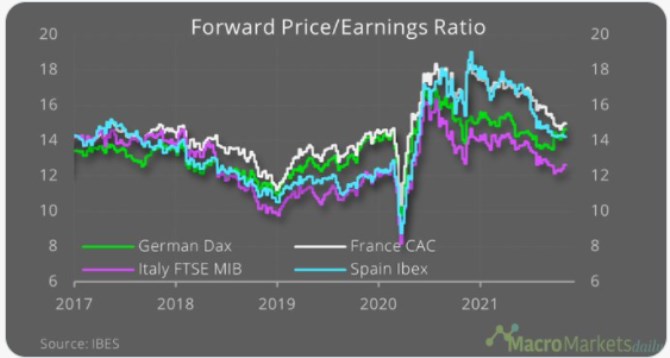

Evropské valuace: Valuaci evropských trhů se věnuje dnešní poslední obrázek. Srovnává poměry cen akcií a zisků na akcii PE v Německu, Francii, Itálii a Španělsku. V roce 2017 se všechny trhy obchodovaly s relativně podobným PE, postupně se rozptyl znatelně zvětšil, na jeho horní hranici nyní nacházíme Francii, na hranici spodní Itálii, jejíž PE je na rozdíl od zbytku pod úrovní roku 2017:

Zdroj: Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Daň z příjmů v roce 2020, změny kvůli koronaviru i daňové přiznání za rok 2019

- Dohoda o provedení práce 2022

- Platové tabulky pracovníků v sociálních službách 2022

- Dohoda o pracovní činnosti 2022

- Odměna pěstouna 2022 - kalkulačka

- Příspěvek při pěstounské péči 2022 - kalkulačka

- Alimenty kalkulačka 2022 - výživné na dítě

- Zvýšení platů 2022

- Důchod OSVČ 2022 - kalkulačka

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…

Okénko investora

Ali Daylami, BITmarkets

Olívia Lacenová, Wonderinterest Trading Ltd.

Ambiciózní plány Volva: Pomohou autonomní nákladní vozy americké nákladní dopravě?

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Štěpán Křeček, BHS

Cestovní ruch je na vzestupu. Rok 2024 výrazně překonal předpandemický rok 2019

Miroslav Novák, AKCENTA

ČNB v únoru snižuje úrokové sazby, ale s jejich dalším poklesem bude velmi opatrná

Charu Chanana, Saxo Bank

Scénář obchodní války 2.0: Co to znamená pro vaše portfolio?

Jiří Cimpel, Cimpel & Partneři