Ziskovost obchodovaných firem – přijdou ještě větší extrémy, nebo obrat a doba zaměstnanecká?

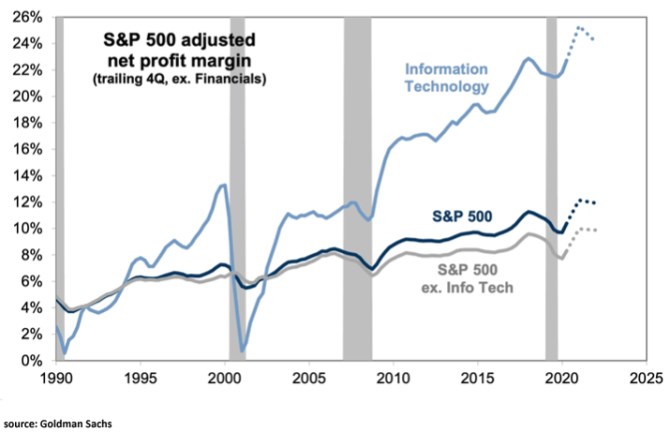

Někdy v polovině devadesátých let vydělávaly technologické firmy a zbytek toho, co se obchoduje na americkém akciovém trhu, zhruba stejně. Přesněji řečeno, jejich čisté ziskové marže se pohybovaly mezi 5 – 6 %. Pak nastal (i) velký ziskový nástup technologií a zároveň (ii) celkový dlouhodobý trend rostoucích marží. A po téměř třiceti letech rostoucí ziskovosti se nyní čeká, že zisky budou v následujících letech růst naprosto mimořádným tempem. Pár poznámek včetně té o éře kapitálu a éře práce.

1. Marže mimořádně vysoko: Detailní vývoj marží, který jsem nastínil výše, ukazuje následující graf. Jeho pointa je asi zejména v tom, jak moc se během oněch cca 30 let rozevřely ziskové nůžky mezi technologiemi a „staroekonomickými“ společnostmi. Dnes mi jde ale zejména o to ukázat nějakým způsobem, jak se dlouhodobě vyvíjela celková ziskovost obchodovaných firem. Tedy onen trend, který přinesl zhruba zdvojnásobení ziskových marží:

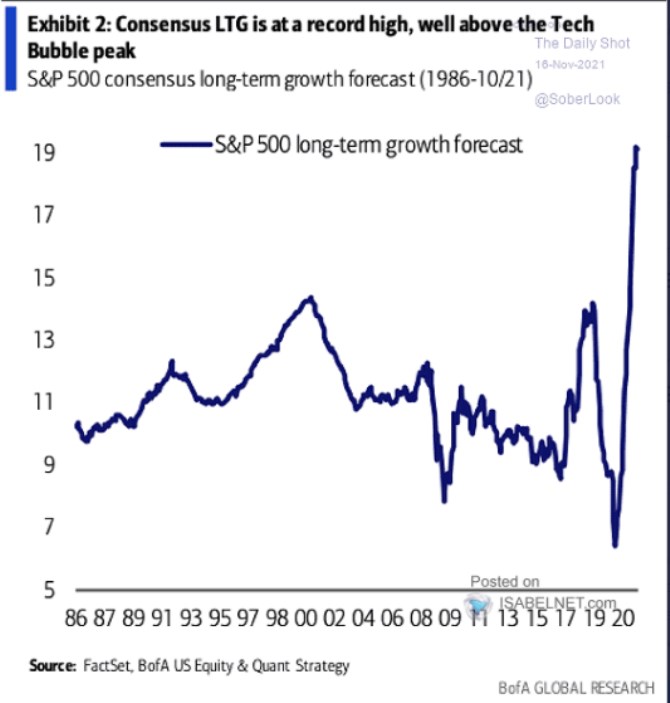

2. A očekávané zisky také extrémní: Minulý týden jsem ukazoval graf, který vysvětluje značnou část toho, jak vypadají ceny a valuace na americkém trhu. To, že je poměr cen vysoko relativně k ziskům (PE má vysoké hodnoty), je obecně známo. Mnohem méně známo je, že příčinou nejsou nízké sazby, ale jejich poměr k vysokému očekávanému růstu zisků*. Jeho extrémnost je patrná z grafu, který nyní zopakuji:

Zdroj: Twitter

3. Zisky dány vývojem celkových příjmů a jejich podílem: Růst zisků je v principu dán tím, jak rostou celkové příjmy v ekonomice (potažmo HDP) a také tím, jak se mění podíl zisků na celkových příjmech. Výše uvedené by tak trochu mohlo vybízet k otázce, proč by nyní po desetiletích zvyšování marží najednou měl nastat mimořádný ziskový skok nahoru. A tuto otázku si můžeme rozdělit v uvedeném duchu – co by nyní mohlo přinést (i) mimořádný růst celkových příjmů a/nebo (ii) mimořádný růst podílu zisků na celkových příjmech.

Podíl zisků a mezd na příjmech je v zemích jako USA docela diskutovaným tématem a to v souvislosti s vývojem (ne)rovnosti v příjmech a bohatství. Podíl zisků totiž dlouhodobě rostl a drží se na historicky vysokých úrovních. V kontextu dnešní úvahy je tedy relevantní, že pokud by měl tento podíl dál růst, nešlo by o žádný „návrat k průměru“, ale o pravý opak.

Nyní bychom začít dlouze uvažovat o řadě faktorů, které by tomu napovídaly, či naopak ne: Automatizace spíše ano, globalizace ano, deglobalizace ne, monopolizace ano... A to, co, zdá se mi, vystupuje stále více na povrch, je měnící se situace na trhu práce. A následně otázka, zda po tom, co bychom mohli nazvat érou kapitálu (onen dlouhodobě rostoucí podíl zisků) nepřichází éra práce, éra zaměstnanecká. Tím nechci celé věci dávat nějaký ideologický kontext, jde o čistě pracovní rozdělení a úvahu reflektující evidentní: Lidé v pozicích zaměstnanců začínají od firem požadovat mnohem více, než tomu bylo v minulosti. A samozřejmě nejen na monetární úrovni.

Co se pak týče růstu příjmů celkových, občas tu ve zkratce píšu, že americké akcie jsou naceněny na nějaké opakování dvacátých let minulého století. Přesněji řečeno na dobu, kdy by (třeba) technologie a inovace výrazně zvedaly potenciál celé ekonomiky a její nabídkovou stranu. Což by vedlo k rychlému a neinflačnímu růstu. Ač se to nyní může zdát jako finance fiction, přispět by k takovému vývoji mohlo i to, čím si firemní sektor prochází nyní. Jak se nakonec růst příjmů a podíly na nich konkrétně vyvinou, ale nevím, dnes jsem chtěl hlavně v pro mě hlavních rysech vykreslit, v jakém kontextu existuje to, co vidíme v druhém grafu.

*Pro hrubé srovnání: V roce 1986 byl očekávaný růst kolem 10 %, dlouhodobé sazby kolem 8 %. Po roce 2000 se růstová očekávání pohybovala od cca 11 % do cca 9 %. Výnosy obligací šly zhruba od 6 % ke 4 %. Nyní se růstová očekávání pohybují kolem 19 % a výnosy obligací jsou pod 2 %.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

02.05.2024 SCHLIEGER loni zaznamenal čtyřnásobný nárůst...

30.04.2024 Tesla po špatných výsledcích roste, Meta po...

Okénko investora

Mgr. Timur Barotov, BHS

Diverzifikace v době koncentrovaných akciových trhů – výzkum Goldman Sachs

Miroslav Novák, AKCENTA

Michal Brothánek, AVANT IS

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Ali Daylami, BITmarkets

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)