čnBlog – Nedostatek materiálů a komponent jako faktor omezující výrobu a zvyšující ceny

Celosvětová pandemie koronaviru způsobila velké trhliny v mezinárodním obchodu, logistice a výrobních řetězcích, které se nyní začaly plně projevovat v cenách průmyslových výrobců. Údaje ze šetření Evropské komise potvrzují, že hlavním motivem pro vyšší očekávání prodejních cen jsou překážky ve výrobě, zejména nedostatek materiálů a komponent. Historické zkušenosti ale ukazují, že po odeznění problémů s nedostatkem materiálů a vstupů se cenová očekávání relativně rychle korigují a dočasné výpadky dodávek tak mají malý vliv na dlouhodobý vývoj cen v průmyslových odvětvích. Přesto budou podniky i spotřebitelé pociťovat dopady pandemie na inflaci ještě řadu měsíců. Článek tak navazuje na analýzu z Boxu 1 letní Zprávy o měnové politice s titulkem „Co stojí za silným růstem produkčních cen v průmyslu?“

Vyšlo v publikaci Globální ekonomický výhled – srpen 2021 (pdf, 2 MB)

Úvod

„Dokonalá bouře“ nedostatku materiálů a komponent v prostředí silně oživující globální ekonomiky po pandemii dělá vrásky na čele nejednoho ředitele. Narušení dodavatelských řetězců při robustní poptávce po obchodovatelných statcích se projevuje ve vyšším tlaku na růst cen průmyslových výrobců, zatímco aktivita v průmyslu je tímto tlumena. Objednávky firem jsou aktuálně na vysokých úrovních, ale kvůli zpožděním v dodávkách vstupů neběží výroba hladce, což se dále propaguje výrobními řetězci. Vyšší poptávka po vstupech je doprovázena růstem cen, který se v cenově flexibilních odvětvích ihned odráží i v produkčních cenách. Je to však jediný faktor, který limituje produkci firem? A v jakém horizontu se projeví v produkčních cenách? Článek představuje situaci na vybraném vzorků evropských zemí – Německu, Francii, Itálii, Španělsku, Slovenku a České republice.

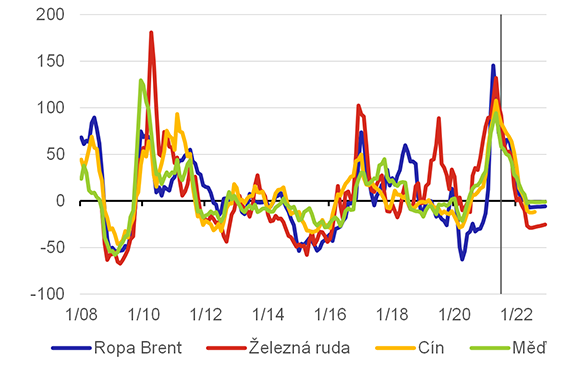

Silná poptávka a přetížení dodavatelských řetězců se již odrazily v cenách komodit a komponent, takže kromě nedostatku materiálů a komponent firmy řeší i vyšší náklady na další vstupy. Kromě ceny ropy nárůst zaznamenaly také ceny kovů či dřeva. Podle tržního výhledu lze sice očekávat brzkou korekci aktuálního růstu cen ropy či kovů (Graf 1), ale nedostatek polovodičů a čipů bude přetrvávat nejméně do roku 2023 a jejich ceny tak rychle neklesnou. Ceny čipů a polovodičů v poslední době citlivě reagovaly na jednorázová narušení produkce (požár v japonské továrně na čipy a výpadek elektřiny v Texasu, kde se nachází mnoho továren na jejich výrobu), při velmi robustní poptávce. Do budoucna však bude potřeba upravit celý výrobní řetězec v jihovýchodní Asii a rozšířit produkci v USA a Evropě, protože dominantní roli v produkci vyspělých čipů hraje Tchaj-wan, ohrožený nedostatkem vody v důsledku globálních změn klimatu. Vážný nedostatek čipů bude podle tržních odhadů patrný po celý rok 2021, z čehož těží akciový index pro firmy v sektoru (Graf 2).

Graf 1 – Změny cen vybraných komodit (mzr. změna)

Zdroj: Bloomberg, ČNB

Pozn.: Svislá čára označuje tržní výhled

Graf 2 – Philadelphia Semiconductor Index (index)

Zdroj: Bloomberg

Pozn.: Vážený index akcií v sektoru polovodičů

Jaké faktory aktuálně limitují produkci firem?

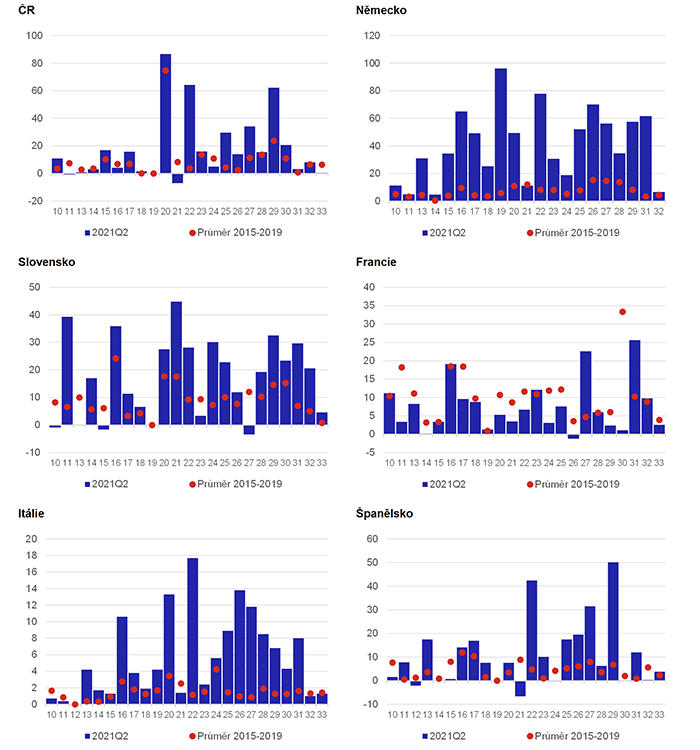

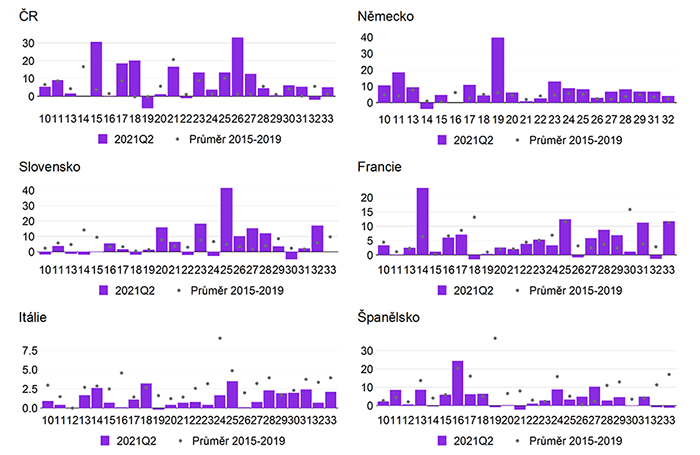

Informaci o tom, jakým obtížím v produkci firmy čelí, poskytují šetření mezi podniky. Nejznámějším zdrojem jsou šetření Purchasing Managers' Index (PMI), jehož subindexy (např. termíny dodání) nejsou volně dostupné. Podobnou informaci lze však získat z volně přístupného květnového šetření Evropské komise[1]. Z jeho výsledků plyne, že firmy po celé Evropě nyní čelí rekordně vysokým překážkám ve výrobě v souvislosti s nedostatkem materiálů a komponent (tzv. vybavení). Na Grafu 3 je srovnání poslední dostupné hodnoty za druhé čtvrtletí 2021 s průměrem let 2015 až 2019.

Nejméně spokojeny s dodávkami vybavení jsou firmy v Německu, ale tento problém hlásí ve vysoké míře i český průmysl. Zasažena je celá řada odvětví, zejména chemický a petrochemický průmysl. Značné jsou obtíže ve skupinách strojů (včetně automobilů), popř. ve zpracování dřeva, v elektronice či počítačích. Tyto firmy jsou nejvíce postiženy výpadky v dodávkách plastů, počítačových čipů či dřeva. Na opačném konci se nachází skupiny s minimálními problémy – potraviny či oblečení. Menší obtíže pak celkově hlásí Francie, která má nižší podíl průmyslu na přidané hodnotě než ostatní obchodní partneři ČR.

Graf 3 – Podíl firem hlásících obtíže s dodávkami vybavení (%)

Zdroj: Evropská komise

Pozn.: 11 – Nápoje, 12 – Tabák, 13 – Textilie, 14 – Oblečení, 15 – Kůže, 16 – Dřevo, 17 – Papír, 18 - Tisk a reprodukce, 19 - Rafinované ropné produkty, 20 – Chemikálie, 21 – Léčiva, 22 – Plasty, 23 - Ostatní produkty, 24 – Kovy, 25 - Kovové výrobky, 26 - Počítače a elektronika, 27 - Elektrické vybavení, 28 - Stroje a zařízení, 29 - Motorová vozidla, 30 - Ostatní dopravní prostředky, 31 – Nábytek, 32 – Ostatní, 33 - Opravy a instalace

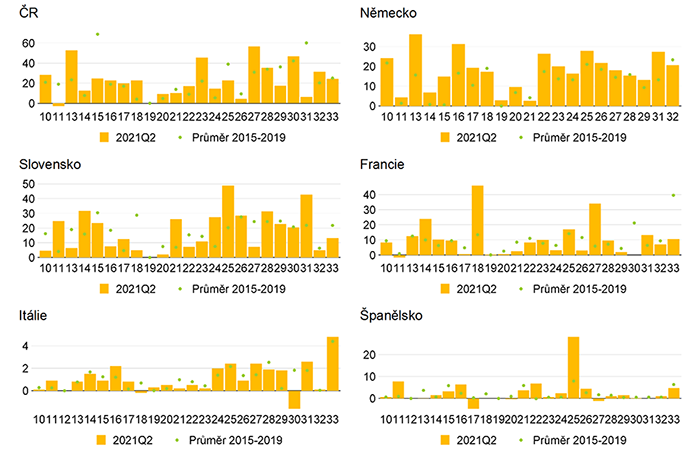

Z hlediska nedostatku pracovní síly firmy prozatím nepociťují výrazné obtíže, třebaže situace se značně liší podle odvětví a zemí (Graf 4). Podle německých firem je ve většině odvětví aktuálně větší problém sehnat vhodného zaměstnance, v porovnání s průměrem let 2015 až 2019. Největší potíže na trhu práce pak hlásí v průměru ČR a Slovensko, nejlépe je na tom Itálie či Španělsko. České firmy hlásí obtíže s najímáním pracovní síly dlouhodobě mnohem více, než ostatní země ve srovnání.

Graf 4 – Podíl firem hlásících obtíže s najímáním pracovní síly (%)

Zdroj: Evropská komise

Pozn.: 11 – Nápoje, 12 – Tabák, 13 – Textilie, 14 – Oblečení, 15 – Kůže, 16 – Dřevo, 17 – Papír, 18 - Tisk a reprodukce, 19 - Rafinované ropné produkty, 20 – Chemikálie, 21 – Léčiva, 22 – Plasty, 23 - Ostatní produkty, 24 – Kovy, 25 - Kovové výrobky, 26 - Počítače a elektronika, 27 - Elektrické vybavení, 28 - Stroje a zařízení, 29 - Motorová vozidla, 30 - Ostatní dopravní prostředky, 31 – Nábytek, 32 – Ostatní, 33 - Opravy a instalace

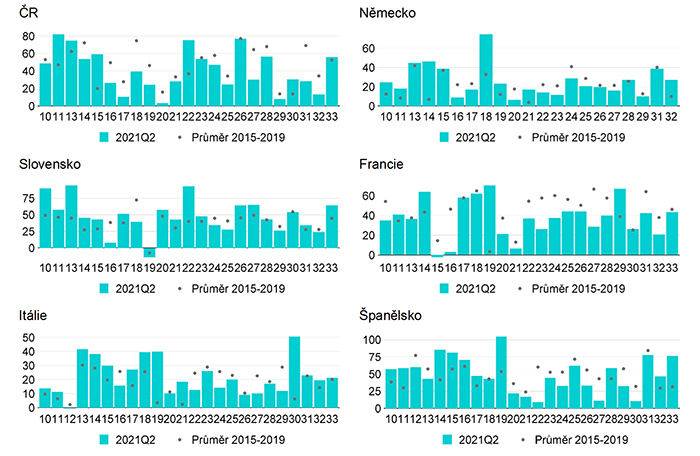

Naopak potíže s poptávkou jsou nižší, než tomu bylo v předchozích pěti letech (Graf 5). V případě Německa či ČR je robustní růst poptávky zejména u skupin strojů a elektrotechniky, naopak potíže s ní mají stále odvětví textilu či odívání. Oproti předchozím skupinám je význam této položky mnohem větší. Zatímco v průměru v letech 2015 až 2019 hlásilo jen 7,4 % firem v Německu a 10 % v ČR potíže s dodávkami vybavení, potíže s poptávkou mělo 22 % firem v Německu a 47 % firem v ČR.

Graf 5 – Podíl firem hlásících obtíže s poptávkou (%)

Zdroj: Evropská komise

Pozn.: 11 – Nápoje, 12 – Tabák, 13 – Textilie, 14 – Oblečení, 15 – Kůže, 16 – Dřevo, 17 – Papír, 18 - Tisk a reprodukce, 19 - Rafinované ropné produkty, 20 – Chemikálie, 21 – Léčiva, 22 – Plasty, 23 - Ostatní produkty, 24 – Kovy, 25 - Kovové výrobky, 26 - Počítače a elektronika, 27 - Elektrické vybavení, 28 - Stroje a zařízení, 29 - Motorová vozidla, 30 - Ostatní dopravní prostředky, 31 – Nábytek, 32 – Ostatní, 33 - Opravy a instalace

Některé firmy mají též větší potíže s financováním, jak naznačuje šetření (Graf 6). Například v Německu je podíl firem hlásící potíže s financováním dvojnásobný oproti pětiletému průměru. V ČR se to týká zejména firem v odvětvích nejvíce postižených problémy s dodávkami (papír, kovy), v menším měřítku totéž pak platí pro Slovensko. Naopak firmy v Itálii či Španělsku problémy s financováním neavizují.

Graf 6 – Podíl firem hlásících obtíže s financováním (%)

Zdroj: Evropská komise

Pozn.: 11 – Nápoje, 12 – Tabák, 13 – Textilie, 14 – Oblečení, 15 – Kůže, 16 – Dřevo, 17 – Papír, 18 - Tisk a reprodukce, 19 - Rafinované ropné produkty, 20 – Chemikálie, 21 – Léčiva, 22 – Plasty, 23 - Ostatní produkty, 24 – Kovy, 25 - Kovové výrobky, 26 - Počítače a elektronika, 27 - Elektrické vybavení, 28 - Stroje a zařízení, 29 - Motorová vozidla, 30 - Ostatní dopravní prostředky, 31 – Nábytek, 32 – Ostatní, 33 - Opravy a instalace

Nedostatek materiálu a komponent tlačí vzhůru očekávání prodejních cen

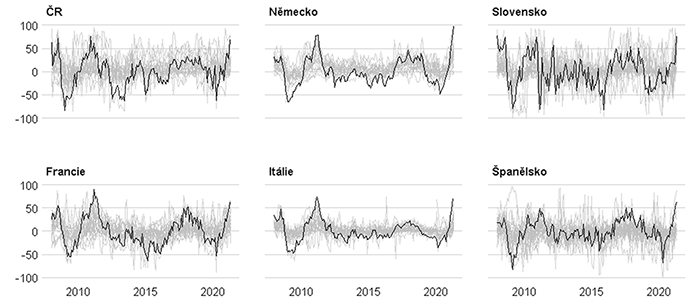

Potíže v dodavatelských řetězcích a vyšší ceny komodit se pak projevily v očekávání ohledně prodejních cen, které již několik měsíců v řadě rostou. Šetření EK potvrzuje prudký nárůst těchto očekávání od začátku roku 2021, a to v řadě sektorů současně (Graf 7).[2] Nejvýrazněji v případě Německa a Itálie, ale i v ostatních zemích očekávání po propadu v průběhu roku 2020 korigovala.

Graf 7 – Očekávání firem ohledně prodejních cen v následujících 3 měsících (jednotky)

Zdroj: Evropská komise, ČNB

Pozn.: černá – efekt společného pohybu očekávání (první komponenta přes jednotlivé indexy pro sektory, škálovaná), šedá – údaje pro jednotlivé sektory (podíly firem hlásící zvyšování či snižnování cen na celkovém počtu firem v šetřední)

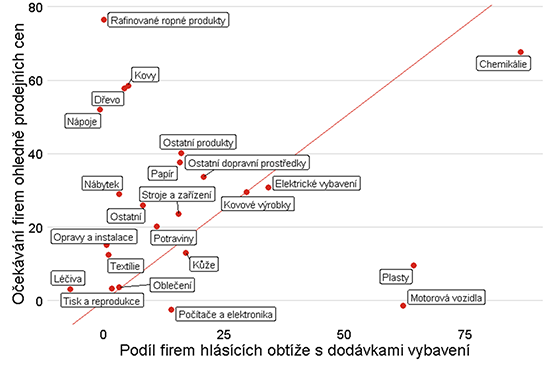

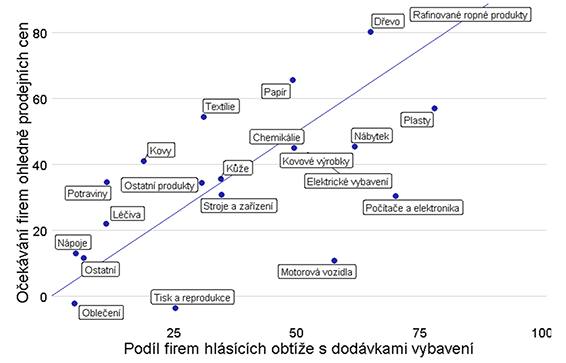

Očekávání firem ohledně prodejních cen nejvíce vzrostla v odvětvích, která čelí potížím s vybavením, popř. jsou silně navázána na ceny komodit. Srovnali jsme podle sektorů podíly firem, které hlásí potíže s vybavení, s jejich očekávaným pohybem prodejních cen (Graf 8 pro ČR a Německo). Sektory, kde jsou hlášeny největší potíže s dodávkami, mají také nejvyšší podíl firem s očekávaným růstem cen. Zatímco v případě Německa je tento efekt do značné míry lineární, v ČR vstupují do rozhodování firem o cenách i jiné faktory, např. kurz koruny k euru. Česká firmy nehlásí problémy s dodávkami dřeva, rafinovaných produktů či kovů, ale očekávání cenového růstu jsou u nich značná v důsledku globálního vývoje cen komodit. Situace v dalších sektorech obou zemí je však podobná. Například pro kategorii motorová vozidla v obou zemích přes 60 % firem hlásí potíže s dodávkami vybavení, ale méně než 10 % z nich se chystá ke změně cen. Podobný obrázek poskytují i údaje za ostatní obchodní partnery. Zajímavostí je, že slovenští producenti v automobilovém průmyslu hlásí menší obtíže v dodávkách než ti němečtí (a naopak je tomu u španělských), ale očekávání firem ohledně prodejních cen v sektoru je ve všech zemích nízké.

Graf 8a – Srovnání omezené dostupnosti faktorů a očekávaného pohybu prodejních cen – ČR (jednotky)

Zdroj: Evropská komise

Graf 8b – Srovnání omezené dostupnosti faktorů a očekávaného pohybu prodejních cen – Německo (jednotky)

Zdroj: Evropská komise

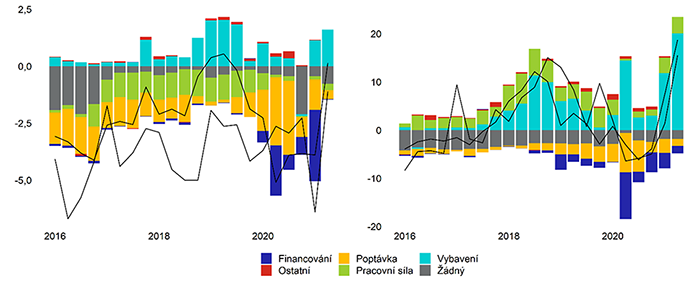

V automobilovém průmyslu také firmy hlásí odeznění potíží s poptávkou a financováním, které by jinak tlak na růst cen tlumily. Pokusili jsme se v rámci jednoduchých regresních modelů odhadnout vliv faktorů omezující produkci na očekáváná firem ohledně prodejních cen. Na Grafu 9 se na údajích pro Německo a ČR ukazuje, že nedostatečná poptávka i problémy s financování brzdily cenová očekávání firem na konci roku 2019 a v průběhu pandemie. Naopak problémy s vybavením byly v tomto období malé. Situace se začala obracet v roce 2021, kdy nedostatek vybavení vytlačil cenová očekávání výše při odeznění tlumících efektů. Podobný obrázek pak najdeme v řadě dalších sektorů – od strojů po počítače a elektroniku. U odvětví navázaných na ceny komodit je situace více různorodá, u dalších skupin (např. textilu) je dominantní vliv nízké poptávky.

Graf 9 – Modelový odhad vlivu různých překážek ve výrobě na očekávání firem ohledně prodejních cen v odvětví motorových vozitel – ČR a Německo

Zdroj: Evropská komise, ČNB

Nedostatek pracovních sil ale zvyšuje očekávání prodejních cen jen v některých zemích. Zatímco v ČR se nedostatek pracovní síly nemůže odrazit na vyšších prodejních cenách, v Německu je zřetelný kladný příspěvek tohoto faktoru k cenovým očekáváním. Podobný efekt jako u ČR nalézáme na Slovensku a v menší míře v Itálii. Ve Španělsku žádný signifikantní efekt není zřetelný, což pravděpodobně souvisí s tamní situací na trhu práce a nejvyšší mírou nezaměstnanosti mezi vybranými ekonomikami.

Jak dlouho bude v cenách vidět vliv nedostatku materiálu a komponent?

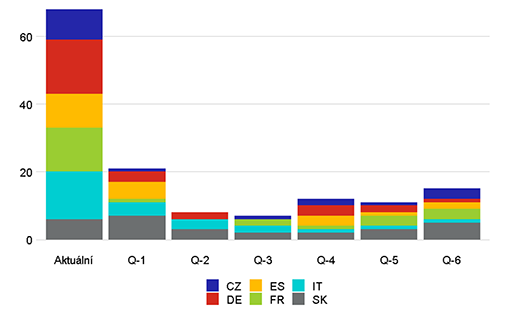

Efekt nedostatku materiálu a komponent na očekávání cen relativně rychle vyprchá, jakmile překážky odezní. Jednoduché regrese podle sektorů a zemí (Graf 10) jasně ukazují, že nedostatek vybavení se v cenových očekáváních dominantně projevuje v aktuálním čtvrtletí a následně rychle odeznívá. V malé míře v některých zemích a sektorech pokračuje i v delším horizontu. V Grafu jsou sečteny počty signifikantních regresních koeficientů pro překážky v závislosti na čase. Například kategorie „Q-1“ je tak počet modelů přes země, které nachází faktor překážek zpožděný o jedno čtvrtletí jako statisticky významný. Z pohledu jednotlivých sektorů dočasná nedostupnost vybavení nejrychleji vyprchá ve skupinách plastů a kovů, kde lze očekávat velkou cenovou flexibilitu. Ale ani u ostatních sektorů není vliv v ročním horizontu kvantitativně velký.

Obtíže s dodávkami materiálů a komponent stejně jako očekávání cenového růstu by podle aktuálního výhledu kulminovat během léta. V malé míře mohou cenové tlaky přetrvávat déle, zejména pokud se jedná o sektory s nižší cenovou flexibilitou či sektory, kde významnou roli hrají dodávky některých komponent (např. čipů), kde budou obtíže odeznívat pozvolněji.

Graf 10 – Krátkodobý efekt nedostatku materiálu a komponent na cenová očekávání dle zemí (jednotky)

Zdroj: Evropská komise, ČNB

Pozn.: Sloupce ukazují nasčítané počty statisticky signifikantních koeficientů v jednoduchých regresních modelech podle zemí

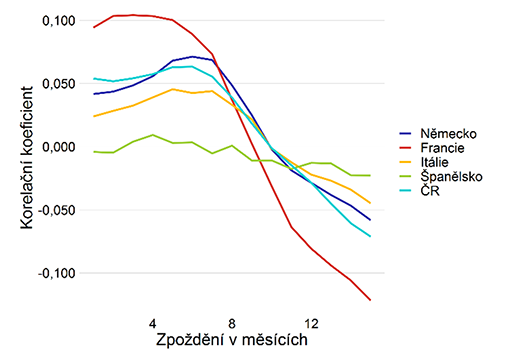

Graf 11 – Vztah mezi změnami cen v čase (osa x: zpoždění v měsících; osa y: korelační koeficient)

Zdroj: Evropská komise, ČNB

Pozn.: Korelace mezi změnou očekávaného růstu prodejních cen za tři měsíce a mrz. růstem cen průmyslových výrobců v závislosti na zpoždění, průměr přes všechny sektory

Závěr

Firmy sice po odeznění problémů rychle cenová očekávání zkorigují, ale v cenách průmyslových výrobců uvidíme vliv ještě minimálně půl roku. Maximální efekt v ČR i u ostatních zemí je v horizontu zhruba půl roku, pak pozvolna ustupuje. Korelace je zprůměrována přes sektory, které ale mají značně diferencovaný vývoj, takže výsledná hodnota je spíše nižší. Prolévání cen do PPI je silnější a rychlejší u sektorů s dominantním vlivem komodit, zatímco v případě motorových vozidel je dokonce ještě o čtvrt roku posunutý. Efekty nedostatku vybavení tak budou odeznívat v cenách průmyslových výrobců postupně, jak dojde ke korekci očekávání.

Klíčová slova

Dodavatelské řetězce, nedostatek materiálů, ceny výrobců

JEL Klasifikace

E23, E32, F44

[1] Šetření ohledně překážek v produkci má čtvrtletní frekvenci a doplňuje standardní měsíční šetření ekonomického sentimentu (ESI). V rámci 8. otázky je zjišťováno, jakým překážkám (práce, vybavení, poptávka, finance, ostatní, žádné) jsou firmy vystaveny. Viz https://ec.europa.eu/info/business-economy-euro/indicators-statistics/economic-databases/business-and-consumer-surveys_en

[2] Vzhledem k značné volatilitě dat na sektorové úrovni jsme extrahovali společný pohyb napříč sektory pomocí metody hlavních komponent (PCA), ale aktuální prudký pohyb cen napříč sektory je patrný i na desagregovaných datech

Globální ekonomický výhled ——— srpen 2021

www.cnb.cz

I. Úvod 2

II. Ekonomický výhled ve vybraných teritoriích 3

II.1 Eurozóna 3

II.2 Výběr z eurozóny – Itálie 4

II.3 Spojené státy 5

II.4 Spojené království 6

II.5 Japonsko 6

II.6 Čína 7

II.7 Rusko 7

II.8 Polsko 8

II.9 Maďarsko 8

II.10 Jižní Korea 9

III. Předstihové ukazatele a výhledy kurzů 10

IV. Vývoj na komoditních trzích 11

IV.1 Ropa 11

IV.2 Ostatní komodity 12

V. Zaostřeno na… 13

Nedostatek materiálů a komponent jako faktor omezující výrobu a zvyšující ceny 13

A. Přílohy 21

A1. Změna predikcí pro rok 2021 21

A2. Změna predikcí pro rok 2022 21

A3. Výhledy růstu HDP a inflace v zemích eurozóny 22

A4. Vývoj a výhledy růstu HDP a inflace v jednotlivých zemích eurozóny 22

A5. Vývoj a výhledy růstu HDP a inflace v dalších vybraných zemích 29

A6. Seznam zkratek použitých v GEVu 30

13. srpna 2021

Sběr dat CF

9. srpna 2021

Datum publikace GEVu

20. srpna 2021

Poznámky ke grafům

Předpovědi ECB, Fed, BoE, BoE: střed intervalu

U výhledů HDP a inflace šipka signalizuje směr revize nově publikované předpovědi oproti minulému GEVu. Není-li šipka uvedena, znamená to, že

nová předpověď není dostupná. Hvězdička označuje prvně publikovanou předpověď pro daný rok. Historická data jsou převzata z CF, s výjimkou MT a

LU, u nichž pochází z EIU.

Předstihové indikátory jsou převzaty z Bloombergu a Refinitiv Datastreamu.

Předpovědi sazeb EURIBOR a LIBOR jsou vytvořeny na základě implikovaných sazeb z výnosové křivky mezibankovního trhu (od 4M do 15M jsou

použity sazby FRA, pro delší horizont upravené IRS sazby). Předpovědi výnosů německého a amerického vládního dluhopisu (Bund 10R a Treasury

10R) jsou převzaty z CF.

Kontakt

gev@cnb.cz

Tým zpracovatelů

Luboš Komárek Garant, I. Úvod

Petr Polák Editor, II.3 Spojené státy

Filip Novotný II.1 Eurozóna, II.2 Itálie

Michaela Ryšavá II.4 Spojené království

Martin Kábrt II.5 Japonsko, II.10 Jižní Korea

Martin Motl II.6 Čína

Oxana Babecká II.7 Rusko

Jaromír Tonner II.8 Polsko, II.9 Maďarsko

Jan Hošek IV.1 Ropa, IV.2 Ostatní komodity

Soňa Benecká V. Zaostřeno na…

Česká národní banka ——— Globální ekonomický výhled ——— srpen 2021

I. Úvod

I. Úvod

Delta mutace se šíří výrazněji mezi mladými, což odráží

jejich nízkou proočkovanost a zvýšenou mobilitu oproti starším lidem. V

Evropě se to týká zejména Španělska, Francie a Itálie. Nicméně v

Asijsko-pacifickém regionu se epidemická situace opět zhoršuje celkově. Tato

pandemická rizika zohledňuje i nová prognóza z dílny Mezinárodního měnového fondu. Ta zachovává svoji

minulou prognózu s 6% růstem globální ekonomiky v letošním roce, avšak nově

uvádí, že vyspělé ekonomiky porostou o 0,5 p. b. rychleji a rozvíjející se

ekonomiky naopak o tuto hodnotu svůj očekávaný růst přibrzdí. Pro příští rok

MMF očekává globální růst o solidních 4,9 % (o 0,5 p. b. více než ve své jarní

prognóze). Z uvedeného posunu lze sledovat, že vyspělé ekonomiky potvrzují růst

své zdatnosti a odolnosti fungování v pandemickém prostředí. Aktuálním fenoménem

zůstávají problémy v dodavatelských řetězcích, které ve svém výsledku působí na

nižší výkon ekonomik skrze horší výsledky Srpnový výhled růstu HDP a inflace ve sledovaných zemích, % průmyslu a

naopak přispívají k růstu cen, který je umocňován utrácením vynucených úspor z

období nedávných lockdownů.

Delta mutace se šíří výrazněji mezi mladými, což odráží

jejich nízkou proočkovanost a zvýšenou mobilitu oproti starším lidem. V

Evropě se to týká zejména Španělska, Francie a Itálie. Nicméně v

Asijsko-pacifickém regionu se epidemická situace opět zhoršuje celkově. Tato

pandemická rizika zohledňuje i nová prognóza z dílny Mezinárodního měnového fondu. Ta zachovává svoji

minulou prognózu s 6% růstem globální ekonomiky v letošním roce, avšak nově

uvádí, že vyspělé ekonomiky porostou o 0,5 p. b. rychleji a rozvíjející se

ekonomiky naopak o tuto hodnotu svůj očekávaný růst přibrzdí. Pro příští rok

MMF očekává globální růst o solidních 4,9 % (o 0,5 p. b. více než ve své jarní

prognóze). Z uvedeného posunu lze sledovat, že vyspělé ekonomiky potvrzují růst

své zdatnosti a odolnosti fungování v pandemickém prostředí. Aktuálním fenoménem

zůstávají problémy v dodavatelských řetězcích, které ve svém výsledku působí na

nižší výkon ekonomik skrze horší výsledky Srpnový výhled růstu HDP a inflace ve sledovaných zemích, % průmyslu a

naopak přispívají k růstu cen, který je umocňován utrácením vynucených úspor z

období nedávných lockdownů.

Na poli centrálního bankovnictví potvrdily Fed i ECB nastavení svých měnových politik. FOMC Fedu v souladu s tržními očekáváními

|

Zdroj: Consensus Forecasts (CF) Pozn.: Šipka signalizuje směr revize nově publikované předpovědi oproti minulému vydání GEVu. |

ponechal nastavení základních úrokových sazeb v USA i parametry QE beze změny. Obdobně učinila ECB týden před tím, přičemž v komunikaci |

upravila svoji forwad guidance i v duchu závěrů, plynoucích z revize její měnové politiky. ECB tak nově očekává ponechání sazeb na současné nebo nižší úrovni do doby, než zaznamená, že 2% inflace je dosahováno výrazně před koncem horizontu projekcí a trvale po jeho zbytek. Dále bude bedlivě sledovat vývoj jádrové inflace, aby odpovídal stabilizaci střednědobé inflace na úrovni 2 %. To znamená, že se přechodně aktuální inflace může nacházet i mírně nad 2% inflačním

|

Vývoj počtu letů během posledních dvou let oproti roku 2019, % |

pro příští rok nebyly pro žádnou ze sledovaných ekonomik

oproti minulému měsíci sníženy. Výhledy analytiků CF jsou tak podobné výše

zmíněné nové prognóze MMF.

pro příští rok nebyly pro žádnou ze sledovaných ekonomik

oproti minulému měsíci sníženy. Výhledy analytiků CF jsou tak podobné výše

zmíněné nové prognóze MMF.

Výhledy spotřebitelské inflace byly oproti červenci opět všeobecně přehodnoceny vzhůru, a to jak pro letošní, tak příští rok. Dokonce i výhled pro Japonsko se posunul do kladných hodnot. Jistým šokem bylo zveřejnění inflace v Německu, kde hodnota za červenec ve výši 3,8 % je nejvyšší za poslední čtvrtstoletí. Výjimkou z výše uvedeného trendu je pro letošní rok cenový vývoj v Číně, kde byl výhled přehodnocen směrem dolů.

Americký dolar bude dle srpnového CF v ročním

|

i dvouletém horizontu oslabovat oproti všem námi sledovaným měnám. Předpověď CF pro cenu ropy Brent v ročním horizontu se oproti minulému měsíci opět téměř nezměnila a drží se na hodnotě cca 68 USD/barel (interval 55 až 81 USD/barel). Výhled tržních sazeb 3M USD LIBOR i 3M EURIBOR je rostoucí, nicméně 3M EURIBOR nadále zůstává v záporných hodnotách. |

1/20 3/20 5/20 7/20 9/20 11/20 1/21 3/21 5/21 7/21

Zdroj: Eurostat Pozn.: Změna v procentech oproti stejnému měsíci v roce 2019. |

Graf aktuálního čísla ukazuje, že cestovní ruch i přes rostoucí proočkovanost evropské populace stále trpí nedostatkem zákazníků. Ač bývá červenec měsícem s nejvyšším počtem letů, stále ve většině evropských zemí letá o polovinu méně cestujících než v roce 2019. Situace se však rychle zlepšuje jak v turistickém segmentu, tak u služebních letů, a výhled vypadá pozitivně. Více o dopadech koronaviru na leteckou dopravu přinesl tematický článek v GEVu 11/2020.

Aktuální číslo dále přináší analýzu „Nedostatek materiálů a komponent jako faktor omezující výrobu a zvyšující ceny“. Článek se zaměřuje na velmi důležité téma pro výrobu i spotřebu, kterým je aktuální nedostatek vstupů. Koronavirovou pandemií pošramocené dodavatelské řetězce brání nejen rychlému ekonomickému oživení, ale současně také zvyšují již tak vysoké inflační tlaky. Článek bohužel přináší nepříliš pozitivní zprávu o tom, že dopady pandemie na inflaci budou podniky i spotřebitelé pociťovat ještě řadu měsíců.

II.1 Eurozóna

Ekonomika eurozóny rostla ve druhém čtvrtletí svižným tempem navzdory slabým výsledkům průmyslu. Mezičtvrtletní růst HDP dosáhl 2% dynamiky, a to po mírných poklesech v předchozích dvou čtvrtletích. K oživení ekonomické aktivity došlo po uvolnění protikovidových opatření. Otevření sektoru služeb se odrazilo ve zlepšení předstihového indikátoru PMI za červen i červenec. Naproti tomu průmysl v červnu druhý měsíc v řadě poklesl pod vlivem problémů v dodavatelských řetězcích. Nedařilo se zejména Německu, jehož nečekaný pokles průmyslové výroby alespoň částečně kompenzovaly Francie a Itálie. Největší meziměsíční propad zaznamenala produkce kapitálového zboží, naopak se zvýšila výroba zboží krátkodobé spotřeby. Maloobchod v červnu pokračoval druhý měsíc v řadě v meziměsíčním růstu a pozitivně se vyvíjela i situace na trhu práce, takže míra nezaměstnanosti v červnu dále poklesla až na 7,7 %.

Nově dostupné údaje dále podpořily optimismus analytiků v rámci srpnového šetření CF. Ti posunuli výhled letošního růstu HDP eurozóny na 4,8 %. Zároveň došlo také k přehodnocení výhledu inflace pro letošní rok směrem nahoru na 2,1 % a mírně nahoru také pro rok 2022. Předpověď růstu HDP pro příští rok se nezměnila. V letošním roce nejrychleji oživí Španělsko (6,0 %) a Francie (5,9%), zatímco výhled růstu Německa byl oproti předchozímu měsíci přehodnocen mírně níže na 3,3 %. V roce 2022 francouzská, italská či německá ekonomika porostou přibližně 4% tempem, zatímco ve Španělsku se udrží 6% tempo růstu. Ceny porostou letos nejrychleji v Německu (2,8 %), zatímco Itálie a Francie v průměru nedosáhnou ani 2% inflace. V příštím roce je očekáváno její zvolnění, a to i přes nadále uvolněnou měnovou politiku ECB.

Hospodářské vyhlídky zůstávají nadále nejisté. V řadě zemí totiž v posledních týdnech roste počet případů nákazy koronavirem. Důvěra investorů podle průzkumu společnosti Sentix se tak v srpnu zhoršila a dostala se nejníže za tři měsíce. Dolů ji poslaly právě obavy z možných uzávěr ekonomik, které by mohly nastat na podzim.

7/21 14,6 19,3 -4,4 4,6 4 10Y Bund -0,39 -0,48 -0,20 -0,10

II.2 Výběr z eurozóny – Itálie

Itálie zaznamenala ve druhém čtvrtletí výrazný růst ekonomiky, který překonal očekávání. K oživení přispěla zejména domácí poptávka a čisté exporty. Oproti předchozímu čtvrtletí vzrostl HDP o 2,7 % po mírném mezičtvrtletním růstu v prvním čtvrtletí. Ekonomika profitovala zejména z uvolnění restrikcí v sektoru služeb a z oživení cestovního ruchu. Třetím měsícem pokračoval v červnu také meziměsíční růst tržeb v maloobchodě. Ve stejném měsíci také dále poklesla míra nezaměstnanosti na 9,7 % a meziměsíční růst průmyslové produkce dosáhl 1 %. Zatímco většina faktorů vyznívá pozitivně, tak z důvodu opětovného šíření nákazy koronaviru (jeho delta mutace) zavedla italská vláda na začátku srpna omezení účasti na některých aktivitách, pro které je nutné prokázání očkování proti koronaviru. Tato opatření mohou negativně ovlivnit zejména oživující cestovní ruch.

Podle analytiků CF dosáhne růst italské ekonomiky letos 5,3 % a v roce 2022 zpomalí na 4,2 %. Oproti předchozímu měsíci došlo k výraznému zlepšení výhledu pro letošní rok, zatímco výhled pro rok 2022 zůstal nezměněn. Impuls k oživení ekonomiky je mj. očekáván od v červnu schváleného Plánu obnovy v objemu 24,9 mld. EUR.

Inflace bude letos v Itálii utlumená, v průměru za celý rok 2021 dosáhne 1,4 % a v roce 2022 zvolní na 1,2 %. Inflace v Itálii na rozdíl od mnoha jiných zemí eurozóny zvolnila v červenci na 0,9 % z červnových 1,3 %. Hlavní vliv na růst cen mají stejně jako v ostatních zemích eurozóny ceny energií. Po odeznění tohoto faktoru se inflace v Itálii opět více vzdálí inflačnímu cíli ECB, a to přes zrychlení dynamiky cen průmyslových výrobců, která podle analytiků CF za letošní rok dosáhne 5,7 %, což je o více jak 1 p. b. vyšší očekávaný růst ve srovnání s předchozím měsícem.

Růst HDP ve vybraných zemích eurozóny pro rok Inflace ve vybraných zemích eurozóny pro rok

Předstihové ukazatele ESI Ekonomické a inflační překvapení v eurozóně

Inflační očekávání na základě 5letého inflačního swapu a SPF:

EA DE FR ES IT SK 5y5y SPF

5/21 114,5 112,2 110,9 108,3 115,8 98,4 6/21 1,57 1,68

6/21 117,9 117,2 112,7 107,2 117,9 103,4 7/21 1,60 1,82

7/21 119,0 117,5 116,7 108,9 119,6 97,9 8/21 1,67 1,82

II.3 Spojené státy

Výhledy pro americkou ekonomiku doznaly výrazných změn. Nový výhled CF přepokládá letošní růst reálného HDP o 6,2 %, což je oproti červencové hodnotě o 0,4 p. b. méně. Důvodem pro takovéto výrazné snížení je nižší než očekávaný růst ve druhém čtvrtletí (6,5 % mzč. anualizovaně) způsobený především přetrvávajícími problémy v dodavatelských řetězcích (více v tematickém článku Zaostřeno na), kdy firmám výrazně klesly zásoby (o 166 mld. USD). Naopak nejnovější výhled z dílny MMF byl revidován směrem vzhůru a přepokládá rekordní 7% růst americké ekonomiky. Pozitivní čísla přišla z trhu práce, kde v červenci vzniklo v nezemědělských sektorech více než 940 tisíc pracovních míst (v červnu velmi podobné číslo) a míra nezaměstnanosti klesla na 5,4 %. Mzdy rostly v červenci meziročně téměř 4% tempem. Předstihové indikátory stále značí velký optimismus, neboť PMI ve službách se drží na vysokých hodnotách (59,9) a průmyslový PMI opět narostl a pokořil novou hranici (63,4). Index spotřebitelské nálady TIPP značí optimismus (hodnota 53,6) a index spotřebitelské důvěry se s hodnotou 129,1 přiblížil stavu před koronavirem. Spotřebitelé očekávají další zlepšení pracovních i finančních podmínek, stejně tak situace v podnikání, což naznačuje silný základ pro růst ekonomiky ve třetím čtvrtletí. Silný růst naznačují i data z mezinárodního obchodu, kde se objem vyváženého zboží dostal na předkrizové hodnoty a množství dovezeného zboží neustále roste a je nevyšší v historii.

Inflace v USA se drží na vysokých hodnotách a výhled byl opět revidován směrem vzhůru. V červenci rostly spotřebitelské ceny meziročním tempem 5,3 %, což bylo způsobeno růstem cen potravin (3,4 %), služeb (2,7 %) a zejména energií (23,9 %). Vedle spotřebitelských cen rostou velmi rychle rovněž ceny průmyslových výrobců (7,7 %), především hotových výrobků (9,4 %). Výhled CF pro letošní rok byl opět revidován směrem vzhůru, oproti červnu o 0,4 p. b. na 4,1 %. Výhled pro příští rok je pak oproti červenci o 0,1 p. b. vyšší a je těsně pod hranicí hranici 3 %. Americký Fed však nadále očekává, že inflační tlaky jsou jen dočasné a pokračuje v nákupech aktiv nezměněným tempem (120 mld. USD měsíčně). Někteří analytici se ale domnívají, že ke snížení tempa by mohlo dojít již v září.

7/21 8/21 11/21 8/22

7/21 8/21 11/21 8/22

USD LIBOR 3M 0,13 0,12 0,15 0,27

|

6/21 |

159,6 |

108,5 |

88,6 |

83,5 |

|

7/21 |

160,3 |

108,4 |

84,5 |

79,0 |

USD LIBOR 1R 0,24 0,24 0,27 0,56

Treasury 10R 1,31 1,32 1,60 2,00

II.4 Spojené království

Velikost britské ekonomiky se dle nové prognózy BoE blíží stavu před pandemií. Očekává se, že HDP vzroste ve třetím čtvrtletí přibližně o 3 % a v posledním čtvrtletí letošního roku by měl dosáhnout úrovně před pandemií. BoE v srpnu ponechala základní úrokovou sazbu (0,1 %) a objem QE v hodnotě 895 mld. liber beze změny. Signalizovala však, že určité zpřísnění bude v následujících letech asi nezbytné především kvůli kontrole inflace. Ta v červnu vzrostla meziročně na 2,5 % a očekává se její další dočasný výrazný nárůst, zejména vlivem vyšších cen energií. Vrcholu s hodnotou 4 % by měla inflace dosáhnout na přelomu letošního a příštího roku. V roce 2023 by se pak měla ustálit okolo 2% cíle. Konzistentní výhled inflace poskytuje též nová prognóza z dílny NIESR. Vážný dopad na britskou ekonomiku měla v uplynulých týdnech tzv. „pingdemie“. Byl narušen chod v celé řadě odvětví, kde chyběly statisíce Britů poté, co byli požádáni o sebeizolaci po kontaktu s nakaženou osobou. Kompozitní ukazatel PMI pak v červenci v důsledku oslabení růstu soukromého britského sektoru klesl na hodnotu 59,2.

II.5 Japonsko

Japonsko se nedlouho před parlamentními volbami potýká se zatím největším rozšířením nákazy COVID-19. Denní počet zachycených případů se během olympijských her více než ztrojnásobil a stále prudce roste. Jen nepatrný zlomek případů lze přitom spojit s izolovanými atlety – nákaza patrně souvisí především s nižší obezřetností veřejnosti během her a rychlým šířením mutace delta. Spolu s nízkým tempem vakcinace vedl tento vývoj k dalšímu propadu popularity premiéra Sugy. To může ohrozit jeho pozici před parlamentními volbami, které by se měly konat nejpozději do konce listopadu. Srpnový přepočet vah spotřebitelského koše vedl k nižším historickým i budoucím údajům růstu CPI. Spotřebitelské ceny tak v červnu poklesly o 0,5 % (namísto původního údaje růstu o 0,2 %). Předstihové indikátory ekonomické aktivity naznačují pokračující pozvolné zotavování japonské ekonomiky.

II.6 Čína

Hlavním tahounem růstu čínské ekonomiky o 7,9 % ve druhém čtvrtletí byla opět spotřeba, jejíž příspěvek činil 4,9 p. b. Investice a čistý vývoz se na růstu podílely shodně 1,5 p. b. Maloobchodní tržby v červnu meziročně vzrostly o 12,1 %, a navzdory zpomalující dynamice od začátku letošního roku si nadále udržují solidní tempo. To také odráží zlepšující se situaci na trhu práce, kde se míra nezaměstnanosti ve druhém čtvrtletí dále mírně snížila pod 4 %. Nicméně i přes solidní růst čínské ekonomiky spotřebitelská důvěra stále zaostává za úrovní před pandemií, což odráží přetrvávající obavy z nových variant koronaviru. To se bude dále negativně projevovat v podobě pokračujícího zpomalování růstu HDP i ve druhé polovině letošního roku. Analytici CF předpokládají meziroční růst ekonomiky v letošním roce o 8,6 %, resp. o 6,5 % v roce 2022. Spotřebitelské ceny si červenci udržely stabilní růstovou dynamiku kolem 1 % a dle srpnového výhledu CF v roce 2021 porostou v průměru 1,4% tempem, v příštím roce jejich tempo růstu zrychlí na 2,3 %.

II.7 Rusko

Po roce meziročního poklesu se ruská ekonomika ve druhém čtvrtletí vrátila na růstovou trajektorii. Podle předběžného odhadu stoupl růst HDP meziročně na 10,3 %. Přestože se jedná o nízkou srovnávací základnu (ve stejném čtvrtletí předchozího roku došlo k poklesu o 7,8 %), úrovňově se ekonomická aktivita v reálném vyjádření již dostala na předpandemické hodnoty. Inflační tlaky zůstávají významné. Meziroční růst spotřebitelských cen v červenci setrval na červnových 6,5 %, což je nejrychlejší růst od srpna 2016. Ruská centrální banka na konci července zvýšila klíčovou sazbu o 1 p. b. na 6,5 %, a na příštích jednáních bude posuzovat nezbytnost dalšího zvýšení. Dle její nové prognózy se inflace letos udrží výrazně nad cílem (5,7 – 6,2 %) při růstu HDP 4,0 až 4,5 %. Příští rok inflace zpomalí na 4,0 až 4,5 %, čímž by se přiblížila k 4% cíli. Růst HDP příští rok rovněž zpomalí (na 2,0 až 3,0 %).

II.8 Polsko

Důvěra podnikatelů v polskou ekonomiku v červenci oproti červnu poklesla. Tento pokles byl odrazem horšího očekávání firem ohledně budoucí ekonomické situace a také reakcí na zpomalení růstu průmyslové produkce v červnu (18,4 % oproti 29,7 % v květnu). Na druhou stranu index PMI ve zpracovatelském sektoru v červenci (57,6) potvrzuje pokračující zlepšování obchodních podmínek. Meziroční růst spotřebitelských cen v červenci stoupl na 5,0 % z červnových 4,4 %, a dosáhl tak nejvyšší hodnoty od května 2011. Meziměsíčně vzrostly spotřebitelské ceny v červenci o 0,4 % (v červnu o 0,1 %), což odráželo především nárůst cen pohonných hmot. Naplňuje se tak červencová prognóza Polské národní banky (NBP), podle které budou rostoucí náklady i nadále inflaci zvyšovat. Bankovní rada NBP bude zasedat 24.

srpna, standardně se však na srpnovém zasedání o nastavení měnové politiky nerozhoduje.

II.9 Maďarsko

Důvěra podnikatelů v maďarskou ekonomiku se dle GKI Economic Research zvýšila na nejsilnější hodnotu od listopadu 2019 (na 4,4 z červnových 2,1). Toto zvýšení odráželo především nárůst pozitivního sentimentu v průmyslovém sektoru, službách a obchodu, a to i přes zpomalení průmyslové produkce v červnu (18,6 % oproti 39,9 % v květnu). Meziroční růst spotřebitelských cen se v červenci snížil na 4,6 % z červnových 5,3 %, nicméně i tak se udržel vysoko nad horní hranicí inflačního cíle (3 % ± 1 p.b.) Maďarské národní banky (MNB). Bankovní rada MNB se na svém zasedání 27. července rozhodla opět zvýšit základní úrokovou sazbu, a to na 1,20 % z 0,90 %, což znamenalo druhé po sobě jdoucí zvýšení. Rozhodnutí MNB je zaměřeno na potlačení přetrvávajících inflačních tlaků, opětovné ukotvení inflačních očekávání a snížení inflačních rizik, a to při silném oživení hospodářského růstu, rychlém růstu mezd a jádrové inflace (meziročně 3,5 % za červenec).

II.10 Jižní Korea

Jižní Korea se s pandemickou výzvou vypořádala v mezinárodním srovnání výjimečně. Třebaže v zemi propukly jedny z prvních ohnisek nákazy, díky rozsáhlému testování, trasování a lokálním karanténám zůstal počet případů nízký po celou dobu pandemie. Celkový počet úmrtí v zemi od března 2020 do května 2021 byl dokonce nižší než průměr předešlých pěti let. Aktuální šíření varianty delta v podmínkách relativně málo proočkované populace sice vedlo k zatím největšímu nárůstu případů, jejich počet (vůči populaci) ale stále představuje méně než pětinu případů ve srovnání např. s EU. Korejská vláda přesto v srpnu zareagovala dosud nejrazantnějšími opatřeními.

Zvládnutá pandemie společně s exportní strukturou ekonomiky kladně ovlivnily hospodářský vývoj. Reálný HDP překročil předpandemické hodnoty již v prvním čtvrtletí 2021 a robustní růst pokračoval i ve druhém. Oživení táhly investice a vývozy, zejména výrobců zboží dlouhodobé spotřeby, po kterém během uzavírek razantně vzrostla globální poptávka. Producenti spotřební elektroniky, včetně největšího světového výrobce chytrých telefonů a paměťových čipů (Samsung), vykázali rekordní prodeje. Podobný exportní úspěch zaznamenal i automobilový průmysl, podpořen rostoucí poptávkou po autech s elektrickým či hybridním pohonem. Relativně mírné dopady pandemie na ekonomickou aktivitu současně tlumily náklady na fiskální podporu domácností a podniků. Podle MMF tvořily fiskální výdaje Korey spojené s COVID-19 přibližně 5 % HDP, zatímco průměr vyspělých zemí přesáhl 11 %. Stát si tak i po pandemickém šoku uchovává relativně nízké zadlužení.

Měnová politika reagovala na začátek pandemie snížením sazeb na 0,5 % a Bank of Korea (BoK) dosud sazby drží, třebaže inflace od dubna 2021 převyšuje 2% cíl. Podle guvernéra bude zvýšení sazeb BoK projednávat již na srpnovém zasedání. Pokud by k takovému kroku banka přistoupila, stane se po Islandu, Česku a Maďarsku teprve čtvrtou vyspělou ekonomikou (a první v Asii), která začala normalizovat úrokové sazby. Centrální banka současně již v druhé polovině roku 2021 plánuje začít vyvíjet a testovat svou digitální měnu (CBDC).

01/00 01/00

01/00 01/00

|

1/1900 1/1900 1/1900 |

0,0 0,0 0,0 |

0,0 0,0 0,0 |

5/2021 6/2021 7/2021 |

1,13 1,30 1,42 |

0,50 0,50 0,50 |

1110,90 1126,10 1150,30 |

OECD Kompozitní předstihový indikátor

|

forwardový kurz 0,722 0,722 0,722 0,723

|

forwardový kurz 1,174 1,176 1,183 1,195

forwardový kurz 110,3 110,2 109,9 109,0

Pozn.: Hodnoty kurzů jsou k poslednímu dni v měsíci. Forwardový kurz nepředstavuje výhled, vychází z kryté úrokové parity – tj. kurz země s vyšší úrokovou sazbou oslabuje. Forwardový kurz představuje aktuální (k datu uzávěrky) možnost zajištění budoucího kurzu.

IV. Vývoj na komoditních trzích

IV.1 Ropa

Cena ropy Brent vyvrcholila na začátku července a od té doby silně kolísá v reakci na zprávy o šíření delta varianty koronaviru ve světě. V polovině srpna se pohybovala poblíž hranice 70 USD/barel. Ve druhé polovině července došlo k silnému propadu cen ropy, který byl zpočátku dáván do souvislosti s dosažením dohody zemí aliance OPEC+. Nicméně cena klesla hluboko pod úroveň před neúspěšným zasedáním na začátku července, svou roli tedy hrály i jiné faktory. Především to byl růst averze k riziku a s tím spojený výprodej na komoditních trzích kvůli opětovnému zesílení pandemie koronaviru, zejména v jihovýchodní Asii, USA nebo Velké Británii. Přesun investorů k méně rizikovým aktivům vedl i k posílení USD, což dále tlačilo na pokles cen ropy. Panují obavy, že ekonomické oživení ve druhé polovině letošního roku nebude tak silné, jak se původně očekávalo. Přitom země aliance OPEC+ se dohodly na pravidelném zvyšování produkce každý měsíc o 400 tis. barelů denně až do doby, než se na trh vrátí celých 5,8 mil. barelů denně, o které je aktuální produkce kvótami snížena. Od května 2022 pak navíc budou kvóty některých zemí přepočteny na vyšší základnu. Naopak návrat íránské ropy na světové trhy není v nejbližších měsících pravděpodobný. Na začátku srpna cena ropy začala opět silně klesat kvůli zprávám o šíření koronaviru v Číně a slabším datům z tamní ekonomiky. Čínská vláda se snaží tlumit silný růst cen komodit omezováním jejich dovozu. Předpovědi cen ropy ze strany komerčních institucí se kvůli značné nejistotě ohledně vývoje poptávky po ropě ve druhém pololetí letošního roku značně liší. Nicméně EIA očekává ve zbytku roku cenu ropy Brent poblíž 72 USD/barel, v příštím roce by pak cena měla poklesnout na průměrných 66 USD/barel s tím, jak bude slábnout růst poptávky po ropě a naopak sílit růst těžby v zemích mimo OPEC+. Stejně tak srpnový CF očekává pokles ceny ropy Brent v ročním horizontu na cca 68 USD/barel, a rovněž tržní křivka cen termínovaných kontraktů má klesající sklon a naznačuje ceny ropy Brent na konci letošního a příštího roku 70 resp. 66 USD/barel.

Výhled

cen ropy (USD/barel) a zemního plynu (USD / Celkové zásoby ropy a ropných

produktů v OECD 1000 m3)

Výhled

cen ropy (USD/barel) a zemního plynu (USD / Celkové zásoby ropy a ropných

produktů v OECD 1000 m3)

|

Světová spotřeba ropy a ropných produktů (mil. barelů / den) |

Produkce, celkové a rezervní kapacity zemí OPEC (mil. barelů / den) |

Zdroj: Bloomberg, IEA, EIA, OPEC, výpočty ČNB.

Poznámka: Cena ropy na ICE, průměrná cena plynu v Evropě – data Světové banky, vyhlazeno HP filtrem. Budoucí ceny ropy (šedá oblast) jsou odvozeny z futures kontraktů, budoucí ceny plynu jsou modelově odvozeny od cen ropy. Celkové zásoby ropy (tedy komerční i strategické) v zemích OECD – odhad IEA. Produkce a těžební kapacity kartelu OPEC – odhad EIA.

IV. Vývoj na komoditních trzích

IV.2 Ostatní komodity

I v červenci průměrná cena zemního plynu v Evropě pokračovala v silném růstu. Oproti červnu vzrostla o dalších více než 20 % na 12,5 USD/MMBtu. Důvodem jsou nadále nízké zásoby, obavy z omezených dodávek z Ruska a nadále vysoké ceny emisních povolenek. Dovoz LNG je přitom nadále slabý kvůli vysoké poptávce a cenám v Asii. Na nejvyšší hodnotu od poloviny roku 2008 vzrostla v červenci cena uhlí při meziměsíčním růstu o 17 %. Cena uhlí byla podporována nadprůměrnými teplotami v severovýchodní Asii, růstem průmyslové aktivity a výpadky dodávek kvůli nepříznivému počasí v Číně.

Silný růst průměrného měsíčního indexu cen základních kovů se sice v červnu zastavil, nicméně index se nadále pohybuje poblíž dosaženého maxima. V první polovině července byly ceny základních kovů pod tlakem, když růst globálního zpracovatelského průmyslu zpomalil druhý měsíc v řadě a dolar posiloval. Ve zbytku měsíce se ale ceny kovů zotavily kvůli obavám z výpadků dodávek z Číny z důvodu nepříznivého počasí a díky mírnému oslabení dolaru. V první polovině srpna ale ceny většiny základních kovů opět začaly klesat. Cena železné rudy od poloviny června do konce července zhruba stagnovala na rekordních hodnotách, na začátku srpna ale zaznamenala výrazný propad.

Značně různorodý byl vývoj cen ve skupině potravinářských komodit. Zatímco ceny pšenice a rýže od začátku července rostly, cena sóji částečně korigovala předchozí růst v první polovině června a cena kukuřice silně propadla v polovině července. Nicméně i tak ceny obou těchto komodit zůstávají z historického pohledu na výrazně zvýšených hodnotách. Cena cukru se opět posunula výše ve druhé polovině července, silný růst, byť s následnou částečnou korekcí zaznamenala v polovině července cena kávy. Ceny vepřového i hovězího masa v červenci více méně stagnovaly.

Indexy cen neenergetických komodit Potravinářské komodity

Maso, nepotravinář. zemědělské komodity Základní kovy a železná ruda

Zdroj: Bloomberg, výpočty ČNB.

Poznámka: Struktura indexů cen neenergetických komodit odpovídá složení komoditních indexů The Economist. Ceny jednotlivých komodit jsou vyjádřeny jako indexy 2010 = 100.

Nedostatek materiálů a komponent jako faktor omezující výrobu a zvyšující ceny[1]

Celosvětová pandemie koronaviru způsobila velké trhliny v mezinárodním obchodu, logistice a výrobních řetězcích, které se nyní začaly plně projevovat v cenách průmyslových výrobců. Údaje ze šetření Evropské komise potvrzují, že hlavním motivem pro vyšší očekávání prodejních cen jsou překážky ve výrobě, zejména nedostatek materiálů a komponent. Historické zkušenosti ale ukazují, že po odeznění problémů s nedostatkem materiálů a vstupů se cenová očekávání relativně rychle korigují a dočasné výpadky dodávek tak mají malý vliv na dlouhodobý vývoj cen v průmyslových odvětvích. Přesto budou podniky i spotřebitelé pociťovat dopady pandemie na inflaci ještě řadu měsíců. Článek tak navazuje na analýzu z Boxu 1 letní Zprávy o měnové politice s titulkem „Co stojí za silným růstem produkčních cen v průmyslu?“

Úvod

„Dokonalá bouře“ nedostatku materiálů a komponent v prostředí silně oživující globální ekonomiky po pandemii dělá vrásky na čele nejednoho ředitele. Narušení dodavatelských řetězců při robustní poptávce po obchodovatelných statcích se projevuje ve vyšším tlaku na růst cen průmyslových výrobců, zatímco aktivita v průmyslu je tímto tlumena. Objednávky firem jsou aktuálně na vysokých úrovních, ale kvůli zpožděním v dodávkách vstupů neběží výroba hladce, což se dále propaguje výrobními řetězci. Vyšší poptávka po vstupech je doprovázena růstem cen, který se v cenově flexibilních odvětvích ihned odráží i v produkčních cenách. Je to však jediný faktor, který limituje produkci firem? A v jakém horizontu se projeví v produkčních cenách? Článek představuje situaci na vybraném vzorků evropských zemí – Německu, Francii, Itálii, Španělsku, Slovenku a České republice.

Silná poptávka a přetížení dodavatelských řetězců se již odrazily v cenách komodit a komponent, takže kromě nedostatku materiálů a komponent firmy řeší i vyšší náklady na další vstupy. Kromě ceny ropy nárůst zaznamenaly také ceny kovů či dřeva. Podle tržního výhledu lze sice očekávat brzkou korekci aktuálního růstu cen ropy či kovů (Graf 1), ale nedostatek polovodičů a čipů bude přetrvávat nejméně do roku 2023 a jejich ceny tak rychle neklesnou. Ceny čipů a polovodičů v poslední době citlivě reagovaly na jednorázová narušení produkce (požár v japonské továrně na čipy a výpadek elektřiny v Texasu, kde se nachází mnoho továren na jejich výrobu), při velmi robustní poptávce. Do budoucna však bude potřeba upravit celý výrobní řetězec v jihovýchodní Asii a rozšířit produkci v USA a Evropě, protože dominantní roli v produkci vyspělých čipů hraje Tchaj-wan, ohrožený nedostatkem vody v důsledku globálních změn klimatu. Vážný nedostatek čipů bude podle tržních odhadů patrný po celý rok 2021, z čehož těží akciový index pro firmy v sektoru (Graf 2).

Jaké faktory aktuálně limitují produkci firem?

Informaci o tom, jakým obtížím v produkci firmy čelí, poskytují šetření mezi podniky. Nejznámějším zdrojem jsou šetření Purchasing Managers' Index (PMI), jehož subindexy (např. termíny dodání) nejsou volně dostupné. Podobnou informaci lze však získat z volně přístupného květnového šetření Evropské komise[2][3]. Z jeho výsledků plyne, že firmy po celé Evropě nyní čelí rekordně vysokým překážkám ve výrobě v souvislosti s nedostatkem materiálů a komponent (tzv. vybavení). Na Grafu 3 je srovnání poslední dostupné hodnoty za druhé čtvrtletí 2021 s průměrem let 2015 až 2019.

Nejméně spokojeny s dodávkami vybavení jsou firmy v Německu, ale tento problém hlásí ve vysoké míře i český průmysl. Zasažena je celá řada odvětví, zejména chemický a petrochemický průmysl. Značné jsou obtíže ve skupinách strojů (včetně automobilů), popř. ve zpracování dřeva, v elektronice či počítačích. Tyto firmy jsou nejvíce postiženy výpadky v dodávkách plastů, počítačových čipů či dřeva. Na opačném konci se nachází skupiny s minimálními problémy – potraviny či oblečení. Menší obtíže pak celkově hlásí Francie, která má nižší podíl průmyslu na přidané hodnotě než ostatní obchodní partneři ČR.

Z hlediska nedostatku pracovní síly firmy prozatím nepociťují výrazné obtíže, třebaže situace se značně liší podle odvětví a zemí (Graf 4). Podle německých firem je ve většině odvětví aktuálně větší problém sehnat vhodného zaměstnance, v porovnání s průměrem let 2015 až 2019. Největší potíže na trhu práce pak hlásí v průměru ČR a Slovensko, nejlépe je na tom Itálie či Španělsko. České firmy hlásí obtíže s najímáním pracovní síly dlouhodobě mnohem více, než ostatní země ve srovnání.

Naopak potíže s poptávkou jsou nižší, než tomu bylo v předchozích pěti letech (Graf 5). V případě Německa či ČR je robustní růst poptávky zejména u skupin strojů a elektrotechniky, naopak potíže s ní mají stále odvětví textilu či odívání. Oproti předchozím skupinám je význam této položky mnohem větší. Zatímco v průměru v letech 2015 až 2019 hlásilo jen 7,4 % firem v Německu a 10 % v ČR potíže s dodávkami vybavení, potíže s poptávkou mělo 22 % firem v Německu a 47 % firem v ČR.

Některé firmy mají též větší potíže s financováním, jak naznačuje šetření. Například v Německu je podíl firem hlásící potíže s financováním dvojnásobný oproti pětiletému průměru. V ČR se to týká zejména firem v odvětvích nejvíce postižených problémy s dodávkami (papír, kovy), v menším měřítku totéž pak platí pro Slovensko. Naopak firmy v Itálii či Španělsku problémy s financováním neavizují.

Nedostatek materiálu a komponent tlačí vzhůru očekávání prodejních cen

Potíže v dodavatelských řetězcích a vyšší ceny komodit se pak projevily v očekávání ohledně prodejních cen, které již několik měsíců v řadě rostou. Šetření EK potvrzuje prudký nárůst těchto očekávání od začátku roku 2021, a to v řadě sektorů současně (Graf 7).[4] Nejvýrazněji v případě Německa a Itálie, ale i v ostatních zemích očekávání po propadu v průběhu roku 2020 korigovala.

Očekávání firem ohledně prodejních cen nejvíce vzrostla v odvětvích, která čelí potížím s vybavením, popř. jsou silně navázána na ceny komodit. Srovnali jsme podle sektorů podíly firem, které hlásí potíže s vybavení, s jejich očekávaným pohybem prodejních cen (Graf 8 pro ČR a Německo). Sektory, kde jsou hlášeny největší potíže s dodávkami, mají také nejvyšší podíl firem s očekávaným růstem cen. Zatímco v případě Německa je tento efekt do značné míry lineární, v ČR vstupují do rozhodování firem o cenách i jiné faktory, např. kurz koruny k euru. Česká firmy nehlásí problémy s dodávkami dřeva, rafinovaných produktů či kovů, ale očekávání cenového růstu jsou u nich značná v důsledku globálního vývoje cen komodit. Situace v dalších sektorech obou zemí je však podobná. Například pro kategorii motorová vozidla v obou zemích přes 60 % firem hlásí potíže s dodávkami vybavení, ale méně než 10 % z nich se chystá ke změně cen. Podobný obrázek poskytují i údaje za ostatní obchodní partnery. Zajímavostí je, že slovenští producenti v automobilovém průmyslu hlásí menší obtíže v dodávkách než ti němečtí (a naopak je tomu u španělských), ale očekávání firem ohledně prodejních cen v sektoru je ve všech zemích nízké.

V automobilovém průmyslu také firmy hlásí odeznění potíží s poptávkou a financováním, které by jinak tlak na růst cen tlumily. Pokusili jsme se v rámci jednoduchých regresních modelů odhadnout vliv faktorů omezující produkci na očekáváná firem ohledně prodejních cen. Na Grafu 9 se na údajích pro Německo a ČR ukazuje, že nedostatečná poptávka i problémy s financování brzdily cenová očekávání firem na konci roku 2019 a v průběhu pandemie. Naopak problémy s vybavením byly v tomto období malé. Situace se začala obracet v roce 2021, kdy nedostatek vybavení vytlačil cenová očekávání výše při odeznění tlumících efektů. Podobný obrázek pak najdeme v řadě dalších sektorů – od strojů po počítače a elektroniku. U odvětví navázaných na ceny komodit je situace více různorodá, u dalších skupin (např. textilu) je dominantní vliv nízké poptávky.

Nedostatek pracovních sil ale zvyšuje očekávání prodejních cen jen v některých zemích. Zatímco v ČR se nedostatek pracovní síly nemůže odrazit na vyšších prodejních cenách, v Německu je zřetelný kladný příspěvek tohoto faktoru k cenovým očekáváním. Podobný efekt jako u ČR nalézáme na Slovensku a v menší míře v Itálii. Ve Španělsku žádný signifikantní efekt není zřetelný, což pravděpodobně souvisí s tamní situací na trhu práce a nejvyšší mírou nezaměstnanosti mezi vybranými ekonomikami.

Jak dlouho bude v cenách vidět vliv nedostatku materiálu a komponent?

Efekt nedostatku materiálu a komponent na očekávání cen relativně rychle vyprchá, jakmile překážky odezní. Jednoduché regrese podle sektorů a zemí (Graf 10) jasně ukazují, že nedostatek vybavení se v cenových očekáváních dominantně projevuje v aktuálním čtvrtletí a následně rychle odeznívá. V malé míře v některých zemích a sektorech pokračuje i v delším horizontu. V Grafu jsou sečteny počty signifikantních regresních koeficientů pro překážky v závislosti na čase. Například kategorie „Q-1“ je tak počet modelů přes země, které nachází faktor překážek zpožděný o jedno čtvrtletí jako statisticky významný. Z pohledu jednotlivých sektorů dočasná nedostupnost vybavení nejrychleji vyprchá ve skupinách plastů a kovů, kde lze očekávat velkou cenovou flexibilitu. Ale ani u ostatních sektorů není vliv v ročním horizontu kvantitativně velký.

Obtíže s dodávkami materiálů a komponent stejně jako očekávání cenového růstu by podle aktuálního výhledu kulminovat během léta. V malé míře mohou cenové tlaky přetrvávat déle, zejména pokud se jedná o sektory s nižší cenovou flexibilitou či sektory, kde významnou roli hrají dodávky některých komponent (např. čipů), kde budou obtíže odeznívat pozvolněji.

Závěr

Firmy sice po odeznění problémů rychle cenová očekávání zkorigují, ale v cenách průmyslových výrobců uvidíme vliv ještě minimálně půl roku. Maximální efekt v ČR i u ostatních zemí je v horizontu zhruba půl roku, pak pozvolna ustupuje. Korelace je zprůměrována přes sektory, které ale mají značně diferencovaný vývoj, takže výsledná hodnota je spíše nižší. Prolévání cen do PPI je silnější a rychlejší u sektorů s dominantním vlivem komodit, zatímco v případě motorových vozidel je dokonce ještě o čtvrt roku posunutý. Efekty nedostatku vybavení tak budou odeznívat v cenách průmyslových výrobců postupně, jak dojde ke korekci očekávání.

Klíčová slova

Dodavatelské řetězce, nedostatek materiálů, ceny výrobců

Klasifikace JEL

E23, E32, F44

Příloha

A1. Změna predikcí pro rok 2021

CF MMF OECD CB / EIU CF MMF OECD CB / EIU

2021/8 2021/7 2021/5 2021/6 2021/8 2021/4 2021/5 2021/6

EA +0,2 +0,2 +0,4 +0,6 +0,2 +0,5 +1,1 +0,4

2021/7 2021/4 2021/3 2021/3 2021/7 2020/10 2020/12 2021/3

2021/8 2021/7 2021/5 2021/6 2021/8 2021/4 2021/5 2021/6

US -0,4 +0,6 +0,4 +0,5 +0,4 -0,5 +1,5 +1,0

2021/7 2021/4 2021/3 2021/3 2021/7 2020/10 2020/12 2021/3

2021/8 2021/7 2021/5 2021/8 2021/8 2021/4 2021/5 2021/8

UK 0 +1,7 +2,1 0 +0,3 +0,3 +0,6 +1,5

2021/7 2021/4 2021/3 2021/5 2021/7 2020/10 2020/12 2021/5

2021/8 2021/7 2021/5 2021/7 2021/8 2021/4 2021/5 2021/7

JP -0,1 -0,5 -0,1 -0,2 +0,1 -0,2 -0,1 +0,5

2021/7 2021/4 2021/3 2021/4 2021/7 2020/10 2020/12 2021/4

2021/8 2021/7 2021/5 2021/7 2021/8 2021/4 2021/5 2021/7

CN 0 -0,3 +0,7 0 -0,1 -1,5 -0,8 0

2021/7 2021/4 2021/3 2021/6 2021/7 2020/10 2020/12 2021/6

2021/7 2021/7 2021/5 2021/7 2021/7 2021/4 2021/5 2021/7

RU +0,2 +0,6 +0,8 +0,2 +0,4 +1,3 +1,8 +0,2

2021/6 2021/4 2021/3 2021/6 2021/6 2020/10 2020/12 2021/6

A2. Změna predikcí pro rok 2022

CF MMF OECD CB / EIU CF MMF OECD CB / EIU

2021/8 2021/7 2021/5 2021/6 2021/8 2021/4 2021/5 2021/6

EA 0 +0,5 +0,6 +0,6 +0,1 0 +0,3 +0,3

2021/7 2021/4 2021/3 2021/3 2021/7 2020/10 2020/12 2021/3

2021/8 2021/7 2021/5 2021/6 2021/8 2021/4 2021/5 2021/6

US 0 +1,4 -0,4 0 +0,1 +0,3 +1,0 +0,1

2021/7 2021/4 2021/3 2021/3 2021/7 2020/10 2020/12 2021/3

2021/8 2021/7 2021/5 2021/8 2021/8 2021/4 2021/5 2021/8

UK +0,1 -0,3 +0,8 +0,2 +0,3 +0,2 +0,2 +0,5

2021/7 2021/4 2021/3 2021/5 2021/7 2020/10 2020/12 2021/5

2021/8 2021/7 2021/5 2021/7 2021/8 2021/4 2021/5 2021/7

JP 0 +0,5 +0,2 +0,3 0 0 +0,2 +0,1

2021/7 2021/4 2021/3 2021/4 2021/7 2020/10 2020/12 2021/4

2021/8 2021/7 2021/5 2021/7 2021/8 2021/4 2021/5 2021/7

CN +0,9 +0,1 +0,9 0 0 -0,7 +0,3 0

2021/7 2021/4 2021/3 2021/6 2021/7 2020/10 2020/12 2021/6

2021/7 2021/7 2021/5 2021/7 2021/7 2021/4 2021/5 2021/7

RU 0 -0,7 +0,2 +0,1 0 +0,2 +0,4 +0,1

2021/6 2021/4 2021/3 2021/6 2021/6 2020/10 2020/12 2021/6

A3. Výhledy růstu HDP a inflace v zemích eurozóny

Růst HDP v zemích eurozóny pro rok 2021 a 2022, %

Pozn.: Grafy zobrazují nejnovější dostupné výhledy jednotlivých institucí pro danou zemi.

A4. Vývoj a výhledy růstu HDP a inflace v jednotlivých zemích eurozóny

Německo

Francie

Itálie

Španělsko

![]()

![]()

![]() 6,06,25,9 6,2 2,11,0 1,6 1,9

6,06,25,9 6,2 2,11,0 1,6 1,9

5,95,86,3 5,8 1,41,3 1,1 1,2

Nizozemsko

Belgie

Rakousko

![]()

![]() 3,33,5 3,4 3,9 2,11,6 2,0 2,0

3,33,5 3,4 3,9 2,11,6 2,0 2,0

4,44,0 4,2 4,2 1,81,8 1,9 1,8

Irsko

Finsko

Portugalsko

Řecko

Slovensko

Lucembursko

|

CF |

CF |

||||||

|

n. a. |

4,1 |

4,8 |

4,9 |

n. a. |

0,9 |

2,2 |

2,7 |

|

n. a. |

3,6 |

2,8 |

4,4 |

n. a. |

1,8 |

1,3 |

1,7 |

n. a. 4,7 n. a. 4,9

n. a. 5,6 n. a. 5,4

n. a. 1,1 n. a. 0,3

n. a. 1,4 n. a. 1,3

A6. Seznam zkratek použitých v GEVu

|

|

|

Vydává:

Na Příkopě 28

115 03 Praha 1

Česká republika

Kontakt:

ODBOR KOMUNIKACE SEKCE KANCELÁŘ

Tel.: 224 413 112 Fax: 224 412 179 www.cnb.cz

www.cnb.cz

[1] Autorem je Soňa Benecká. Názory v tomto příspěvku jsou její vlastní a neodrážejí nezbytně oficiální pozici České národní banky.

[2] Šetření ohledně překážek v produkci má čtvrtletní frekvenci a doplňuje standardní měsíční šetření ekonomického sentimentu (ESI). V rámci

[3] . otázky je zjišťováno, jakým překážkám (práce, vybavení, poptávka, finance, ostatní, žádné) jsou firmy vystaveny. Viz https://ec.europa.eu/info/business-economy-euro/indicators-statistics/economic-databases/business-and-consumer-surveys_en

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

29.04.2024 Daňové přiznání lidem provětralo peněženky....

26.04.2024 Historie a vývoj vodovodních baterií: Od...

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Štěpán Křeček, BHS

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

III. Předstihové ukazatele a

III. Předstihové ukazatele a

_w60h45_w76h50.png)