Perly týdne: Výprodej dolaru a první akciové rodeo

Jeremy Siegel zůstává býkem a věří hlavně hodnotovým akcií. Výprodeje na dolaru sílí, hodně prodávají i hedge fondy. Trhy mohou odvést část práce za centrální banku, současná korekce může být zdravá a učí se na ní ti, pro které jde o „první rodeo“. A ještě více v Perlách týdne.

Rotace a výkony trhu: Profesor financí a známý investiční odborník Jeremy Siegel hovořil na CNBC o rotaci od růstu směrem k hodnotovým akciím. Ta byla tématem posledních měsíců a podle Siegela ještě není u konce. Poukázal v této souvislosti i na to, že řada titulů z Nasdaqu se „neobchoduje za stonásobek zisků, ale stonásobek očekávaných tržeb“. Hodnota podle něj bude vynášet více, což souvisí s tím, že ekonomika se otevírá a probíhá oživení.

Akciový trh by mohl zastavit až Fed ve chvíli, kdy by utáhl svou politiku. Do té doby ale mohou akcie podle profesora ještě hodně posílit. Přechodná korekce se sice může dostavit ve chvíli, kdy centrální banka ukončí své nákupy aktiv, ale rozhodující budou podle odborníka reálné sazby. Pokud se tedy zvedne inflace, nemusí ani růst sazeb a vládních obligací představovat problém, protože sazby reálné se stále mohou držet velmi nízko.

Siegel upřesnil, že akcie jsou letos stále atraktivní, mají podle něj před sebou tak 10 – 15 % posílení, pak ale přejdou do „režimu nízké návratnosti“. Na závěr pak zopakoval, že podle řady analýz jsou akcie aktivem, které drží krok s inflací, opak ale platí o dluhopisech. Ty by v prostředí vyšší inflace zajímavé nebyly a místo nich by se investoři otáčeli k hodnotovým a dividendovým titulům. „To je další důvod, proč je hodnota podle mne letos dobrou sázkou“, uzavřel profesor.

Rekordně koncentrovaná kapitalizace, zisky ne: Následující obrázek porovnává koncentraci firem a zisků na americkém trhu. Tmavá křivka konkrétně ukazuje podíl pěti největších firem na celkové kapitalizaci trhu. Ten v minulém roce dosáhl rekordních 25 %, od té doby klesl na stále vysokých 21 %. Jinak řečeno, pět největších firem na trhu představuje asi pětinu jeho celkové hodnoty:

Zdroj: Twitter

Světle modrá křivka ukazuje podíl pěti největších firem na celkových ziscích obchodovaných společností. I ten se nyní pohybuje na relativně vysokých úrovních (16 %), ale na rozdíl od kapitalizace nejde ani zdaleka o rekordy. Těch bylo dosaženo na počátku osmdesátých let, kdy pětka největších firem generovala až 22 % všech zisků (jejich kapitalizace přitom dosahovala na celku menšího podílu).

Jak na kryptoměny a inflační nákupní příležitost: Jak by se investoři měli stavět ke kryptoměnám? Na tuto otázku na Yahoo Finance odpovídal Brian Levitt ze společnosti Invesco Global Market. Podle něj dění na trzích tlačí investory do toho, aby kryptoměnám věnovali větší pozornost, než by si dříve mysleli. V první řadě je ale dobré mít na paměti, že jde o vysoce volatilní aktiva, na kterých dochází i k velkým propadům. Uvažovat by tak měli o tom, aby do kryptoměn alokovali jen velmi malé části portfolia.

K dění kolem velkých technologických firem, které v posledních dnech ztrácí z části zřejmě kvůli obavám z inflace, stratég uvedl, že „šlo o velké vítěze v době utlumené inflace a růstu“. Nyní se ale ekonomika přesouvá k vyššímu tempu růstu a vyšší inflaci. Což sebou nese i výhled na vyšší sazby a v takovém prostředí se investoři odvrací od technologických firem, protože jde o aktiva s delší durací toku hotovosti. Namísto toho jsou atraktivnější ty části trhu, které vykazují vyšší korelaci s ekonomickým cyklem. Na druhou stranu ale pro technologické firmy hovoří „strukturální faktory“ a investoři se k nim podle stratéga po čase opět vrátí.

Lewitt se také domnívá, že trhy mohou propadat obavám z růstu sazeb a z inflace. K tomu docházelo již v minulosti, pak skutečně přišla korekce na akciovém trhu, k tomu měl dolar tendenci k posilování a rostly i výnosy vládních obligací. Jenže to samo o sobě „udělalo část práce za Fed“ a situace nakonec nebyla tak vážná, jak se trhy domnívaly. Stratég se tak kloní k názoru, že do utahování monetární politiky je ještě relativně daleko. Inflace, které se pravděpodobně v následujících zvedne, tak může na trzích vyvolat paniku, ale to bude nákupní příležitost.

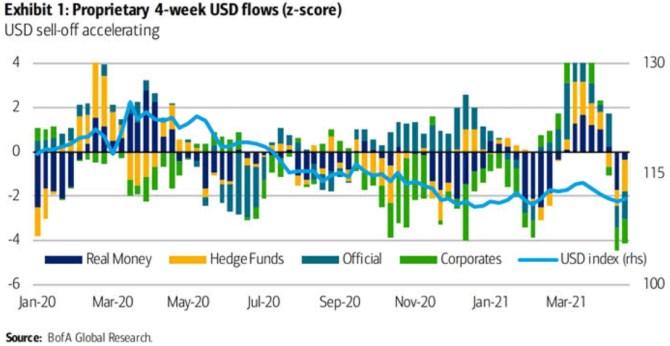

Výprodej dolaru sílí: BofA v komentáři k následujícímu obrázku tvrdí, že zrychluje výprodej dolaru. Obrázek modrou křivkou ukazuje chování dolarového indexu a sloupci nákupy či prodeje ze strany různých subjektů. V posledních týdnech se podle grafu dolaru zbavují zejména firmy, centrální banky a jiné státní subjekty a hedge fondy:

Zdroj: Twitter

Zdravá korekce a první rodeo: Kevin O’Leary z O’Shares ETFs hovořil na CNBC o tom, že korekce na technologiích je podle něj nákupní příležitostí. Lidé prý někdy zapomínají na tržní volatilitu, která přináší o poklesy podobné tomu, co se děje nyní. Nicméně ekonomika rychle roste, firmy jako Zoom také, zisky jsou „výborné“. Současná korekce na trhu tak je „zdravá“ a jak bylo uvedeno, podle odborníka představuje příležitost k nákupu. K technologiím dodal, že ohledně jejich dlouhodobého strukturálního příběhu se nic nezměnilo.

Josh Brown z Ritholtz Wealth Management míní, že výprodeje pravděpodobně ještě neskončily na titulech, které byly vyhnány nahoru příliš velkým nadšením zejména mladé generace investorů. Současné výprodeje tak můžeme nazývat „pomstou tatíků“. Čímž Brown narážel na někdy útočné a výsměšné komentáře určité skupiny investorů směrem ke konzervativním hráčům na trhu, kteří nenakupovali některé populární tituly.

Brown uvedl, že podle něj je u řady titulů obchodujících se za vysoké valuační násobky „nevyzrálá“ akcionářská báze. „Toto je doslova jejich první rodeo, na tom není nic špatného. Moje první rodeo představovala demolice během internetové bubliny“, dodal investor s tím, že odklon od módních akcií směrem k usazenějším sektorům může nějakou dobu trvat.

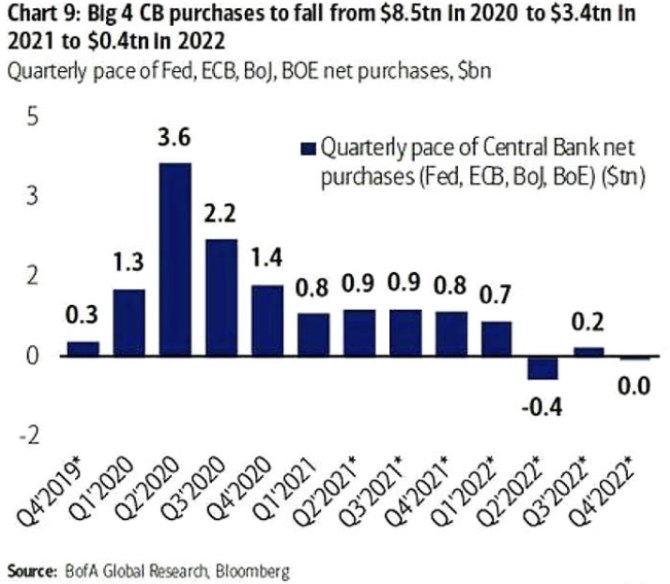

Nákupy aktiv dolů: BofA v následujícím grafu ukazuje historický a očekávaný vývoj čtvrtletních nákupů aktiv ze strany hlavních centrálních bank. Fed, ECB, Bank of Japan a Bank of England dohromady nakoupily nejvíce ve druhém čtvrtletí minulého roku, od té doby objem nákupů výrazně klesá. Podle grafu by se od prvního čtvrtletí tohoto roku měly nákupy stabilizovat na 0,7 – 0,9 bilionu dolarů. Zlom směrem dolů by měl nastat ve druhém čtvrtletí příštího roku:

Zdroj: Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Dolar, Americký dolar USD, kurzy měn

- Dolar, Australský dolar AUD, kurzy měn

- Dolar, Kanadský dolar CAD, kurzy měn

- Svátky tento týden - kalendář jmen

- Největší vzestupy a poklesy kurzu kryptoměn za týden

- Kurzy měn Online, Forex Euro/Dolar, Grafy

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- USD, americký dolar - převod měn na CZK, českou korunu

- Perly týdne: Výprodej dolaru a první akciové rodeo

- Perly týdne: Dalších deset let akciového býka, pokračující vláda dolaru a u nás změna pivního prostředí

- Perly týdne: Sektory pro příští rok, dolar jako doplněk akciových pozic a pravděpodobnost jejich ztrát

- Perly týdne: Sektory pro příští rok, dolar jako doplněk akciových pozic a pravděpodobnost jejich ztrát

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…

Okénko investora

Ali Daylami, BITmarkets

Olívia Lacenová, Wonderinterest Trading Ltd.

Ambiciózní plány Volva: Pomohou autonomní nákladní vozy americké nákladní dopravě?

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Štěpán Křeček, BHS

Cestovní ruch je na vzestupu. Rok 2024 výrazně překonal předpandemický rok 2019

Miroslav Novák, AKCENTA

ČNB v únoru snižuje úrokové sazby, ale s jejich dalším poklesem bude velmi opatrná

Charu Chanana, Saxo Bank

Scénář obchodní války 2.0: Co to znamená pro vaše portfolio?

Jiří Cimpel, Cimpel & Partneři