Je to sice horší, ale zato delší cesta

Jedna z nejvíce diskutovaných rotací, o kterých se nyní mluví, je ta směrem od růstu k hodnotovým akciím. Mezi hlavní příčiny patří očekávaný růst sazeb (nižší sazby prospívají více růstovým titulům). Hodnotové akcie jsou přitom obvykle definovány jako ty, které se pojí s nízkými valuačními násobky. Což je ale ošemetné.

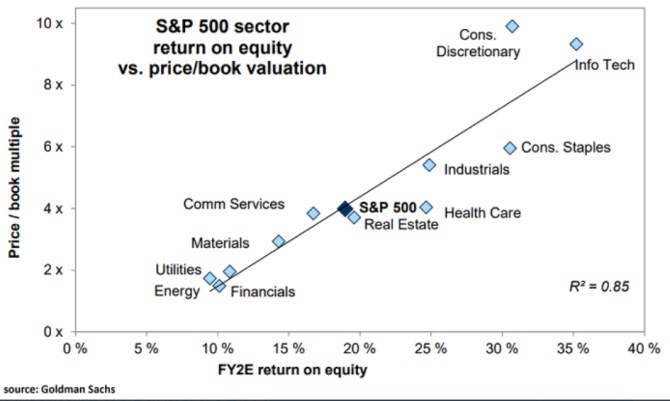

1. Návratnost a valuace - data: Následující obrázek od Goldman Sachs porovnává očekávanou návratnost vlastního jmění obchodovaných sektorů ROE s poměrem jejich cen jejich akcií k účetní hodnotě akcií (PBV):

Zdroj: Twitter

Vidíme, že mezi sektory s nejvyšší návratností vlastního jmění patří technologie a zboží běžné i dlouhodobé spotřeby. Opak platí o energetice, utilitách, či finančních společnostech. ROE přitom ovlivňuje jak cyklus (cyklickým firmám během něj fluktuuje více), tak faktory strukturální – ROE je v principu vyšší v atraktivních sektorech s vyššími bariérami vstupu a nižší mírou konkurence. Některé sektory pak sedí vzorně na proložené přímce ROE/PBV, pár jich rebeluje.

2. ROE a PBV – vnitřní mechanika fundamentu: Podívejme se na to, co vlastně z fundamentálního hlediska určuje výši PBV. Ceny akcií snad obvykle odpovídají jejich hodnotě a pak můžeme říci, že jsou dány prostě tím, (i) kolik bude akcie v budoucnu svým držitelům vynášet hotovosti a (i) jaká je její požadovaná návratnost. Pokud tedy například čekáme, že nějaká akcie ročně přinese 10 USD dividend (a zisky jsou stejné, tedy také 10 USD) a požadovaná návratnost je 10 %, hodnota a cena akcie je 100 USD (10/10 %).

Pokud je účetní hodnota takové akcie 50 USD, bude poměr PBV na 2, pokud je účetní hodnota 200 USD, bude PBV 0,5. V prvním případě by pak poměr dividend a zisků (a ROE) dosahoval 10/50, tedy 20 %, v druhém 10/200, tedy 5 %. A kolečko fundamentálního pohledu se uzavírá, když si uvědomíme, že v prvním případě je ROE dvojnásobkem požadované návratnosti (10 %) a PBV je tak na oné hodnotě 2. V druhém případě je ROE na polovině požadované návratnosti a PBV je tak na hodnotě 0,5.

3. Ošemetnost a horší, za to delší cesta: Když to na sebe tak hezky sedí, proč v úvodu píšu o oné ošemetnosti? Ošemetné je ono investiční srovnávání ROE a PBV v tom, že zisky nejsou tokem hotovostí a dividendami. Takže můžeme mít firmu s vysokými zisky a ROE, ale nízkým tokem hotovosti a naopak. Ve výše uvedeném numerickém příkladu máme předpoklad zisků rovných dividendám (či volnému toku hotovosti), ale to je hodně silný, či v podstatě nerealistický předpoklad.

A také nezáleží také na současném ROE, ale na budoucí návratnosti. Takže i kdybychom srovnávali PBV s ROE počítaným na základě relevantního toku hotovosti, nemusí nám to stále dávat relevantní obrázek. V grafu si v této souvislosti můžeme třeba všimnout, že informační technologie jsou něco nad přímkou – jejich PBV je o něco výše, než by implikovalo ROE a příčina může být právě v dlouhodobém růstovém výhledu.

S ohledem na výše uvedené pro mě bylo vlastně trochu překvapivé, jak moc blízko jsou jednotlivá odvětví seřazena u proložené přímky. Ale hlavně – hodnocení valuační atraktivity přes PBV (a ROE) je ona známá „sice delší, ale za to horší cesta“. Ta kratší a lepší je z mého pohledu shrnuta v prvním odstavci druhého bodu. Pokud si k tomu přidáme apendix ve formě druhého odstavce, nic moc dalšího nezískáme.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Zprávy k cestování

Poslední zprávy z rubriky Cestování:

Přečtěte si také:

Příbuzné stránky

- Předdůchod - možnost odejít dříve do důchodu, ale za vlastní

- Jaký je dnes státní svátek?

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Je to sice horší, ale za to delší (valuační) cesta

- Je to sice horší, ale za to delší cesta

- Je to sice horší, ale zato delší cesta

- Minutes Fedu jsou stále delší a delší, mělo by to být ale spíše naopak?

- CHN: Čínský fiskální balíček je veliký, není to ale „to, co to bývalo“…

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla

?