Tři atraktivní akcie pana Buffetta

Jméno pana Buffetta v nadpisu je často používaným lákadlem, kterému se až na snad opodstatněné výjimky vyhýbám. Tu dnešní činím proto, že jsme inspirován Morningstar, která hovoří o třech atraktivních akciích Warrena Buffeta. Jde o Coca Colu, Bank of New York Mellon a Kraft Heinz, kterému bych se dnes rád věnoval.

1. KH podle Morningstar: Kraft Heinz podle některých názorů nepatří mezi nejúspěšnější zásahy pana Buffetta, zaznamenal jsem například úvahu o tom, že došlo k tenzím mezi snahami o nákladové úspory a potřebnými investicemi do inovací a do značky. Příběh ale ještě ani zdaleka neskončil a Morningstar ve své analýze poukazuje na to, že rok 2020 přinesl 6% růst tržeb firmy, které prospívaly některé změny v chování spotřebitele. Ale podle Morningstar se pozitivně projevuje i strategie nového CEO. Miguel Patricio prý dosahuje udržitelného zlepšení efektivity, daří se mnu využívat úspor z rozsahu a zároveň těžit ze značky a posilovat ji.

Morningstar zmiňuje i prodej značky Planters a jí blízkých aktivit, hodnotí jej pozitivně s tím, že prodejní násobky jsou docela vysoko a firmě to umožní zaměřit se na svou jádrovou činnost. A v neposlední řadě snížit zadlužení, které je „vedlejším efektem hladu předchozího vedení po akvizicích“. Neustále kolečko kupování, zadlužování a následně prodávání a oddlužování firem je takový kolorit korporátního života, zde máme jeho praktický příklad. Touto poznámkou neříkám, že nejsou smysluplné akvizice a divestice, ale na druhou stranu se občas ukazuje, že ty nejsou 100 % pravidlem.

Morningstar uzavírá svůj pohled s tím, že hodlá zvýšit cílovou cenu k 50 dolarům, a to díky posledním výsledkům. Nicméně dlouhodobý výhled podle ní stále přináší růst tržeb jen na úrovni pár procentních bodů, a to mimo jiné kvůli ostré konkurenci v odvětví.

2. Pár valuačních úvah: Cena akcií je nyní na 37 dolarech, kapitalizace na 45 miliardách dolarů a následující řádky věnuji svému pohledu na valuaci. KH ve skutečně výjimečném roce 2020 vydělal na volném toku hotovosti 4,33 miliard dolarů, v roce 2019 mu po investicích zbylo 2,78 miliard.

Akcie KH má betu ve výši 1,09, měl by tedy být o něco málo rizikovější než celý trh. Je zajímavé, že před dvěma lety měl betu ve výši kolem 0,5, jeho rizikovost byla tedy ve srovnání s trhem poloviční a také intuitivně více v souladu s tím, co dělá. Potraviny by totiž neměly patřit mezi cyklická odvětví. Je tak otázkou, proč se beta zvedla na ony současné relativně vysoké úrovně, které výrazně zvyšují požadovanou návratnost a (ceteris paribus) i valuaci. Z praktického hlediska pak stojí za poznámku, že kdyby se KH vrátil ke své původní nízké rizikovosti, hodnota akcie by znatelně vzrostla bez toho, aby se změnila ziskovost a výhled toku hotovosti.

Pokud použiju onu betu ve výši 1,09 a budu předpokládat, že standardem firmy není oněch 4,33 miliard, ale jen 2,78 miliard roku 2019, pak podle mých hrubých kalkulací na ospravedlnění současné kapitalizace stačí nulový dlouhodobý růst firmy. Tedy ani ony nízké jednotky procentních bodů, o kterých hovoří Morningstar. Pokud by se pak krátkodobý standard firmy pohyboval u oněch 4,33 miliard (většina z nich by byla odrazem oněch úspěchů managementu a ne výjimečného roku 2020), pak by na ospravedlnění kapitalizace stačil 7% roční pokles této částky (s tím, že všechny tyto peníze se dostanou k akcionářům). Pro demonstraci onoho efektu nižší bety: Pokud by klesla na hodnotu 0,5, pak ve scénáři s 4,33 miliardami stačí 10 % pokles a u 2,78 miliard asi 4 % dlouhodobý pokles.

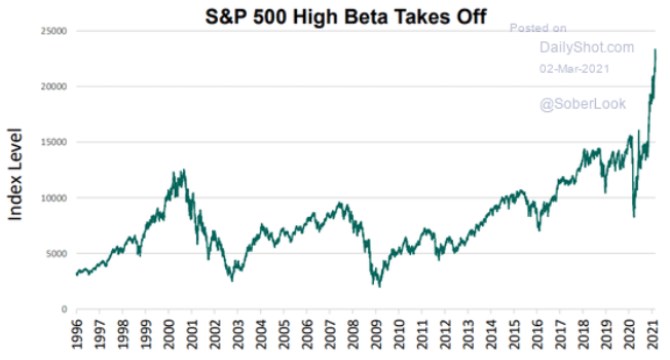

3. Vysoká beta v kurzu: Když už hovoříme o betě (a o tom, že je důležité hledět nejen na vývoj ziskovosti, ale i na rizikovost), tak následující graf ukazuje, jak si vedou akcie s vysokou betou. Ta je obvykle považována za známku cykličnosti a graf by tudíž měl povětšinou ukazovat, jak si vedou cyklické akcie. Právě KH ale ukazuje, že ono rovnítko „vysoká beta – vysoká cykličnost“ nemusí tak úplně platit:

Zdroj: Twitter

Krátce řečeno: V grafu vidíme tři cykly, první vrcholil na přelomu tisíciletí, druhý před prasknutím hypotéční bubliny. A třetí?

Foto: Kraft Heinz

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory