Akciové trhy: výhled komplikuje obchodní válka

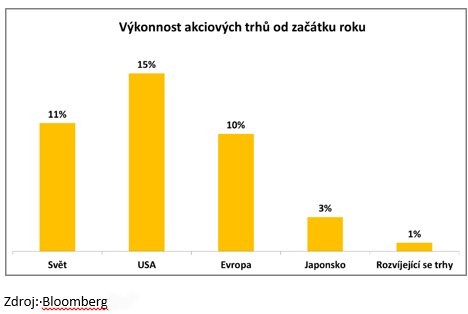

Přes poklesly z posledních dnů, jež byly způsobeny rozjitřením obchodní (a měnové) války mezi USA a Čínou, si od začátku letošního roku připisují akciové trhy solidní zisky. Nejširší globální akciový index MSCI All Country World je momentálně v pěkném 11% plusu. Jaký faktor tento růst způsobil, když dynamika korporátních zisků prudce zpomaluje, valuace – P/E, P/B, P/S či EV/EBITDA – nejsou vyloženě levné a globální ekonomika zpomaluje? Tímto primárním faktorem byla holubičí otočka centrálních bank v čele s americkým Fedem a ECB - posun měnových politik směrem k nižším úrokovým sazbám a spekulacím o znovuobnovení programu kvantitativního uvolňování (QE), tedy nákupů vládních a korporátních dluhopisů.

Pokud se podíváme na hlavní trhy, zjistíme, že se nejvíce se dařilo akciím v USA, když index S&P 500 připisuje 15% zisk. Americké akcie předvádí nadprůměrnou výkonnost už poměrně dlouhou dobu, přičemž index je hnán vzhůru obřími technologickými společnostmi (megacaps) – Amazon, Apple, Google a Facebook. My se domníváme, že by mělo u amerických akcií dojít v dohledné době k obratu a měly byt začít performovat hůře než globální akciový index. Klíčovým důvodem jsou do očí bijící valuace, které podle našeho názoru značí, že jsou americké akcie silně předražené – P/E 19,4; P/B 3,4; P/S 2,2.

Dále následují Evropské akcie, kde index STOXX Europe 600 připisuje 10% zisk. Hůře se dařilo japonským akciím, jejichž index Nikkei je pouze v 3% plusu. Akcie japonských společností byly pravděpodobně zasaženy velice silným poklesem dynamiky mezinárodního obchodu z globálního hlediska – japonské společnosti jsou v průměru velice silně proexportně orientované. A konečně rozvíjející se trhy (emerging markets) momentálně připisují dle indexu MSCI Emerging Markets pouze 1% zisk. Na jejich výkonnosti se negativně projevil silnější dolar, klesající dynamika globální ekonomiky, a především mezinárodního obchodu, a obchodní válka.

Co se našeho globálního akciového výhledu na následující období týče, domníváme se, že klíčovým faktorem bude i nadále obchodní (a měnová) válka mezi USA a Čínou, která bude pravděpodobně pokračovat ještě velice dlouho. Myslíme si nicméně, že tento faktor lze jen stěží predikovat. Pravděpodobně bude i další vývoj dosti nervózní a dovedeme si představit všechny tržní scénáře: pokračování (mírného) růstu, konsolidaci na stávající úrovni nebo i pokles, pokud by se situace ještě více rozjitřila. Celkově máme proto i nadále na akcie neutrální názor. Tento názor navíc podporují tři fundamentální faktory.

Zaprvé, makroekonomický obrázek

se proti konci loňského roku, kdy trhy prošly rapidními poklesy, příliš

nezměnil a světová ekonomika dále mírně zpomaluje. Zadruhé, z historického

srovnání jsou valuace jako P/E, P/B či P/S přibližně na úrovních historických

průměrů, což značí neutrální, resp. férové akciové ocenění. Akcie tak nejsou

ani vyloženě levné, ani vyloženě drahé. A zatřetí, globální dynamika

korporátních zisků prudce zpomaluje. Zatímco v druhé polovině loňského roku se

pohybovala enormně vysoko kolem 25 % meziročně, dle aktuálních dat dynamika zpomalila

na nulu, od které by se mohla v následujících kvartálech dle konsenzu analytiků

odrazit mírně nahoru.

Michal Stupavský, investiční stratég Conseq Investment Management a.s.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory