Nedoceněný růstový investiční příběh

Do seznamu UBS zaměřujícího se na povětšinou více či méně kontrariánské sázky pro letošní rok se dostaly i akcie společnosti Salesforce.com. Firma se zaměřuje na služby spojené s customer relationship managementem a UBS u její akcie na konci roku 2018 nastavila cílovou cenu na 180 dolarů. Zatím to bance vychází, protože titul si od počátku roku připisuje asi 12 %, ale jeho cena se stále nachází znatelně pod onou cílovkou (cca 150 dolarů).

Salesforce si podle UBS buduje pevnou pozici na trhu a „růst efektivity v roce 2017 a 2018 by se měl v budoucnu projevit na vyšších maržích“. Takže by se měl spojit pozitivní efekt růstu tržeb a vyššími maržemi a tokem hotovosti. Za posledních 12 měsíců přitom firma generovala tržby téměř dvakrát vyšší než v roce 2016, u provozního zisku již hovoříme o více než trojnásobku, u provozního toku hotovosti zhruba o dvojnásobku a volný tok hotovosti FCF se zvedl z 0,96 miliard dolarů roku 2016 na 2,55 miliardy dolarů posledních 12 měsíců. Jde tedy o společnost, která znatelně roste a dokáže toho dosáhnout s tím, že zvyšuje i svou schopnost generovat hotovost, což není vždy samozřejmost:

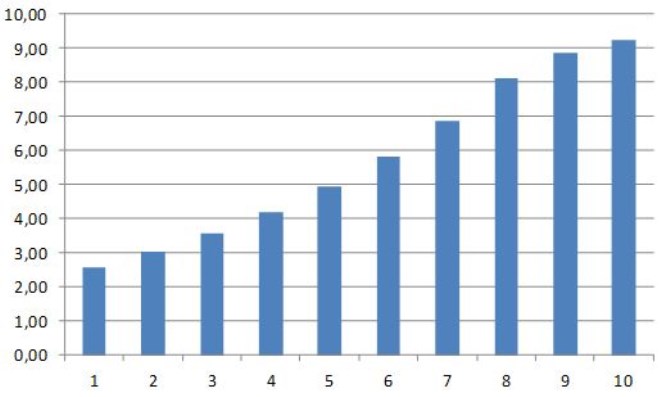

Kapitalizace se nyní pohybuje kolem 114 miliard dolarů. V následujícím grafu je jeden ze scénářů dalšího vývoje volného toku hotovosti FCF, který by takovou kapitalizaci ospravedlnil (předpokládáme, že FCF se dříve, či se zhodnocením později v plné výši dostane k akcionářům). Z 2,55 miliardy dolarů posledních 12 měsíců by tedy FCF na ospravedlnění kapitalizace muselo po řadu let růst téměř o 20 % ročně, po deseti letech by se tempo růstu snížilo na necelých 5 %. Tou dobou už by firma po investicích vydělávala více než 9 miliard dolarů ročně:

Na rozdíl od Altice a Kors (dvě akcie, kterým jsem se věnoval v předchozích úvahách) tu tedy jde o sázku na dost razantní růst, a to ze strany trhu a ještě více ze strany UBS. Na 180 dolarech má cílovou cenu i (v odhadech většinou umírněná) Morningstar, která se domnívá, že Salesforce má pevnou pozici i díky vysokým nákladům spojeným s přechodem zákazníků k jiným službám, či investicím do umělé inteligence. Navíc se firma pohybuje na trhu, který by měl před sebou mít zářnou budoucnost.

Celkově tu tedy nehovoříme o sázce kontrariánské (snad jen trochu z pohledu silné podzimní korekce), ale o (podle UBS a dalších) nedoceněném růstovém příběhu. Pokud by přitom firma dokázala růst dlouhodobě tak jako za posledních 5 let, tak nedoceněná skutečně je. Během tohoto období totiž rostly tržby asi o 28 % ročně a FCF o více než 30 % ročně a takové pokračující růsty by s přehledem překonaly „laťku“ naznačenou výše uvedeným grafem.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Zlato - aktuální cena zlata, investiční zlato

- Podílové fondy, investiční společnosti

- Investiční zlato 1 unce

- Investiční zlato - prodej zlata

- Stříbro - výkupní a prodejní ceny, zprávy, investiční stříbro

- Zlato - výkupní a prodejní ceny, zprávy, investiční zlato

- Investiční stříbro - Prodej stříbra

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Nedoceněný růstový investiční příběh

- Nedoceněný růstový investiční příběh

- Několik růstových příběhů by se našlo / BIG EXPERT - akcie: týden od 16. 3. 2015

- Glu Mobile – Velký růstový příběh tohoto roku

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…

Okénko investora

Ali Daylami, BITmarkets

Olívia Lacenová, Wonderinterest Trading Ltd.

Ambiciózní plány Volva: Pomohou autonomní nákladní vozy americké nákladní dopravě?

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Štěpán Křeček, BHS

Cestovní ruch je na vzestupu. Rok 2024 výrazně překonal předpandemický rok 2019

Miroslav Novák, AKCENTA

ČNB v únoru snižuje úrokové sazby, ale s jejich dalším poklesem bude velmi opatrná

Charu Chanana, Saxo Bank

Scénář obchodní války 2.0: Co to znamená pro vaše portfolio?

Jiří Cimpel, Cimpel & Partneři