Dlouhodobý výhled trhu se prudce změnil

Modelů, které mají predikovat další vývoj na trhu, je asi bezpočet. Ovšem i zde platí, že to nejjednodušší často funguje nejlépe. V minulém příspěvku jsem psal o tom, že ziskový boom, kterého si užíval korporátní sektor v předchozích letech, pravděpodobně končí a valuace akcií znatelně klesly. Což je ovšem pozitivní zpráva, protože nižší poměry cen akcií a zisků na akcii (PE) znamenají menší našponovanost trhu a větší odolnost vůči dalším poklesům trhu. A jak uvidíme níže, PE dokonce slouží jako jeden z nejjednodušších „modelů“, které predikují další vývoj.

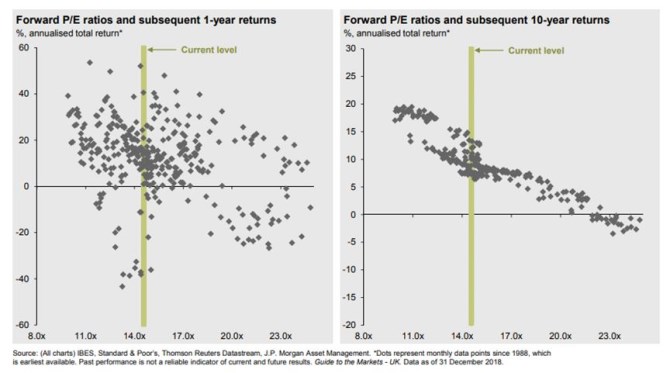

Následující dva grafy jsem naposledy ukazoval někdy před třemi měsíci, když JPMorgan zveřejnil svůj Q3 přehled na trzích. Nyní přichází banka s čerstvými. Oba ukazují, jak se chová návratnost trhu v (ne)závislosti na výši valuací – tedy výši aktuálního PE. První graf se zaměřuje na návratnost dosaženou rok poté, druhý deset let poté. Je zřejmé, že pro spekulace s krátkodobým časovým horizontem není valuace ničím relevantním, ovšem obrázek se mění u druhého grafu. Tam již se body celkem poslušně řadí do intuitivní negativní závislosti:

Druhý graf tedy ukazuje, že trh má slušnou tendenci odvíjet svou návratnost v následujících deseti letech podle aktuální valuace: Čím jsou valuace vyšší, tím nižší je návratnost a naopak. Intuitivní je tento vzorec chování čistě proto, že s PE vysoko nad průměrem je již těžké přidávat k návratnosti akcií jeho dalším růstem, a vše je jen na růstu ziskovosti (tedy na růstu E). Pokud je naopak PE nízko, mohou ceny akcií spíše růst jak díky růstu zisků, tak díky násobků cen a zisků (P tedy roste díky vyššímu E, i díky vyššímu PE).

Významné je to, že během minulého roku se v druhém grafu znatelně posouvala značka ukazující současné PE směrem k nižším hodnotám. Současné PE pak v historii podle grafu korespondovalo s desetiletou návratností mezi cca 5 – 15 % ročně. Když se přitom na počátku roku 2018 akcie obchodovaly s PE kolem 18, byla 5 % návratnost spíše tou horní hranicí, než spodní.

Z tohoto pohledu se tedy situace na trhu změnila velmi znatelně. Není samozřejmě třeba zdůrazňovat, že historie se nemusí s budoucností vždy rýmovat, ale přece jen výše uvedené má svou vypovídací schopnost. Zdůraznit je asi třeba zejména to, že jde o průměrnou návratnost desetiletou - při aplikaci grafu na predikce hovoříme o tom, kolik by průměrně vydělával investor, který nyní nakoupí (nebo od nynějška počítá svou návratnost) a sumarizovat bude před rokem 2030. A mezitím si ekonomika i trh může projít nejednou recesí a propadem, ale také prudkým boomem a rally.

Hodně se nyní hovoří o dalším vývoji na rozvíjejících se trzích, které jsou kvůli dolarově-úvěrovém kanálu dosti citlivé na utahování americké monetární politiky. JPMorgan přináší podobné návratnostně - valuační grafy i pro ně, namísto PE ale používá poměr tržních a účetních hodnot akcií. Ten se podle prvního z následujících grafů nyní pohybuje znatelně pod dlouhodobým průměrem. A podle grafu druhého v minulosti při takových valuacích trhy dokázaly generovat desetiletou návratnost mezi cca 7 – 17 %.

Zde bych ale byl trochu opatrnější. Příčinou je Čína, u které může následující deset ukázat, že nebude schopna překročit past středních příjmů. Do ní stručně řečeno padají ekonomiky, které vyčerpají jednoduché „tvrdé“ konvergenční modely a další růst již závisí na budování jejich vlastních „měkkých“ systémů (a měkké se buduje obvykle složitěji a pomaleji). Tedy na skutečné vládě práva a spravedlnosti, na majetkových právech včetně duševního vlastnictví, demokracii, na skutečně fungujícího trhu, nepsaných norem ve společnosti, atd.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

02.05.2024 SCHLIEGER loni zaznamenal čtyřnásobný nárůst...

30.04.2024 Tesla po špatných výsledcích roste, Meta po...

Okénko investora

Mgr. Timur Barotov, BHS

Diverzifikace v době koncentrovaných akciových trhů – výzkum Goldman Sachs

Miroslav Novák, AKCENTA

Michal Brothánek, AVANT IS

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Jakub Petruška, Zlaťáky.cz

Za 1. čtvrtletí roku 2024 rozšířila ČNB „zlatý poklad“ o dalších téměř 5 tun

Ali Daylami, BITmarkets

Jiří Cimpel, Cimpel & Partneři

_w60h45_w76h50.png)