Jeden krátký okamžik během voleb vypráví celkem zajímavý investiční příběh

Pomáhá současná americká vláda trhům, nebo jim spíše škodí? Moje interpretace vývoje posledních let je taková, že akciové trhy nejdříve daly úplně stranou negativa politiky současných amerických elit a soustředily se pouze na pozitiva. To ale nejde dělat donekonečna a letošní říjen byl mimo jiné měsícem, kdy to „ruplo“. Nedávné volby do Kongresu pak přinesly jednu zajímavou událost, která s tímto dualismem úzce souvisí.

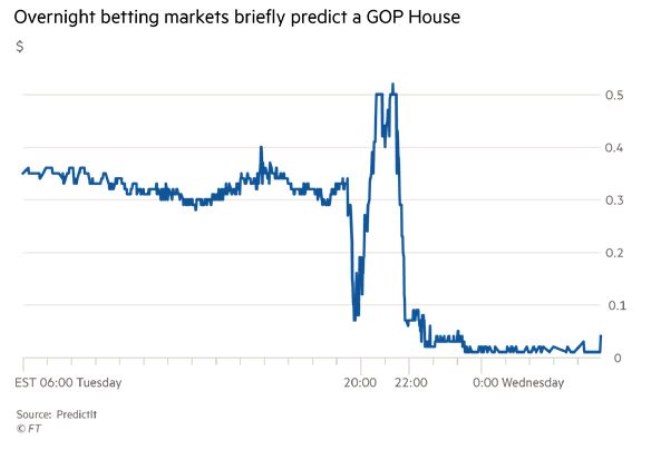

Následující graf ukazuje, jak se během voleb v USA vyvíjela pravděpodobnost, že republikáni si nakonec udrží celou mocenskou trojku: Bílý dům, Sněmovnu reprezentantů a Senát (tj., neztratí jednu komoru Kongresu a tudíž neklesne jejich schopnost prosazovat si svou politiku). Podle PredictIt došlo v jednu chvíli k prudkému přehodnocení šancí Republikánů směrem nahoru, ovšem ty pak po krátké době stejně prudce klesly k nule:

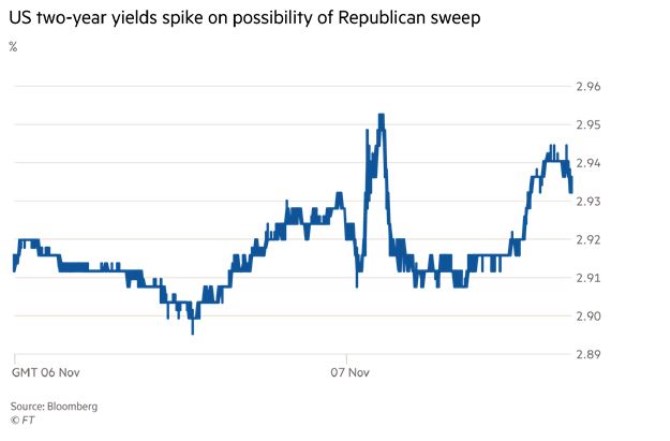

Na FTAlphaville si všímají toho, co se v tu chvíli dělo s výnosy amerických vládních obligací. Jak ukazuje druhý graf, ty v tu samou pro republikány optimistickou chvíli vystřelily znatelně nahoru. Což znamená jediné: Rostoucí šance republikánů na úspěch ve volbách vedly investory ke zvýšení snahy o prodeje amerických vládních dluhopisů a /nebo k poklesu zájmu o jejich koupi:

Už během konce prázdnin se akciové trhy začaly obávat růstu výnosů amerických vládních obligací. Tehdy jsem tu psal o tom, že když se tyto výnosy držely dole a hrozila inverze výnosové křivky, akcie se bály. A když se dlouhé výnosy začaly zvedat a křivka se o něco napřímila, bylo to zase špatně. Prodeje dlouhodobých vládních obligací a růst jejich výnosů může přitom mít v principu dvě příčiny: Růst očekávaného nominálního růstu, či přesněji řečeno inflace. A/nebo růst rizika neinflačního. Tedy rizika defaultu. Tento druhý faktor je pro akcie negativní, u prvního záleží na míře: Pokud se dostáváme z deflačních tlaků, je vyšší inflace jednoznačně pozitivní. Negativní začíná být inflace při překročení určité hranice, která je znatelně nad 2 %. Podívejme se na věc detailněji.

Dluhy nahoru, inflace a riziko také?

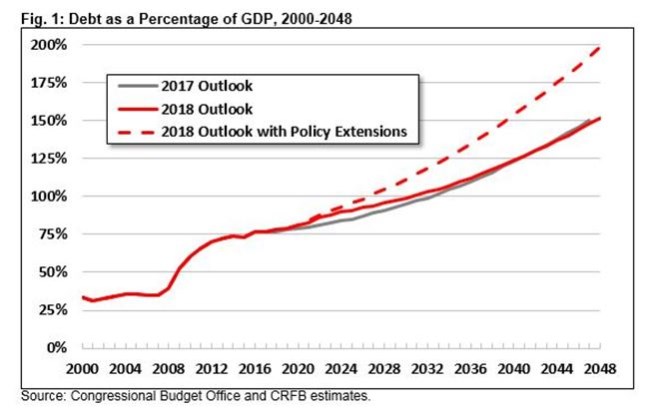

Občas tu poukazuji na to, že fiskální politika současné vlády bude mít dlouhodobě spíše negativní důsledky, protože je silně cyklická a stimuluje poptávku v době, kdy by bylo lepší spíše brzdit. To mimo jiné tlačí na Fed, aby pokračoval ve své normalizaci (a říjnové prodeje akcií jsou podle mne do značné míry způsobeny tím, že trhy tuto evidentní rovnici konečně vzaly na vědomí – jak bylo naznačeno v úvodu). Pozitivní dlouhodobý dopad současné fiskální politiky bychom získali pouze v případě, že by mohutně stimulovala i investice a následně nabídkovou stranu ekonomiky. Jak jsem ale poukazoval před týdnem, zde dříve povzbudivý vývoj ztrácí na optimismu.

Americká CBO, tedy Rozpočtová kancelář kongresu, je uznávanou institucí, jejíž projekce dlouhodobého vývoje deficitů a vládního dluhu jsou většinou brány vážně (a zatím jsem neregistroval, že byly zařazeny do prezidentovi oblíbené a pohodlné kolonky „fake news“). Projekce rozpočtových deficitů od CBO z července ukazuje následující graf. I kdyby byla současná politika ukončena tak, jak se původně plánovalo, US dluhy se vyhoupnou nad 100 % HDP kolem roku 2030 a dál budou exponenciálně růst. Pokud by vláda přikročila k další fiskální stimulaci (například kvůli pocitu, že je třeba pomoci akciím – nedávno jsem tu psal o Trumpově opci jako extenzi bývalé Greenspanovy opce), křivka zvedání dluhů se ještě znatelně napřímí:

Svět dříve býval jednoduchý: Demokraté byli považování za ty, kteří zvedali dluhy, republikáni za strážce fiskální zodpovědnosti. A to hlavně ve své vlastní rétorice, obvykle zahrnující i varování před pádem dolaru, hyperinflací a podobně. Praxe ukazuje, že šlo o naprosto prázdné řeči, protože současná vláda kritizuje Fed za utahování politiky (tedy kroky vedoucí k silnému dolaru a prevenci proti vyšší inflaci) a zvyšuje deficity a dluhy v době, kdy by měla činit spíše opak. Voliči si možná nechají věšet bulíky na nos, ale první dva grafy ukazují, že trhy již Republikány hodnotí jinak.

Můžeme se ptát, zda uvedený růst výnosů představoval „jenom“ reakci na zvýšenou pravděpodobnost růstu inflace poté, co by republikáni udrželi svou moc (a tudíž si mohli prosazovat další fiskální uvolnění, pokud by je napadlo, že ekonomika a volič si jej žádá). Nebo zda dokonce nejde o zmíněný růst rizika spojeného s defaultem. Podle mne to v tuto chvíli říci nejde a možnost, že by se USA stávaly v očích investorů banánovou republikou, je asi stále finance fiction. I když fakticky jí už v některých ohledech předhánějí. Dovolím si tvrdit, že kdyby podobné černé labutě, jaké sídlí v Bílém domě, vyvolávaly chaos v nějaké malé ekonomice, již dávno by žádala u MMF o záchranný program, protože její měna by kolabovala a investoři by se houfně snažili zbavit jejích obligací.

Každopádně onen krátký okamžik, ke kterému během voleb došlo, ukazuje, že nálada a postoj trhů se asi mění. A investoři začínají brát v úvahu i zmíněnou dvojku „riziko defaultu/přestřelení do vyšších inflačních rizik (tudíž razantnější utahování monetární politiky)“.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také

Poslední zprávy z rubriky Volby:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory