Hypoteční turistika v roce 2024: Jak refinancovat hypotéku a ušetřit

Vzít si půjčku na bydlení a refinancovat ji třeba každé dva roky. I tak může vypadat hypoteční turistika. Tento pojem totiž označuje situaci, kdy klienti aktivně vyhledávají banky, které jim nabídnou výhodnější podmínky. A pak u nich žádají o refinancování hypotéky. I několikrát za dobu trvání úvěru. Od září 2024 se jim to ale nemusí vyplatit.

Jak funguje hypoteční

turistika

Hypoteční turistika se začala

častěji objevovat s rozmachem refinancování hypoték. Banky totiž klientům

nabízely nižší úrokové sazby, aby je „přetáhly“ od konkurence.

„Lidé to využívali a naučili se

hledat nabídky jiných poskytovatelů. V roce 2016 se navíc významně snížily

poplatky za předčasné splacení hypotečního úvěru. Zatímco předtím klienty vyšly

i na statisíce korun, od prosince 2016 se pohybovaly v řádech stokorun či

nižších tisíců. A to i při refinancování uprostřed fixačního období,“

upozorňuje Miroslav Majer, CEO portálu hyponamíru.cz.

Problém hypoteční turistiky je v

tom, že si banky samy půjčují peníze, které poskytují klientům. A platí pevný

úrok po celou dobu fixace. I v případě, že klient mezitím úvěr refinancuje

jinde. Ročně kvůli tomu banky přišly až o stovky milionů korun.

Co se změnilo 1. září 2024

Od září 2024 proto platí novela

zákona o spotřebitelském úvěru, která má za úkol hypoteční turistiku omezit. A

to zvýšením poplatků za předčasné splacení hypotéky.

„U hypotečních úvěrů uzavřených

nebo refinancovaných do konce srpna 2024 si banky mohou za předčasné splacení

účtovat pouze administrativní poplatek související s předčasným splacením

úvěru. U půjček uzavřených nebo refinancovaných po 1. září 2024 se k nim

přidává také náhrada účelně vynaložených nákladů. Ta se počítá z aktuálně

platné referenční úrokové sazby stanovené Českou národní bankou,“ popisuje

změnu Libor Vojta Ostatek, úvěrový expert společnosti Broker Trust.

Této náhradě se říká také úrokový

rozdíl. Počítá se následujícím způsobem:

banka sečte úroky, o které kvůli

předčasnému splacení hypotéky přijde; a od této částky odečte úroky, které může

získat, pokud podobnou půjčku poskytne nyní – tedy pokud se jí podaří vrácené

peníze půjčit jinému klientovi.

Změny v praxi

Dobrou zprávou je, že ani v

současnosti nejsou poplatky neomezené. Úrokový rozdíl, který si banky smí

naúčtovat, je: maximálně 0,25 % z předčasně splacené částky za každý započatý

rok do konce fixace a zároveň maximálně 1 % z předčasně splacené částky.

„Pokud si tedy vezmete hypotéku v

hodnotě 6 000 000 Kč s fixací na 5 let a po roce ji refinancujete, banka si

naúčtuje maximálně 60 000 Kč. A pokud ji refinancujete až po 4 letech, bude

úrokový rozdíl méně než 15 000 Kč,“ vysvětluje Petr Jermář, specialista na

finance serveru Banky.cz.

Poplatky za refinancování

hypotéky v roce 2024

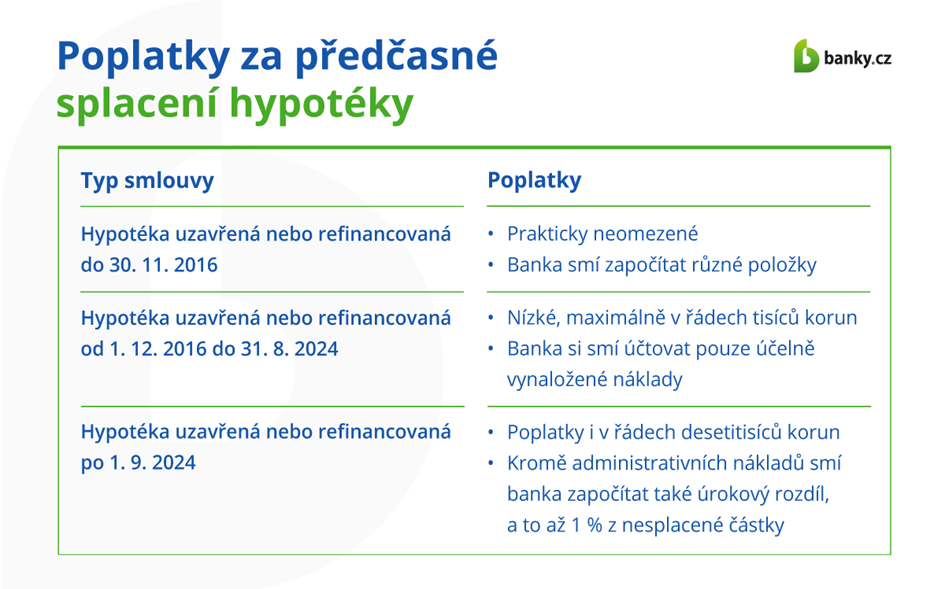

Důležité je, že se úprava zákona

týká pouze smluv, které jste uzavřeli 1. září 2024 nebo později. U těch

starších je situace jiná. V současnosti se tak setkáte se 3 způsoby počítání

poplatků za předčasné splacení hypotéky. Liší se podle toho, kdy jste si

hypoteční úvěr vzali nebo refinancovali.

K těmto poplatkům nezapomeňte přičíst i další náklady, které s refinancováním hypotéky souvisí. Zejména: za vklad na katastr nemovitostí a za výmaz zástavního práva. Tyto poplatky vás dohromady vyjdou na 4 000 Kč.

Kdy je nejlepší doba na

předčasné splacení úvěru

Nejvýhodnější bývá refinancovat

hypotéku na konci fixační doby. Tehdy je splacení úvěru bez poplatků.

„Nejpozději 3 měsíce před koncem

stávající fixace dostanete od své banky nabídku úrokové sazby na nové fixační

období. V té době se vyplatí oslovit i další poskytovatele a nabídky porovnat.

Pokud někde získáte výhodnější podmínky, můžete na konci fixace bezplatně

změnit banku,“ říká Miroslav Majer, CEO portálu hyponamíru.cz.

Poplatkům se vyhnete také při

doplacení hypotéky:

- do 3 měsíců po stanovení nové fixace;

- v těžké životní situaci, která vám komplikuje řádné splácení (například při úmrtí partnera, se kterým jste měli hypotéku společně);

- při vyplacení pojistného plnění z pojištění schopnosti splácet;

- při vypořádání společného jmění manželů;

- při prodeji nemovitosti, ke které se hypotéka váže, pokud od podpisu smlouvy uplynuly alespoň 2 roky.

Kdy se také vyplatí

refinancování hypotéky

Kromě zmíněných případů se

refinancování vyplatí, když se výrazně sníží úrokové sazby na trhu. Můžete tak

ušetřit víc peněz, než kolik zaplatíte na poplatcích za předčasné splacení.

Vždy si ale dobře spočítejte,

jestli to tak opravdu je. Nebo se obraťte na hypotečního poradce. Spočítá vše

za vás, řekne, kdy se vám refinancování vyplatí, a pomůže vám najít tu nejlepší

nabídku.

„Refinancování hypotéky má smysl i v případě, že se zlepší vaše finanční situace. Zvýší se tak vaše bonita a dosáhnete na nižší úrokovou sazbu. Navíc můžete zvážit i offsetovou hypotéku. S její pomocí snížíte reálné úroky až na nulu,“ popisuje Petr Jermář z Banky.cz.

Výhody a nevýhody

refinancování hypotéky

Hypoteční turistika a

refinancování hypotéky přinášejí řadu plusů i minusů. Mezi největší výhody

patří možnost: získat nižší úrokovou sazbu, snížit tak své splátky a ušetřit; upravit

podmínky hypoteční smlouvy; využít další služby a benefity od nového

poskytovatele (například offsetový účet).

Plusem je také fakt, že hypoteční

turistika nijak zvlášť neovlivní vaše kreditní skóre, které banky využívají při

schvalování hypotéky. Při refinancování sice může dojít k jeho poklesu kvůli

nové žádosti o úvěr, bývá to však jen krátkodobé.

Mezi nevýhody refinancování

hypotéky naopak patří: poplatky za předčasné splacení úvěru, poplatky na

katastru nemovitostí nebo poplatky za zpracování nové hypotéky a případné

ocenění nemovitosti.

Vždy si proto dobře spočítejte,

jestli se vám změna hypotéky opravdu vyplatí.

Zprávy a články k hypotékám

Poslední zprávy z rubriky Hypotéky:

Přečtěte si také:

Příbuzné stránky

- Hypotéky - hypoteční kalkulačka, výpočet hypotéky

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Kalkulačka hypotéky - Kalkulačka pro výpočet výše splátky hypotéky

- Státní svátky 2024

- Kalendář jmen 2024 - svátky

- Prázdniny 2024/2025 nezveřejněny

- Státní svátky Prosinec 2024

- Kalendář jmen Listopad 2024 - svátky

- Kalendář jmen Prosinec 2024 - svátky

- Kalkulačka OSVČ 2024 (za rok 2023) - výpočet daně, sociálního a zdravotního pojištění

- Rodičovský příspěvek 2024 - kalkulačka. Nárok na celkem 350.000 Kč na 1 dítě a 525.000 Kč na vícerčata mají všichni rodiče. Liší se rychlost čerpání.

- Zvýšení důchodu 2024 - kalkulačka: důchod 18.000 Kč se od června 2023 zvýší o 722 Kč.

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla