Vybírejte zisky na americké defenzivě (Wilson z Morgan Stanley)

Investoři by měli vybírat zisky na amerických defenzivních akcií. Po jejich silném výkonu jsou nyní jejich ocenění podle stratégů Morgan Stanley drahá.

Tým vedený Michaelem Wilsonem má, oproti cyklickému sektoru napojenému na ekonomiku, na tzv. defenzivu neutrální postoj a uvedl, že čeká, až bude „více jasno“ ohledně pracovních míst, která do konce roku vidí jako klíčový faktor pro akcie. „Vybírat zisky po dobrém výkonu defenzivy má smysl vzhledem k tomu, že neznáme výsledek příští zprávy o pracovních místech,“ napsali stratégové v komentáři.

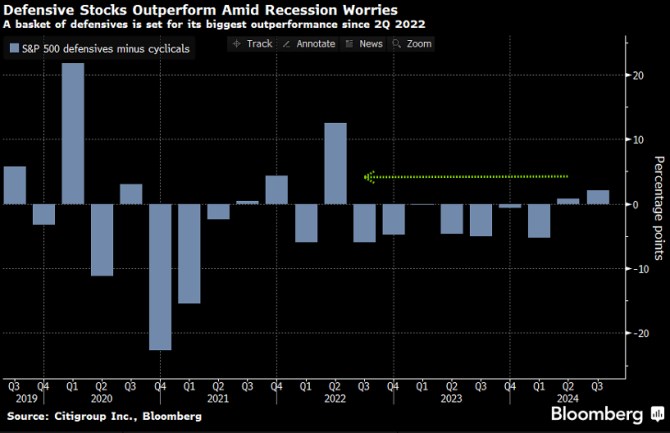

Investoři se kvůli obavám z recese v USA v posledních několika měsících nahrnuli do akcií, které považují za relativně imunní vůči hospodářskému poklesu, jako je zdravotnictví a veřejné služby. Index koše defenzivních titulů od Citigroup vzrostl od konce června přibližně o 11 %, čímž překonal 8,5% nárůst u ekvivalentního cyklického indexu.

Ale snížení úrokových sazeb Fedem z minulého týdne (první za čtyři roky) pomohlo zmírnit obavy ohledně růstu. Index S&P 500 dosáhl po rozhodnutí o sazbách rekordního maxima a obchodníci očekávají další uvolnění do konce roku.

Tým Morgan Stanley uvedl, že historicky v následujícím měsíci po prvním snížení sazeb Fedem defenziva obvykle trpí „mírným“ podprůměrným výkonem. Ale v horizontu tří až 12 měsíců tato skupina vykazuje „poměrně přetrvávající lepší výkon“, dodali analytici. Wilson patřil do poloviny roku 2024 mezi nejvíce medvědí hlasy na akciích. V pondělní zprávě ale zopakoval svou preferenci akcií s vysokou kapitalizací s robustním výhledem zisku.

Jiní tržní stratégové, včetně těch ze Citigroup a Barclays, obrátili na optimističtější notu u cyklických společností, zejména v Evropě. Tato odvětví, která jsou citlivější na makroekonomické faktory, jako jsou automobilky a maloobchod, tvoří velkou část evropského benchmarkového indexu. Stratég JPMorgan Chase Mislav Matejka však uvedl, že na evropské cyklické akcie zůstává medvědí, a to vzhledem k očekávanému poklesu výnosů dluhopisů, poklesu zisků a „neatraktivním oceněním“.

Zdroj: Bloomberg

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Výsledky firem - tržby, zisk

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Dolar, Americký dolar USD, kurzy měn

- USD, americký dolar - převod měn na CZK, českou korunu

- Anglické jednotky délky, americké jednotky délky

- Stratég Michael Wilson z Morgan Stanley se vrací na stranu medvědů a radí vybírat zisky - Diskuze, názory, doporučení a hodnocení

- Stratég Michael Wilson z Morgan Stanley se vrací na stranu medvědů a radí vybírat zisky

- Morgan Stanley i Goldman Sachs varují před horšími zisky amerických firem a nižšími valuacemi

- MORGAN STANLEY (MS) - aktuální graf akcie MORGAN STANLEY (MS) v bodech

- Wilson (Morgan Stanley): Akciovému trhu hrozí další poklesy, smysl proto mají tyto defenzivní obchody

- 12.h - Evropa a další trhy střízliví a vybírají zisky, obavy z Číny přetrvávají, ropa vybírá zisky po superrallye, O2 stále v plusu

- Výsledky Morgan Stanley ve 3Q nad odhady trhu, zisk rostl téměř o 100%

- Morgan Stanley se dařilo v obchodech. Čistý zisk meziročně stoupl o bezmála 85 procent

Prezentace

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…

Okénko investora

Ali Daylami, BITmarkets

Olívia Lacenová, Wonderinterest Trading Ltd.

Ambiciózní plány Volva: Pomohou autonomní nákladní vozy americké nákladní dopravě?

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Štěpán Křeček, BHS

Cestovní ruch je na vzestupu. Rok 2024 výrazně překonal předpandemický rok 2019

Miroslav Novák, AKCENTA

ČNB v únoru snižuje úrokové sazby, ale s jejich dalším poklesem bude velmi opatrná

Charu Chanana, Saxo Bank

Scénář obchodní války 2.0: Co to znamená pro vaše portfolio?

Jiří Cimpel, Cimpel & Partneři